Поиск

Поинт Пей и рынок неограниченных возможностей.

- 10 февраля 2024, 13:42

- |

Эффект GameStop: Как малые инвесторы изменили игру на финансовом рынке

В начале 2021 года мир финансов был встряхнут серией событий, которые привели к заметному изменению в динамике рынка акций. В центре внимания оказалась компания GameStop, а также группа малых инвесторов, объединившихся на платформе Reddit. Это стало известно как «эффект GameStop» – явление, которое вызвало огромный интерес со стороны общественности и стало предметом обсуждения на уровне институциональных инвесторов, регуляторов и политиков.

Что произошло с GameStop?

GameStop – это американская розничная компания, специализирующаяся на продаже видеоигр и игровых консолей. В течение нескольких лет компания столкнулась с трудностями из-за изменяющихся предпочтений потребителей и конкуренции со стороны онлайн-торговли. Как результат, цена ее акций продолжала снижаться, привлекая внимание шорт-продавцов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Притча про плохие портфели 🦉

- 09 февраля 2024, 16:58

- |

Всех приветствую 👋! Расскажу историю из далёкого 2015 года. Если откликнется — напишите в комментариях.

Итак, как-то раз приехал к нам маститый управляющий, чтобы встречаться с клиентами (продавать свой хедж-фонд, на самом деле). На встречах клиенты показывали ему свои портфели, спрашивали мнение как эксперта и т.д.

Вечером после встреч, под впечатлением от увиденного, управляющий рассказал мне ‘инвестиционную притчу’ про плохие портфели.

———-

‘Один человек 🕵️♀️ прочитал много разной аналитики и составил список из 20 привлекательных акций. И на следующий день купил эти акции в свой портфель.

Через какое-то время треть акций выросла, треть осталась на месте, а треть упала.

Человек обрадовался и продал выросшие акции. А те, что не выросли, оставил в портфеле — зачем продавать без прибыли?! А на освободившиеся деньги он купил новые перспективные акции.

Через какое-то время треть новых акций выросла, треть осталась на месте, треть упала. Человек опять продал выросшие и не тронул остальные...

( Читать дальше )

Макро-сентимент в графиках | ChartPack #85 (09.02.2024)

- 09 февраля 2024, 11:34

- |

Макро

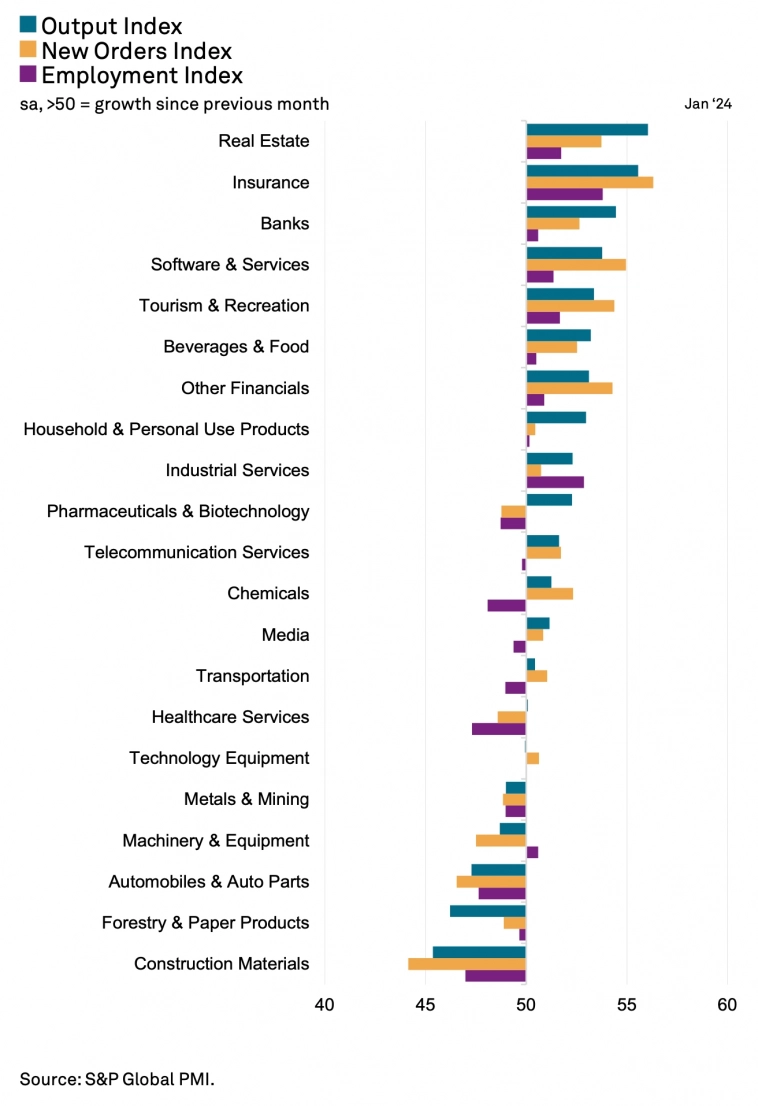

Последний индекс деловой активности от S&P Global показал некоторые признаки улучшения в мировой экономике в течение первого месяца 2024 года, при этом в 15 из 21 отслеживаемого сектора был зафиксирован рост активности, максимальный с июня прошлого года:

В январе, впервые с февраля 2019 года, все показатели индекса менеджеров по логистике (LMI) — уровни запасов и затраты, складские мощности, загрузка и цены, а также транспортные мощности, загрузка и цены — расширились:

( Читать дальше )

Нефть лонг

- 08 февраля 2024, 19:39

- |

Среднесрочный график:

Спекулятивный график, предлагавший более тонкий и выгодный заход в лонг.

( Читать дальше )

Инвесторы покидают хедж-фонды акций после нескольких лет низкой доходности — The Financial Times

- 07 февраля 2024, 14:42

- |

За последние пять лет одна из старейших и самых известных стратегий хедж-фондов потеряла почти 150 миллиардов долларов из-за вывода средств клиентами, поскольку инвесторы устали от неспособности извлечь выгоду из бычьих рынков или защитить их во время спадов.

По данным Nasdaq eVestment, так называемые длинно-короткие фонды акций, которые пытаются покупать акции, которые, вероятно, преуспеют, и делают ставки на акции, которые могут показывать плохие результаты, отставали от фондового рынка США в течение девяти из последних 10 лет, после того как они не смогли адаптироваться к рынкам, на которых в значительной степени доминируют центральные банки.

Плохие показатели и отток капитала означают падение популярности стратегии, известной своими звездными трейдерами на рынке акций, такими как Джулиан Робертсон из Tiger Management, Пьер Лагранж из GLG и Джон Армитидж из Egerton.

Впервые созданные в 1949 году инвестором Альфредом Уинслоу Джонсом, которого считали первым в мире управляющим хедж-фондом, долгосрочные фонды акций были разработаны для «хеджирования» от общих рыночных колебаний посредством ставок как на выигрышные, так и на проигрышные акции.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #84 (07.02.2024)

- 07 февраля 2024, 12:27

- |

Разное

Рыночная капитализация акций «Великолепной семёрки» почти сравнялась с капитализацией всего золота:

<img title=«Рыночная капитализация акций „Великолепной семёрки“ и золота» src="/uploads/2024/images/21/06/19/2024/02/07/4976ca.webp" alt=«Рыночная капитализация акций „Великолепной семёрки“ и золота» />Американские акции, наконец, превысили доходность наличных денег в этом цикле повышения ставок:

( Читать дальше )

Инвестиции в китайские пирамиды посчитали лажей

- 06 февраля 2024, 05:52

- |

Более 40% опрошенных участников конференции банка Goldman Sachs в Гонконге заявили, что считают Китай «непригодным для инвестиций» государством. Их мнение связано с недавним обвалом акций на китайском фондовом рынке на общую сумму $2 трлн, пишет Financial Times.

🔻Базовый фондовый индекс MSCI China по сравнению с пиковыми значениями начала 2021 года снизился более чем на 60% до 5118,8 пункта. Совокупная рыночная капитализация индекса за этот период уменьшилась более чем на $1,9 трлн.

Результат голосования указывает на то, что доверие трейдеров, управляющих компаний и хедж-фондов к китайским акциям подорвано непрерывными убытками от инвестирования в течение последних трех лет, утверждает издание.

🔺После анонсирования властями КНР новых мер поддержки экономики акции на китайском фондовом рынке стремительно росли.

🔺Китайское правительство заявило о намерении создать стабилизационный фонд, влить туда 2 трлн юаней с офшорных счетов китайских госпредприятий и покупать акции на внутреннем рынке через биржу Гонконга.

( Читать дальше )

Диверсификация может снизить доходность на 40%.

- 06 февраля 2024, 04:50

- |

С одной стороны сторонники диверсификации считают что она может спасти их от погружения под воду, с другой стороны таким методом из высокодоходной системы получается посредственная торговая система.

Статистика, графики, новости - 06.02.2024 - СБП. Итоги 2023

- 06 февраля 2024, 03:45

- |

— Не поверите, но у нас опять все плохо и мы разрываемся в клочья

— Хафизе обиделась

— Как Тинькофф пытается налюбить своих клиентов?

— До чего тётя Эльвира страну довела!

Доброе утро, всем привет!

На чём зарабатывает Microsoft?

По результатам 2 квартала 2024 года.

( Читать дальше )

Динамика котировок акций Polymetal на этой неделе улучшится - ИК АКБФ

- 05 февраля 2024, 20:12

- |

Однако, годовое производство практически не изменилось относительно 2022 года и составило 1,714 млн унций в золотом эквиваленте. Выручка за 2023 год выросла на 8%, до $3 млрд, благодаря росту цен на золото и серебро и ее значение совпало с нашими прогнозами. Polymetal сохраняет план продать активы в РФ до конца I кв., ведет переговоры с потенциальным покупателем. Информация была негативно воспринята рынком, но не повлияла на наши оценки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал