Поиск

и пусть маэстро нам сыграет)

- 11 ноября 2020, 21:13

- |

Сегодня были закрыты сделки на рост по ADBE, BIIB, DLR,LOGI — все на реале: открытые через бычьи колы.Везде плюса.

Ebay и Фэйсбук мною были пропущены вчера . По ним также были сигналы, но про Ebay я забыл, а с Фэйсбуком вышла

накладка(робот их закрыл также в плюса).Тк транслирую сделки из под МАК оси, то робот (на винде) был отключен и поэтому сигнал по ФБ пропустил(не видел).

В целом, за неполные 2 недели торговли на краткосрочном алгоритме (через опционные вертикальные спреды) удалось

зафиксировать примерно 70% профита на вложенную в сделки сумму. Из бумаг пока осталась в рынке CTXS.

По ней среднее время удержания 14 дней.

А *Дичь* то отработала прекрасно).BIIB, Биоген. Цена входа по ордеру 231,50 фиксировал на уровне 247.Ну то есть практически 6-7%.

Оперативно сигналы и цены ордеров можно получать в канале телеграмм, бесплатно.

https://t.me/qsalgotithmics

- комментировать

- Комментарии ( 0 )

Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?

- 09 ноября 2020, 11:11

- |

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип.

( Читать дальше )

*Кто долго запрягает - тот далеко поедет!*

- 07 ноября 2020, 19:02

- |

Затратив значительное время на поиски торговых идей для алгоритмизирования, путем перебора уже существующих,

невольно и исподволь приходил все снова и снова к выводу, что в большинстве своем трейдеры (алгоритмщики) «прозябают»

(существуют) в плоскости «узкого пространства возможностей и условий (лимитов)».

1.Открытие сделки 1 раз и по 1 цене без возможнстей усреднений.

2.Обязательное наличие стопа и, как правило, довольно близкого к уровню цены входа. Помимо положительных

свойств этого правила существуют и масса отрицательных: неминуемое снижение вероятности выигрышных

сделок, постоянные и регулярные жалобы на «Пилу » и т.д.

Парадокс же в том, что индустрия рынка (хедж-фонды и проч.) совершенно так не работают в своем большинстве).

То есть напрашивается вывод, что те «архитекторы торговых систем», кои существуют в плоскости

*узкого пространства условий* по сути выглядят «сектантами»).Без обид)!...

Так вот… осознав это все в таком виде для себя, мною была доработана системка (алгоритм), который приспособлен

( Читать дальше )

Про продажу опционных краев. Коровин, Кордье, Гном, Карен.

- 06 ноября 2020, 22:07

- |

Вечер. Пятница. Дров наколол, печку растопил, веет приятным теплом. Накатил граммульку самую малость, пришла муза и самое время накатать какую-нибудь книжную рецензию. Поехали.

В Опционном чате (💡 ссылка внизу, малыш, не забудь подписаться 💡) много книжек ребята загрузили, не хватает времени их все прочитать. Читаю понемногу, тихим сапом, всё по чуть-чуть. И тут мне на глаза попалась книга Кордье. Кто это такой?

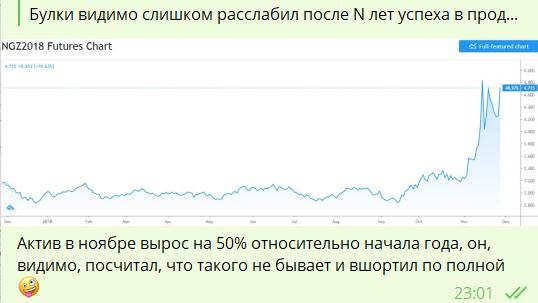

Это один известный управляющий фондом, который долго-долго зарабатывал на продаже краев и в один прекрасный момент жадность взяла верх, он подумал, что пересидит, в итоге слился на резком росте цены на газ:

В сети есть известная его видеозапись, где он рассказывает перед своими инвесторами как так получилось, что он облажался, что он не хотел, в итоге даже заплакал и появился вот такой забавный мем:

( Читать дальше )

История про опционы, Квик и ГО

- 06 ноября 2020, 18:34

- |

Вместо вступления, у меня есть опыт работы с опционами, но они внебиржевые, и как оказалось, разница с биржевыми огромная. Делюсь своим опытом, настройками Квика ниже и заодно ненавистью к нему.

Внебиржевые опционы довольны просты с точки зрения понимания и расчетов. Например, вы решили купить опцион колл на фьючерс пару USD/RUB, премия, которую вы заплатили, в большинстве случаев будет рассчитана по споту (через пару дней, короче). Все. Это все, что вы можете потерять, и это все уже уплачено. Для такого рода деятельности используется профессиональный софт с отчетами и функционалом, о которых многие даже и не догадывались.

С этими знаниями (а значит, и уверенностью) мы открываем через брокера счет на срочном рынке и хотим стать богатыми и красивыми, как в старые добрые времена. Но в качестве инструмента нам дают это чудо вражеской отечественной «техники» под названием Квик. У него есть очевидные недостатки, как и 10 лет назад (вспомнил молодость и акции, которыми торговал), например:

- Отсутствие истории сделок (только сегодняшние видны)

- Балансовая стоимость позиции обновляется после каждого клиринга

( Читать дальше )

Товарные фьючерсы в портфеле

- 05 ноября 2020, 18:54

- |

Вот решил разбавить общую ленту некоторой специфической информацией, которая тут если и появляется, то крайне редко!

Фьючерсы!!

Ну, фьючерсы, как скажут многие, тут светятся постоянно… особенно фьючи на Фортс, да индексные фьючи на СМЕ. Да и то в разрезе внутридневной торговли. А как на счет долгосрочных позиций, используя фьючерсные контракты!?

Думаю, многие читали, изучали, пробовали (возможно) торговать фьючерсный спред, который из себя представляет разницу цен двух контрактов.

Если контракты относятся к одному и тому же товару, но имеют разные сроки погашения, то мы получаем Календарный спред.

Если контракты относятся к разным товарам, но к единой товарной группе, имеем дело с межрыночным спредом.

Существует множество методов торговли подобных комбинаций: статистический анализ один из них. Статистика, или другими словами — сезонность, дает возможность определить переломные точки в течении года в определённых товарах на основе исследований, которые строятся на поведении отдельных контрактов на протяжении многих лет. Спредовая торговля позволяет существенно снизить волатильность позиций и всего счета в целом.

( Читать дальше )

Граальность, которая все портит. Белые лебеди на истории и в реале.

- 03 ноября 2020, 16:45

- |

Белый лебедь.

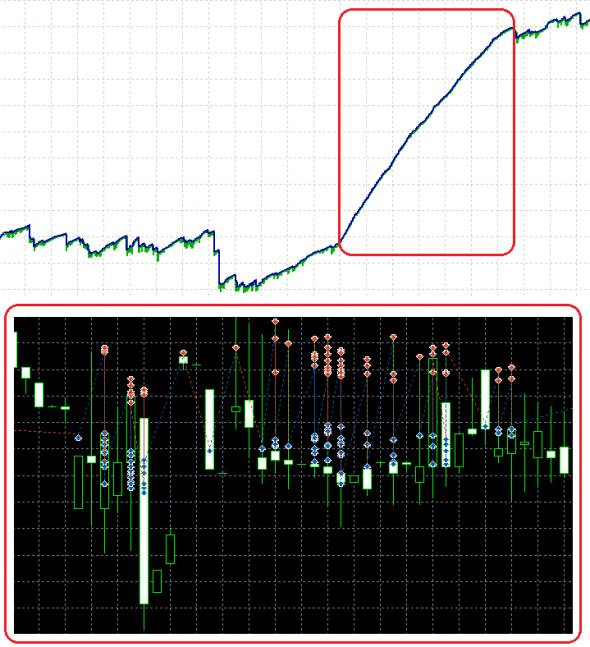

При Оптимизации ТС можно нарываться на такие ситуации.

Общая прибыль имеется, но получена она на очень коротком промежутке. На скрине показал подробно — это меньше часа (минутный таймфрейм).

Понятно, что здесь нет никакой системности, несмотря на плюс бэктеста. Это просто белый лебедь, который прилетел по причине кривого индикативного котировативания или еще по какой-то причине. Настраивать ТС на белых лебедях — чревато. Поэтому, как правило, белых лебедей стараются резать: либо просто запрет на торговлю, либо история белого лебедя подменяется на серую мышь. В общем, делается все, чтобы граальность не искажала результат и не мешала находить закономерности. Ровно также поступают и с черными лебедями — в статье упомянуто.

Реальность белого лебедя.

Но всегда же интересно, что будет, если в реале столкнешься с этой птахой. Особенно, когда техническая инфраструктура и со стороны брокера и со стороны алготрейдера на очень высоком уровне: отсутствие отрицательных проскальзываний у лимитников, адекватная обработка со стороны брокера реджектов, ТС на основе тиков без пропусков, виртуальная торговля в реальном времени и другие ухищрения, которые могут помочь даже при HFT-торговле.

( Читать дальше )

Как торговать опционы. Часть 2: книги, торговый стиль, опционные стратегии.

- 31 октября 2020, 12:15

- |

Поражен интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Часть 1 добавили аж целых ⭐️133 раза в избранное и теперь висит в топе полезности за 30 дней. Это мой абсолютный рекорд на текущий момент, но не будем останавливаться на достигнутом, нужно двигаться дальше.

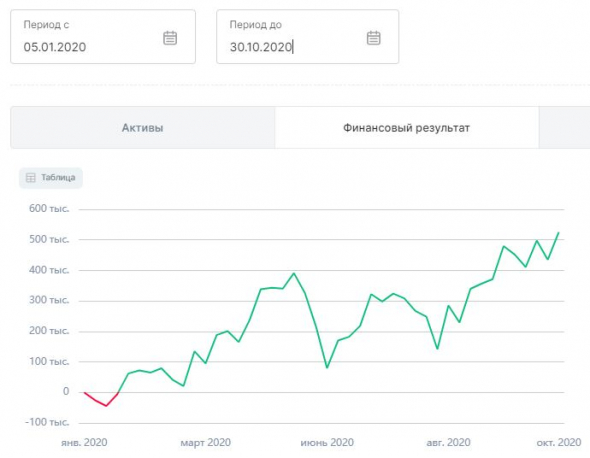

Тем временем, эквити обновила хаи и я обещал написать Часть 2 к той великой трилогии, которая затем войдёт навсегда в аналы смартлаба.

Доходность на текущий момент: +289%

Напомню, стартовал в этом году с 173К 💰, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

Очень символично, за 10 месяцев чистый доход получился ровно +500К, то есть уже половина пути к миллиону пройдена 📈:

( Читать дальше )

Трейдинг это искусство или любого "медведя" можно научить торговать?

- 29 октября 2020, 13:40

- |

Интересно мнение форумчан по данному вопросу, как вы считаете трейдер это:

1. Стратег который используя и комбинируя различные инструменты, методы анализа и тактики, извлекает прибыль из торговли на фин рынках

или же

2. Зарабатывающим трейдером может стать абсолютно любой человек если дать ему прибыльную хорошо формализованную торговую систему, оптимизированную под определенный инструмент

Сам я склоняюсь ко второй точке зрения, но по собственному опыту результат лучше когда подключаешь голову и фильтруешь сигналы ТС то есть первая точка зрения.

Например вчера были потеряны два тренда — в нефти и в сбере, причем формально они были открыты абсолютно правильно, просто решил поэкспериментировать с дополнительным условием в своей ТС, которая говорит перевод в бу через 10 сек после входа в сделку в итоге на выходе в обоих случаях БУ. Сегодня шорт по нефти закрыт по тем же самым условиям бу через 10 сек после открытия сделки — сделка закрыта в бу минус спред. Прошлая неделя была вся в плюс, отличием было то что я смотрел как движется тренд, показывает ли он слабость при пробое уровня, как сильно он пробил уровень, есть ли остановка после пробоя и т.д. то есть все это так на глаз, и так легко, но когда пытаешься формализовать условие под робота все сыпется.

( Читать дальше )

Процедура открытия счета у российского биржевого брокера для резидентов и граждан Республики Беларусь. Мои первые впечатления от FORTS после FOREXа.

- 27 октября 2020, 18:08

- |

Обещал осветить эти темы некоторым белорусам. Вуаля.

ПОЧЕМУ Я ОТКРЫЛ СЧЕТ ИМЕННО у российского биржевого брокера и ИМЕННО для торговли на MOEX.

1.Вдохновился азартом и эмоциями, которые царили на смартлабе в конце 2014 г. А moex, благодаря тому же смартлабу, начал воспринимать как близкую биржу с понятными правилами. Узнал, что на ФОРТС весьма малые комиссии (если сравнить с криптобиржами, с их 0.2% за сделку ), глянул требования по ГО – удивился что для начала торговли абсолютно не нужно иметь внушительный депозит – для легкого активного скальпинга на фьючах по нефти, сберу , фьюче доллар/рубль и др. достаточно будет несколько сотен долларов в эквиваленте на депозите. Вложений практически не нужно для того, чтобы попробовать прикоснуться к настоящему цивилизованному рынку через нормального биржевого брокера.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал