ВВП

Незаметной в РФ прошла новость, что ВВП Украины вырос на 5%

- 18 февраля 2017, 16:01

- |

Собственно, мой прогноз в действии.

Я говорил, что ВВП Украины будет взлетать даже при медленных реформах, как сейчас.

Это и происходит, так как последовательно — первый квартал был с ростом у нуля, второй квартал с ростом у процента, третий у двух процентов.

Сейчас почти 5% — 4,7% если точно.

Можно много разглагольствовать о том, что надо было все делать по-другому и прочее. Но надо знать украинское общество, и то как вжилось оно в сложившиеся коррупционные взаимоотношения. Где каждый считает, что если ты хотя бы подсказал своему другу название кондитерской, то он должен тебе 20% от выручки.

И вот это нежелание делать что-либо, если другой получит при этом прибыль, а ты нет, даже если это входит в круг твоих обязанностей… А уж если ты не обязан принимать положительное решение в отношении бизнеса, так и подавно. Это и есть основа коррупции в Украине.

Буду наблюдать дальше.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 79 )

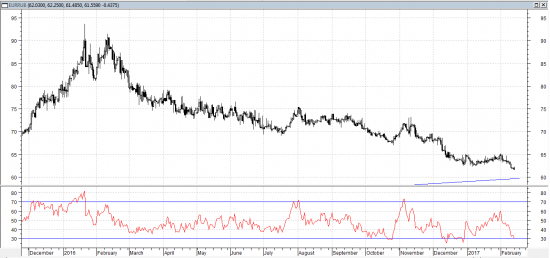

Перспективы евро/рубль

- 13 февраля 2017, 18:24

- |

( Читать дальше )

Данные по инфляции в США и Великобритании могут сказаться на ставках

- 13 февраля 2017, 16:40

- |

Очередная неделя с новыми рекордами на американских индексах завершилась и рынки снова в ожидании всплеска волатильности. Для этого нет особого повода.

Но разве рынкам для паники или хотя бы коррекции нужен повод? Речь Йеллен на этой неделе, ВВП в Германии, наделавшая шуму относительно высокая инфляция в Великобритании и, наконец, важная статистика для предстоящих заседаний ФРС — статистика по инфляции и розничным продажам в США.

Если для ближайшего заседания вероятность повышения близка к 90%, то майское и июньское заседания полны интриг и неожиданностей с точки зрения текущих ожиданий.

Смогут ли макроэкономические данные текущей недели внести ясность в ситуацию, наступит ли долгожданная коррекция и близок ли паритет по евро — лишь часть актуальных вопросов и неопределенностей ближайших дней и недель.

В понедельник, как обычно, день свободный от важной макроэкономической статистики. Рынки присматриваются к событиям, переваривают движения прошлой недели.

Понедельники известны своими ценовыми разрывам (гэп), но на этой гэпом отличился график Natural Gas, открывшийся ниже закрытия пятницы и вплотную приблизившийся к отметке 3 доллара.

Читать дальше...

ВВП России - ЦБ оценивает рост показателя +0,4% (очищенный от сезонности) за 1 квартал

- 10 февраля 2017, 15:34

- |

Оценки на ближайшие два квартала предполагают сохранение и укрепление положительной динамики ВВП. Оценка на первый квартал 2017 года составляет 0,4%, на второй квартал 2017 года — 0,5-0,6% после устранения сезонностиВ своих оценках ЦБ исходит из предположения о средней цене нефти Urals на уровне около $48 за баррель.

Прайм

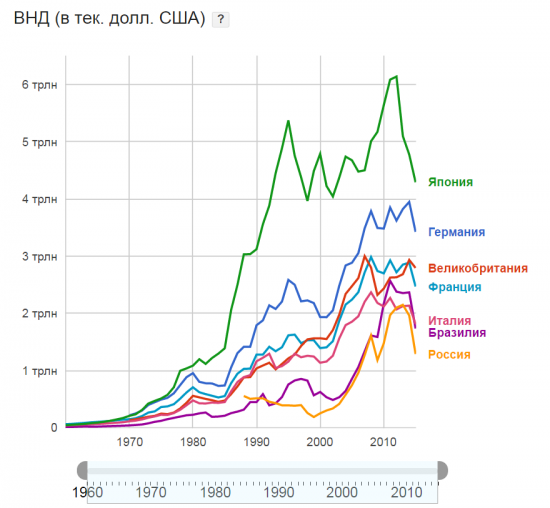

Этот лживый мир или "а как оно на самом деле?"

- 10 февраля 2017, 09:58

- |

Итак, смотрим ВВП в долларах, наша страна бензоколонка плетется во второй 10-ке. А последние годы санкции так вообще ее нагнули и ВВП совсем упал сильно! Совсем беда-беда.

( Читать дальше )

Россия - спад ВВП в 2016 году составил 0,2% (Росстат)

- 01 февраля 2017, 16:30

- |

В 2016 году, по данным Росстата:

сельское хозяйство +3,5%,

добыча полезных ископаемых +0,2%,

обрабатывающие производства +1,4%,

производство и распределение электроэнергии, газа и воды +2,4%,

финансовая деятельность +2,3%.

Строительство -4,3%;

оптовая и розничная торговля, ремонт автотранспортных средств -3,6%.

Прайм

Неделя ФРС и NFP. Будут ли изменения в ставках?

- 30 января 2017, 14:37

- |

Текущая неделя выглядит достаточно важной и с точки зрения событий, и с точки зрения макроэкономической статистики.

Важность этой неделе придает публикация данных по рынку труда, в частности NFP, а также заседание ФРС, которое состоится в среду. Если быть точным, заседание обычно длится два дня — вторник и среду, но решение по ставке принимается на второй день, то есть в среду.

Ждут ли рынки изменения ставки и какая макростатистика ждет нас на этой неделе?

В понедельник, как ни странно, достаточно статистики по странам Еврозоны. Испанский ВВП уже вышел, показав 3-х процентный рост в годовом исчислении. Экономика Испании восстанавливается неплохими темпами. Такому росту позавидовали бы соседние страны.

Завтрашний уровень инфляции в Германии, по ожиданиями аналитиков, покажет усиление с 1.7% до 2%. Хорошие инфляционные показатели могут сказаться на решениях Европейского Центрального Банка в будущем.

Ожидания по повышению ставки пока не сулят изменений и рынки настроены на сохранение нынешнего уровня в течение нескольких лет (примерно 38 месяцев).

Читать дальше...

Важная статистика по США

- 27 января 2017, 16:05

- |

Сегодня выйдет сразу несколько важных макроэкономических показателей по США.

Ключевым макроиндикатором этого блока статистики является ВВП. Цифры по валовому продукту ежеквартальные, но публикуются три раза.

Сначала выходит предварительный ВВП, потом публикуют пересмотренный и конечный. Сегодня выйдут пересмотренные данные за четвертый квартал. Как может повлиять сегодняшняя макроэкономическая статистика на решение ФРС ?

Как известно, последняя статистика по валовому продукту оказалась достаточно сильной. В прошлый раз конечные данные за третий квартал вышли на уровне 3.5%, что стало неожиданностью для рынков. ФРС уже после этого, в декабре, пошел на повышение ставки, хотя событие было запланированным.

ВВП — это конечная цифра экономического цикла, точнее сам экономический цикл измеряется ВВП.

Центральный банк, с одной стороны, стимулирует этот рост (экономического цикла и соответственно валового продукта), с другой стороны — старается не допустить перегрева экономики, посредством чрезмерного роста ВВП и повышения инфляции.

( Читать дальше )

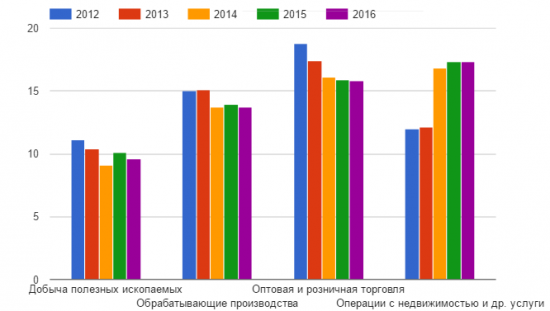

Какова структура ВВП России?

- 26 января 2017, 18:13

- |

Операции с недвижимостью и другие услуги вносят самый большой вклад в развитие российского ВВП. Их доля в экономике страны в 2016 и 2015 гг. составила 17,3%. На втором месте оптовая и розничная торговля — 15,8%.

Несмотря на ориентированность нашей экономики на добычу и продажу полезных ископаемых, их взнос в ВВП России постепенно снижается. В 2016 г. на добычу и обработку полезных ископаемых приходилось 23,3%, в 2015 г. — 24%, а в 2012 все 26,1%. Таким образом, за 4 года их доля снизилась почти на 4 процентных пункта.

Вызвано это всплеском активности на рынке услуг. Согласно данным Росстата данный вид деятельности за 9 месяцев 2016 г. принес ВВП России 9,4 трлн. рублей, увеличившись с 2012 г. на 3,1 трлн. рублей.

Также растет и основная отрасль, занимающаяся импортозамещением, — сельское хозяйство. Если в 2012 г. его доля составляла 3,8%, то сегодня уже 4,4%, а в абсолютных цифрах это новые 400 млрд. рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал