ВДО

Анализ эмитента: ООО "Сэтл Групп" (за 3кв. 2024 г.) | Облигации

- 13 декабря 2024, 11:52

- |

📌 На данный момент у ООО «Сэтл Групп» в обращении 4 выпуска облигаций с общим облигационным долгом 35 000 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 12065 млн. руб.

— Чистая прибыль (убыток): 7795 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 6% (+), долгосрочные обязательства без существенных изменений, краткосрочные прибавили 60% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 3,45 раза. Долговая нагрузка увеличилась на 16% (-).

По финансовым результатам (год-к-году): выручка прибавила 17%, чистая прибыль приросла на 6%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- Комментарии ( 0 )

Итоги торгов за 12.12.2024

- 13 декабря 2024, 10:02

- |

Коротко о торгах на первичном рынке

12 декабря новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 460 выпускам составил 798,0 млн рублей, средневзвешенная доходность — 25,23%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Календарь первички ВДО и розничных облигаций (СЗА, купон 31% | АПРИ, купон 30% или КС + 8% | ЭТС, купон КС + 5,5% | ТГК 14, купон 26,5% или КС + 6,5% | Новые технологии, купон 28% или КС + 6,75%)

- 13 декабря 2024, 09:51

- |

Актуальные размещения от Иволги Капитал

• ПКО СЗА БО-01 (BB–|ru|, 100 млн руб., ставка купона 31%, YTM 35,81%, дюрация 2 года) размещен на 29%.

Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• АПРИ БО-002Р-06 (BBB–|ru| / BBB-.ru, 200 млн руб., ставка купона КС+8) размещен на 14%.

Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• АПРИ БО-002Р-05 (BBB–|ru| / BBB-.ru, 250 млн руб., ставка купона 30% на 1 год до оферты, YTM 33,55%, дюрация 0,9 года) размещен на 56%.

Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Портфель ВДО (8,9% за 12 мес). Рынок не дает голову поднять

- 13 декабря 2024, 07:11

- |

Из хорошего (?) – мы не в минусе. • Публичный портфель PRObonds ВДО имеет с начала 2024 года 7,4%, за последние 12 месяцев 8,9% (в исполнении доверительного управления – около 12%, после комиссий, до НДФЛ).

На фоне депозитов слабенько: средняя максимальная ставка депозита за последние 12 мес – 16,5%. На фоне рынка – очень ничего: • Индекс высокодоходных облигаций Cbonds High Yield принес 1,5% за 12 мес и чистый минус с начала года. Минус в ОФЗ приближается к двузначной величине.

В общем, из плохого – всё остальное. Котировки падают и падают. Доходности растут и растут

• Портфель PRObonds ВДО при кредитном рейтинге между А и А+ имеет на вчера доходность к погашению почти 38% (только облигационная часть – почти 46%).

Радоваться надо бы. Если отбросить контекст. Но • проблема не в том, что доходности выросли. Это, вообще, благо для инвестора. А в том, с какой скоростью они растут. 36% годовых к погашению давали наши облигации всего месяц назад. Тогда казалось пределом. Спустя месяц получаем 46%. Еще через месяц – 56%?

( Читать дальше )

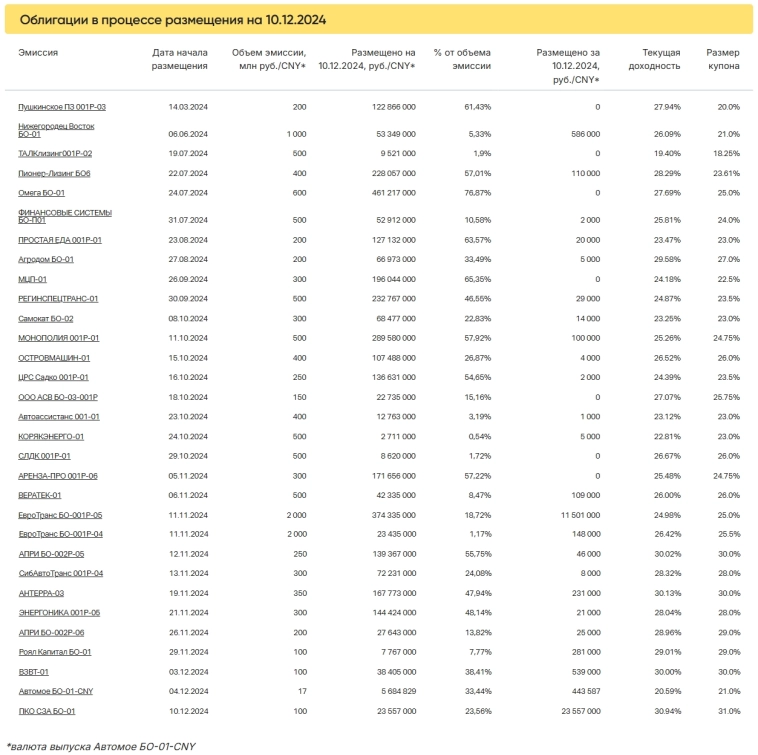

Итоги первичных размещений ВДО и некоторых розничных выпусков на 12 декабря 2024 г.

- 12 декабря 2024, 18:35

- |

Анализ эмитента: ООО "ТЕХНО Лизинг" (за 3кв. 2024 г.) | Облигации

- 12 декабря 2024, 11:50

- |

📌 На данный момент у ООО «ТЕХНО Лизинг» в обращении 4 выпуска облигаций с общим облигационным долгом 1 449 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 1132 млн. руб.

— Чистая прибыль (убыток): 52 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 14% (+), долгосрочные обязательства сократились на 6% (+), краткосрочные прибавили 37% (-).

Предприятие сильно закредитованное, заемный капитал превышает собственный в 12,49 раза. Долговая нагрузка уменьшилась на 3% (+).

По финансовым результатам (год-к-году): выручка прибавила 70%, чистая прибыль приросла на 131%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Итоги торгов за 11.12.2024

- 12 декабря 2024, 10:50

- |

Коротко о торгах на первичном рынке

11 декабря стартовало размещение Глобал Факторинг БО-06-001P. Выпуск объемом 150 млн был размещен на 75 млн 736 тыс. рублей (50,49% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 463 выпускам составил 908,6 млн рублей, средневзвешенная доходность — 25,37%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 11 декабря 2024 г.

- 11 декабря 2024, 18:35

- |

Новый выпуск облигаций "Глобал Факторинг Нетворк Рус" (RU000A10AAF7)

- 11 декабря 2024, 10:21

- |

🔶 ООО «Глобал Факторинг Нетворк Рус»

▫️ Облигации: ГлобалФакторинг-БО-06-001

▫️ ISIN: RU000A10AAF7

▫️ Объем эмиссии: 150 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 31%

▫️ Амортизация: да

[по 1,5% — при выплате 4-12 купонов, 2% — при выплате 13-42 купонов, 4% — при выплате 43-47 купонов, 6,5% — при погашении]

▫️ Дата размещения: 11.12.2024

▫️ Дата погашения: 20.11.2028

▫️ Возможность досрочного погашения: нет

▫️ ⏳Оферта: -

Об эмитенте: «ГФНР» (г. Москва) предоставляет услуги электронного регрессного факторинга региональным производственным и торговым компаниям из сегмента малого и среднего бизнеса.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Итоги торгов за 10.12.2024

- 11 декабря 2024, 09:52

- |

Коротко о торгах на первичном рынке

10 декабря стартовало размещение ПКО СЗА БО-01 (ООО ПКО «Служба Защиты Активов»). Выпуск объемом 100 млн был размещен на 23 млн 557 тыс. рублей (23,56% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 462 выпускам составил 1095,8 млн рублей, средневзвешенная доходность — 24,71%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал