ВДО

Итоги торгов ВДО за 20.01.2023

- 23 января 2023, 12:52

- |

20 января новых размещений не было.

Суммарный объем торгов в основном режиме по 254 выпускам составил 466,2 млн рублей, средневзвешенная доходность — 12,42%.

В лидерах по объемам торгов отметим две бумаги. Первая — АО «Авангард-Агро» БО-001P-03 с объемом около 40 млн торговался почти по номиналу. По бумаге предусмотрен купон 9% с офертой в октябре 2023 г. Общий объем выпуска — 3 млрд рублей.

Вторая — выпуск «Брусники» 002Р-01, торгуемый с дисконтом 1,5% при купоне 11,85% и началом амортизационного погашения с сентября 2024 г.

В лидерах по доходности отметим выпуск «Хайтэк-Интеграция» БО-01, размещенный в мае 2022 г. со ставкой 24% годовых до мая 2023 г., когда по выпуску будет проходить оферта. Объем торгов составил 587 тыс. рублей по цене 103% от номинала, но какой купон компания установит при оферте — пока вопрос.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 23.01.2023

- 23 января 2023, 12:50

- |

Ставка купона и параметры погашения:

- «Лизинговая компания «Простые решения» («ПР-Лизинг») установила ставку 31-54-го купонов облигаций серии 002Р-01 на уровне 12% годовых.

- ИК «Фридом Финанс» приняла решение выплатить 12-й купон и погасить выпуск еврооблигаций серии П01-01 в национальной валюте из расчета 68,7 тыс. рублей за бумагу (в соответствии с официальным курсом доллара США по отношению к рублю, установленный Банком России на рабочий день, предшествующий дате исполнения обязательства по погашению). Общая сумма, подлежащая выплате по биржевым облигациям, — 2,06 млрд рублей. Также владельцам ценных бумаг будет выплачен купонный доход в размере 1 113 рублей в расчете на одну облигацию, общий размер выплат составит 33,4 млн рублей.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

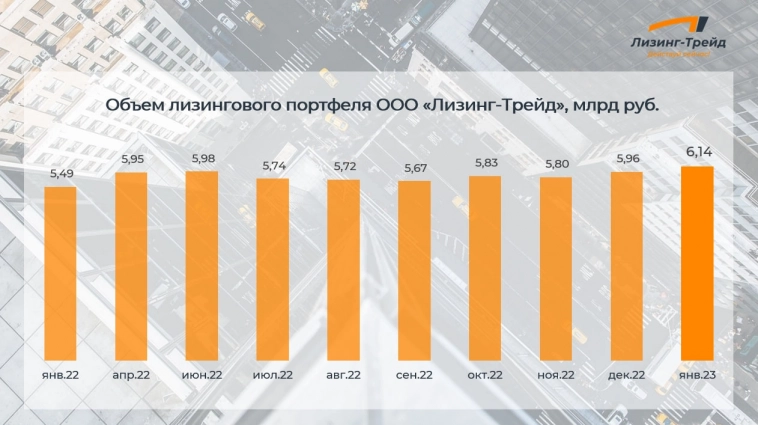

Публикуем ключевые операционные результаты ООО "Лизинг-Трейд" за 2022 год

- 23 января 2023, 11:32

- |

Ключевые операционные результаты ООО «Лизинг-Трейд» за 2022 год:

— по итогам декабря лизинговый портфель составил 6,14 млрд руб. (+12% с начала года)

— на топ-10 лизингополучателей приходится 21,9% портфеля

— коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 131%

Мы ожидаем увеличение выручки и снижение размера долга, но подробные значения увидим только в отчётности по итогам года.

Напоминаем, 19 января началось размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU) с позитивным прогнозом, 150 млн руб., 5 лет, амортизация последние 2 года, купон 14.5%)

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,6% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Ближайшие выплаты по облигациям, входящим в портфели PRObonds 23 - 27 января 2023 г.

- 23 января 2023, 09:18

- |

Подкаст: Все, что Вы хотели знать о бондах, но стеснялись спросить

- 23 января 2023, 08:27

- |

🔔 Подписывайтесь на наш подкаст и получайте информацию на любой для Вас удобной площадке.

🎙 Прошлый выпуск этого формата вызвал большой интерес. Но одного эфира недостаточно, чтобы найти все ответы, поэтому Дмитрий Александров и Марк Савиченко продолжают разбирать ваши самые популярные вопросы об облигациях:

02:00 — Режимы торгов: что это и в чем разница Z0, T0, T+?

11:40 — Как инвестор может участвовать в первичных размещениях?

17:12 — Как можно комбинировать различные режимы торгов?

19:13 — Рынок РЕПО с ЦК и почему он ликвиднее любого фонда денежного рынка?

24:23 — НКД: что это и для чего он нужен?

28:20 — Ответы на вопросы. У эмитента в разных выпусках примерно одинаковая доходность к погашению, но сильно отличается купон. Какой выпуск выгоднее взять?

31:55 — Есть примеры с постоянным и переменным купоном. Какой выпуск выгоднее до погашения или в среднесрок?

34:25 — Нюансы инвестирования в облигации с индексируемым номиналом и наиболее подходящее текущее и ожидаемое состояние рынка?

37:45 — Учитывая ключевую ставку в 7,5% и снижение купонной доходности у ОФЗ ПК имеет ли смысл продавать, например, 29006 до выплаты купона и сразу покупать 29007 пока ставка купона не снизилась?

39:45 — По каким графам МСФО корректно смотреть платежи по долгу, по отношению к чему их лучше анализировать в разрезе разных отраслей, какие допустимые диапазоны высчитываемых коэффициентов определены?

42:46 — В какое время фактически выполняется сделка? Например Т+1, купил облигацию сегодня в 16:00, в какое время завтра исполнится сделка?

43:32 — Мнение о возможных дефолтах по бондам застройщиков? Почему так много лизинговых компаний в ВДО?

47:37 — Почему полезно совмещать облигации с короткой и длительной дюрацией?

50:26 — Почему при активной продаже вторички по 96% идут покупки первички по 100%? Мнение по облигациям НИКА

53:40 — Учитывая структуру бизнеса и фин. потоки АПРИ ФЛАЙ, какие есть риски в связи с изменением ситуации на рынке?

56:14 — Ожидания по курсам основных валют и ключевой ставке ЦБ РФ?

Запись эфира

( Читать дальше )

Эфир с эмитентом ООО "Мосрегионлифт"

- 20 января 2023, 15:42

- |

Вашему вниманию запись прошедшего вчера, 19 января, прямого эфира с эмитентом ООО «Мосрегионлифт».

Благодарим Ассоциацию Владельцев Облигаций за организацию эфира и предоставления возможности эмитентам быть более открытыми.

Итоги торгов ВДО за 19.01.2023

- 20 января 2023, 14:25

- |

19 января стартовало размещение ООО «Лизинг-Трейд». В первый день торгов было размещено 7 млн 448 тыс. (4,97% от объема эмиссии) из 150 млн рублей за 120 сделок.

Суммарный объем торгов в основном режиме по 256 выпускам составил 440,9 млн рублей, средневзвешенная доходность — 12,79%.

Коротко о торгах на вторичном рынке

В лидерах по объемам торгов отметим ГК «Самолет»: сразу четыре выпуска (с 9-го по 12-й), в общей сложности по которым прошло более 170 млн рублей.

Наибольший объем почти 100 млн прошло по ГК «Самолет» БО-П11. Выпуск с купоном 12,7% годовых был размещен 15 февраля 2022 года. Торгуется чуть выше номинала.

( Читать дальше )

Коротко о главном на 20.01.2023

- 20 января 2023, 12:05

- |

- «Феррони» с 31 января по 6 февраля проведет сбор заявок на приобретение по оферте до 50 тыс. облигаций серии БО-01. Выкуп состоится 14 февраля. Цена приобретения — 100% от номинальной стоимости бумаг. Агентом по приобретению выступит банк «Акцепт».

- АКРА присвоило «ДелоПортс» ESG-оценку ESG-5, категория ESG-С. По оценке агентства, компания уделяет достаточное внимание вопросам экологии, социальной ответственности и управления.

- «Эксперт РА» подтвердил рейтинг кредитоспособности УК «Голдман Групп» на уровне ruBB+, изменив с «позитивного» на «развивающийся». Изменение прогноза обусловлено материальным отклонением фактических результатов от плановых на фоне увеличения масштабов бизнеса и ухудшения экономических условий.

( Читать дальше )

Состоялась выплата купона по 4-му выпуску облигаций (КарМани 01) на сумму 3,352 млн рублей

- 20 января 2023, 10:59

- |

Размещение четвертого выпуска биржевых облигаций финтех-сервиса CarMoney (МФК КарМани 01) номинальным объемом 400 млн рублей было начато в сентябре 2021 года. Организатор выпуска CarMoney – ИФК «Солид».

Дата выплаты по графику – 16.01.2023.

Ставка купона – 12,74% годовых.

Размер купона на 1 облигацию – 8,38 рублей.

Периодичность выплат – ежемесячно.

Погашение – 7 сентября 2024 года.

Голдман Групп. Звоночек от Эксперта

- 20 января 2023, 07:46

- |

Первое обновление рейтинга эмитенту ВДО в текущем году и первый звоночек. Эксперт РА изменил прогноз ПАО «УК «Голдман Групп» с позитивного на развивающийся (https://raexpert.ru/releases/2023/jan19), рейтинг остался на уровне ruBB+.

Напомним, эмитентами облигаций в группе помимо самой УК являются ООО «ОАЭ», ООО ТД «Мясничий» и ИИИ «ИС петролеум». Облигации УК обращаются на Бирже СПБ, облигации остальных компаний Группы – на Московской бирже (входят в сектор повышенного инвестиционного риска). Совокупный облигационный долг группы в обращении на данный момент — ~1,6 млрд.р. Диапазон доходностей облигаций Группы на МосБирже – 6,3-14,6%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал