ВДО

Портфель PRObonds ВДО переигрывает большинство инвестинструментов. А сельхоз уступает место МФО

- 05 сентября 2022, 07:54

- |

Индикативный портфель PRObonds ВДО на истекшей неделе продолжил подъем. С начала 2022 года доход приблизился к 0,5%, за всё время ведения портфеля – чуть выше 51%. Перспективная доходность портфеля (складывается из доходностей облигаций к погашению и доходности размещения денег) снизилась до 17,5% годовых. Исходя из ее величины наиболее вероятный доход портфеля в 2022 году – 6-6,5%.

Цифры не впечатляющие. И всё же портфель PRObonds ВДО с момента своего старта в июле 2018 года переигрывает большинство популярных инвестиционных инструментов. Заметное отставание на конец августа было только от недвижимости. По величине просадок портфель также среди лучших, уступая лишь индексу корпоративных облигаций.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Подкаст "Песочница_LIVE. Экспромт"

- 02 сентября 2022, 19:23

- |

🔊 АПРИ Флай Плэнинг, Страна Девелопмент, А. Белоусов, ЭБИС+, проблемные долги, дефолты, Газпром и немного иронии от Андрея Хохрина, Дмитрия Александрова и Марка Савиченко.

Подкаст доступен по ссылкам в телеграм и вконтакте.

( Читать дальше )

ГК АПРИ Флай Плэнинг: результаты за 6 месяцев 2022 года (по МСФО)

- 01 сентября 2022, 10:47

- |

Крупнейший девелопер Челябинска раскрыл консолидированные данные за первое полугодие:

С 2022 года в активную стадию продаж вошли проекты ассоциированных компаний, в которых доля АПРИ составляет 50%. Если раньше продажи практически напрямую транслировались в выручку, то теперь в отчётности отражается только финансовый результат этих проектов. Сейчас основные продажи приходятся на СЗ Парковый Премиум и СЗ Привилегия-3, финансовый результат по которым за 6 мес. 2022 составил 319 млн и отражается в прочих доходах.

Такая схема позволяет более гибко управлять рисками, получая часть будущей прибыли на этапе продажи доли в СЗ, девелопер не планирует отказываться от этого формата.

Основные цифры отчетности:

- Объем продаж: 2,45 млрд руб., +5% г/г

- Финрез от операционной деятельности: 454 млн руб., +82% г/г

- Чистая прибыль: 280 млн руб., +449% г/г

- Adj. Net Debt/EBITDA 1,89

- Чистый долг: 1,807 млрд рублей против 1,839 млрд рублей на начало года

( Читать дальше )

Готовым к риску инвесторам предложат повышенные ставки — Коммерсант

- 01 сентября 2022, 08:13

- |

Участники долгового рынка ожидают роста дефолтов в сегменте высокодоходных облигаций (ВДО). Риску подвержены почти все сегменты, их доля может достичь 20% рынка. Такая ситуация связана с ужесточением кредитования, нарушением бизнес-процессов из-за санкций и макроэкономической ситуацией в целом. Росту числа размещений это не помешает, считают эксперты, хотя эмитентам придется предлагать инвесторам достаточно высокие доходности.

Страна Девелопмент публикует МСФО за 1 полугодие 2022. Расширение масштабов бизнеса активно отражается на финансовых результатах.

- 31 августа 2022, 17:25

- |

В 2022 году группа продолжает масштабирование бизнеса и расширяет географию бизнеса. К Тюмени, Москве и Санкт-Петербургу в 2022 году прибавился Екатеринбург.

Объём текущего строительства 382 тыс. м2, в стадии строительства находится 22 объекта. Компания занимает 35 место в рейтинге ТОП Застройщиков ЕРЗ.

Рост масштабов бизнеса отражается и на финансовых результатах: рост выручки, накоплений средств на эскроу счетах и прибыли. Покрытие долга остаётся на комфортных уровнях и показывает положительную динамику в сравнении с 2021 годом.

Основные финансовые показатели группы по итогам 1 полугодия 2022, LTM:

• Выручка 20,9 млрд

• EBITDA 9,8 млрд

• Чистая прибыль 5,9 млрд

• Долг 28.7 млрд

• Капитал 9.5 млрд

• Остатки на эскроу 14.27 млрд

• (Долг — эскроу)/ Капитал 1,52

• (Долг — эскроу)/ EBITDA 1,47

Источник: www.e-disclosure.ru/portal/files.aspx?id=38399&type=4

( Читать дальше )

АКРА подтвердило кредитный рейтинг ООО «ЛИЗИНГ-ТРЕЙД» на уровне ВВ+(RU), изменив прогноз на «позитивный».

- 31 августа 2022, 13:12

- |

Изменение прогноза по кредитному рейтингу Компании на «Позитивный» отражает мнение АКРА о возможном повышении рейтинга благодаря дальнейшему улучшению качества лизингового портфеля в отсутствие ухудшения остальных факторов оценки.

АКРА отмечает дальнейшее улучшение диверсификации портфеля по контрагентам: доля крупнейшей группы клиентов составляет 2,5%, а на десять наиболее крупных приходится 17,5% лизингового портфеля.

АКРА отмечает снижение доли выплачиваемых дивидендов и ожидает, что в будущем это позитивно отразится на генерации капитала. АКРА повышает оценку диверсификации структуры фондирования Компании. Лизинг-Трейд сохраняет баланс источников фондирования, увеличив на балансе долю облигационных заимствований, и не наращивает объемы кредитов, приходящихся на крупнейшие в кредитном портфеле банки.

Напоминаем, продолжается размещение нового выпуска облигаций ООО «ЛИЗИНГ-ТРЕЙД» (BB+(RU), 100 млн руб., 1,5 года до оферты, купон 17%).

( Читать дальше )

Сегодня старт размещения облигаций МФК ВЭББАНКИР 03 (для квал.инвесторов, ruBB-, 100 млн.р., купон первых 6 мес - 19%, далее - 18-12% годовых)

- 31 августа 2022, 09:52

- |

Сегодня в 10-00 — начало размещения третьего выпуска облигаций МФК ВЭББАНКИР

Организатор размещения — ИК Иволга Капитал

Основные параметры выпуска:

— кредитный рейтинг эмитента: ruBB- (Эксперт РА), прогноз «стабильный»

— размер выпуска: 100 млн.р.

— срок обращения: 1 260 дней (3,5 года)

— периодичность купона: 30 дней

— ставка купона:

▫️19% — 1 – 6 купонные периоды

▫️18% — 7 – 12 купонные периода

▫️16% — 13 – 18 купонные периоды

▫️14% — 19 – 24 купонные периоды

▫️12% — 25 – 42 купонные периоды

🔹Выпуск предназначен для квалифицированных инвесторов

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК ВЭББАНКИР 03 / ВЭББНКР 03

— ISIN: RU000A105575

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

31 августа заявки на первичном рынке будут приниматься с 10-00 до 13-00 Мск и с 16-45 до 17-30 Мск (с перерывом на клиринг)

( Читать дальше )

Индекс потенциальных дефолтов ВДО. Пока без обновлений

- 31 августа 2022, 07:43

- |

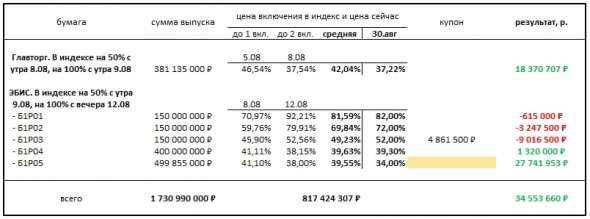

Индекс потенциальных дефолтов (наш мысленный эксперимент) с момента последней публикации 19 августа не изменился по составу. Изменение – в динамике. 19 августа результат индекса (разница между текущими ценами облигаций и ценами включения в индекс, а также выплаченными купонами по ним) превышал 113 млн.р., а вчера составляла только 34 млн.р.

В индексе 6 бумаг, одна – дебютная облигация Главторга, 5 – выпуски ЭБИСа. За это время в полный дефолт ни одна из них не ушла. Но вчера по 5-му выпуску ЭБИСа не было выплаты купона (по меньшей мере, нет раскрытия соответствующей информации от эмитента). Ближайший купон Главторга — 15 сентября.

У обоих эмитентов сохранились неизменными и статусы блокировок банковских счетов. У ЭБИСа они действуют с 17 августа, у Главторга – с 26 июля.

Индекс в конце нынешней или в начале следующей недели, вероятно, пополнится новыми именами. От практики публикации кандидатов в индекс уходим, чтобы не задавать ненужных дискуссий. Зато и тянуть с расширением индекса смысла нет. Времена на облигационном рынке интересные, а в сегменте ВДО особенно.

( Читать дальше )

Скрипт заявки на участие в размещении третьего выпуска облигаций МФК ВЭББАНКИР (ruBB-, 100 млн руб., купон первых 6 мес. 19%)

- 30 августа 2022, 14:04

- |

Основные параметры выпуска:

- эмитент: ООО МФК «Вэббанкир»

- кредитный рейтинг эмитента: ruBB- (Эксперт РА), прогноз «стабильный»

- размер выпуска: 100 млн руб.

- срок обращения: 1 260 дней (3,5 года)

- периодичность купона: 30 дней

- ставка купона:

- 19% — 1 – 6 купонные периоды

- 18% — 7 – 12 купонные периода

- 16% — 13 – 18 купонные периоды

- 14% — 19 – 24 купонные периоды

- 12% — 25 – 42 купонные периоды

Скрипт для участия в первичном размещении:

- полное / краткое наименование: МФК ВЭББАНКИР 03 / ВЭББНКР 03

- ISIN: RU000A105575

- контрагент (партнер): ИВОЛГАКАП [MC0478600000]

( Читать дальше )

Какую комиссию берет с организатор за размещение выпуска высокодоходных облигаций?

- 30 августа 2022, 08:52

- |

20% респондентов оказались правы. Если речь об ИК Иволга Капитал.

Стандартные рамки нашей совокупной комиссии за организацию и размещение выпуска облигаций (высокодоходных) — 2,0-2,4% от объема выпуска.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал