ВДО

Результаты доверительного управления ИК "Иволга Капитал" (управление портфелями высокодоходных облигаций)

- 09 сентября 2021, 08:30

- |

Суммарные активы на счетах ДУ продолжают поступательный, хотя и медленный рост. За неделю они выросли на 1 млн.р. (+0,3%) до 304,8 млн.р., в первую очередь за счет полученного дохода. Ожидаю, что за сентябрь поднимутся еще на 10-20 млн.р.

( Читать дальше )

- комментировать

- Комментарии ( 20 )

Коротко о главном на 08.09.2021

- 08 сентября 2021, 09:17

- |

Новые выпуски, дефолт и ставка купона:

- «Займер» 16 сентября начнет размещение выпуска трехлетних облигаций 3-й серии объемом 500 млн рублей. Ориентир ставки купона – 12,5-12,75% годовых.

- «Реиннольц» 9 сентября начнет размещение выпуска трехлетних облигаций серии 001P-01. Ставка купона установлена на уровне 12,5% годовых.

- «ДЭНИ КОЛЛ» допустил дефолт по выплате купонного дохода за 14-й период по облигациям серии КО-П02.

- «Диомидовский рыбный порт» установил ставку 8-го купона по облигациям БО-001-03 на уровне 14%.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 07.09.2021

- 07 сентября 2021, 08:12

- |

Новые рейтинги, выпуск и заявка на бонды:

- «Интерлизинг» укрепил позиции в рейтинге кредитоспособности «Эксперт РА» до уровня «ruBBB+», прогноз «позитивный».

- «Лидер-инвест» соберет заявки на пятилетние бонды объемом от 8 млрд рублей. По выпуску предусмотрена амортизационная система погашения.

- «Лайм-Займ» зарегистрировал выпуск трехлетних облигаций 1-й серии с возможностью досрочного погашения по усмотрению эмитента. Бумаги будут размещаться по закрытой подписке.

- «Инград» получил рейтинг кредитоспособности АКРА «BBB+(RU)» со стабильным прогнозом.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

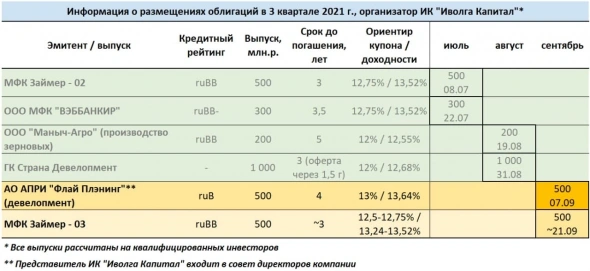

Календарь облигационных размещений. Организатор ИК "Иволга Капитал"

- 07 сентября 2021, 07:29

- |

Третий квартал года подходит к завершению. Предпоследнее в этом квартале размещение облигаций при организации ИК «Иволга Капитал» пройдет сегодня, АПРИ «Флай Плэнинг». Последнее — ориентировочно 21 сентября, МФК «Займер». В четвертом квартале вернемся с новым календарем.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Обзор портфелей PRObonds (12,9-10,8% годовых). АПРИ и замедление ротации облигаций

- 07 сентября 2021, 07:10

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 06 сентября 2021, 13:57

- |

Выплаты с 06.09 по 10.09.2021, в пересчёте на 1 облигацию

06.09.2021

• Займер, 02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

09.09.2021

• Брусника. Строительство и девелопмент, 001P-01 Ежеквартальные выплаты ставка купона 11% Сумма купона 27,42 руб.

10.09.2021

• Быстроденьги, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

Скрипт размещения облигаций АПРИ Флай Плэнинг АО 05 (ruB, 500 млн.р., YTM 13,64%, только для квалифицированных инвесторов)

- 06 сентября 2021, 13:18

- |

Скрипт заявки для участия в размещении нового выпуска облигаций АО АПРИ «Флай Плэнинг» (ruB, 500 млн.р., 13,64%). Размещение завтра, 7 сентября:

— полное / краткое наименование: АПРИ Флай Плэнинг АО 05 / АПРИФП 05

— ISIN: RU000A103N19

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Удовлетворены будут заранее поданные заявки от квалифицированных инвесторов (заявки полностью собраны).

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 908 912 48 69

— dcm@ivolgacap.com, +7 495 150 08 90

Коротко о главном на 06.09.2021

- 06 сентября 2021, 10:36

- |

Новые выпуски и ликвидация:

- «Славянск ЭКО» зарегистрировал программу облигаций серии 001Р объемом 50 млрд рублей на Московской бирже.

- «Регион-Продукт» 9 сентября начнет размещение выпуска облигаций объемом 60 млн рублей на Московской бирже. Ставка купона — 11,5% годовых. Организатором выступает ИК «Риком-Траст».

- Биржевые облигации «Каскада» оставлены в листинге Московской биржи. Свое решение биржа мотивировала тем, что нарушение, допущенное эмитентом, «носит несистематический характер».

- «ОР» сообщил о ликвидации подконтрольной РНКО «Платежный Стандарт». Решение Арбитражного суда Новосибирской области о ликвидации организации вступило в силу 24 августа. Ранее OR Group сообщил о планах слияния подконтрольной МФК «Арифметика» с Navigator Acquisition Corp.

( Читать дальше )

Коротко о главном на 03.09.2021

- 03 сентября 2021, 11:10

- |

Новые выпуски, рейтинг и техдефолт:

- Рейтинговое агентство «Эксперт РА» присвоило «Моторным технологиям» кредитный рейтинг на уровне «ruBB+» со стабильным прогнозом.

- «Займер» зарегистрировал выпуск трехлетних облигаций серии 03 объемом 500 млн рублей в Банке России. Присвоенный регистрационный номер – 4-03-00587-R. Бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрено досрочное погашение по усмотрению эмитента.

- «КарМани» зарегистрировал выпуск трехлетних облигаций серии 01 в Банке России. Бумагам присвоен регистрационный номер 4-01-00321-R. Облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов. По усмотрению эмитенту предусмотрена возможность досрочного погашения.

- «Регион-Продукт» зарегистрировал пятилетний выпуск облигаций серии 001P-02 на 60 млн рублей на Московской бирже. Присвоенный регистрационный номер – 4B02-02-05987-P-001P. Ориентир ставки купона – 11-11,5% годовых. Ценные бумаги включены в Третий уровень котировального списка и Сектор роста. Номинальная стоимость – 1000 рублей. Организатор— АО «Риком-траст».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал