ВДО

Коротко о главном на 02.03.2021

- 02 марта 2021, 09:57

- |

Даты размещений и кредитная линия:

- «Юнисервис Капитал» 4 марта начнет размещение облигаций с залоговым обеспечением недвижимым имуществом серии 02К объемом 90 млн рублей. Бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов. Срок обращения выпуска — 7 лет 9 месяцев (2880 дней). Ориентир ставки купона — 8,8% годовых, купоны ежемесячные. По выпуску предусмотрена амортизация.

- МФК «Займер» начнет размещение дебютного выпуска классических облигаций серии 01 объемом 300 млн рублей 4 марта. Срок обращения выпуска — 3 года. Ставка купона установлена на уровне 12,75% годовых, купоны ежемесячные. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента через три года после начала торгов.

- «ПР-Лизинг» подписал соглашение с ПАО «Сбербанк России» об открытии невозобновляемой рамочной кредитной линии на 300 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 01.03.2021

- 01 марта 2021, 13:06

- |

Новые выпуски, ставка и кредитные рейтинги:

- «Продкорпорация» планирует открыть книгу заявок по пятилетним облигациям серии 01 на сумму не менее 5 млрд рублей в марте. Купоны полугодовые. Ориентир ставки купона будет объявлен позднее. По выпуску предусмотрена амортизация: по 25% от номинала в даты окончания с 7-го по 10-й купонный период. Тип размещения: букбилдинг на Московской бирже и подписка на KASE.

- Облигации с залоговым обеспечением недвижимым имуществом «Юнисервис капитала» серии 02К объемом 90 млн рублей в Третий уровень котировального списка Московской биржи. Присвоенный регистрационный номер 4-02-00534-R. Ценные бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов.

- НРА присвоило кредитный рейтинг «Нафтатранс Плюс» на уровне «В-|ru|» со стабильным прогнозом.

( Читать дальше )

Высокодоходные "мусорные" Облигации ВДО

- 01 марта 2021, 08:24

- |

Коротко о главном на 26.02.2021

- 26 февраля 2021, 11:12

- |

Книга заявок и самое интересное в прямом эфире:

- «Боржоми финанс» начинает размещение пятилетнего выпуска облигаций объемом 7 млрд рублей сегодня. Ставка купона установлена на уровне 7,6% годовых и зафиксирована на первые три года обращения, купоны полугодовые. По выпуску через три года предусмотрена оферта.

- «Центр Финансовой Поддержки» («Viva Деньги») 2 марта начнет размещение выпуска трехлетних облигаций серии 01 объемом 500 млн рублей. Ставка купона установлена на уровне 13,5% годовых и зафиксирована на весь период обращения, купоны ежемесячные.

- «СДЭК-Глобал» разместил дебютный выпуск облигаций серии БО-П01 объемом 500 млн рублей за один день торгов. Ставка купна установлена на уровне 9,5% годовых и зафиксирована на весь период обращения, купоны ежемесячные. Срок обращения выпуска — 6 лет.

( Читать дальше )

Фундаментальные риски отраслей ВДО в 2021 году

- 25 февраля 2021, 15:21

- |

Несмотря на то, что специфичные риски компаний в высокодоходных облигациях превалируют над общими для каждой отдельно взятой отрасли, иметь взгляд на потенциальный уровень риска на более высоком уровне полезно. В этом материале резюмированы основные параметры, которые могут повлиять на прибыльность отраслей, в которых работают основные эмитенты портфелей PRObonds — сельское хозяйство, лизинг, строительство и девелопмент, МФО, ИТ-инфраструктура и ритейл.

В качестве потенциальных рисков оценены пять качественных параметров: макроэкономика (степень цикличности по отношению к текущим реалиям российской экономики), рыночный сентимент (взгляд экспертов и рынка на развитие отрасли), риски спроса и предложения, а также особо актуальный в этом году регуляторный риск.

Делая выводы из общей картины исследования, для каждой из отраслей характерен свой набор риск-факторов. Совокупность риска интуитивно меньше в отраслях, где рынок развивался более органично еще в докризисный период и смог подтвердить свои ресурсы для восстановления в течение 2020 года — в ИТ-бизнесе и лизинге. В ряде отраслей один из пяти рассмотренных риск-факторов повышает неопределенность в отрасли в текущем году: речь в данном случае идет о регуляторном риске в сельском хозяйстве, а также факторе стабильности спроса в ритейле и МФО.

( Читать дальше )

Коротко о главном на 25.02.2021

- 25 февраля 2021, 09:51

- |

Начало глобальных размещений и новый выпуск:

- Сегодня «СДЭК-Глобал» начинает размещение дебютного выпуска шестилетних облигаций серии БО-П01 объемом 500 млн рублей. Ставка купона установлена на уровне 9,5% годовых и зафиксирована на весь период обращения, купоны ежемесячные.

- Сегодня «Селектел» начинает размещение дебютного выпуска трехлетних облигаций серии 001P-01R объемом 3 млрд рублей. Ставка купона установлена на уровне 8,5% годовых и зафиксирована на весь период обращения, купоны полугодовые.

- Сегодня ООО «МСБ-Лизинг» начинает размещение трехлетних облигаций серии 002Р-04 объемом 100 млн рублей. Ставка купона установлена на уровне 11,25% годовых. Ставка зафиксирована на весь период обращения, купоны ежемесячные.

- «Атомстройкомплекс-строительство» зарегистрировал выпуск облигаций серии БО-П01 на Московской бирже.

( Читать дальше )

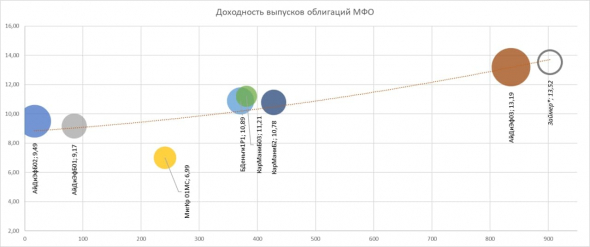

PRObondsмонитор. Карта рынка рублевых облигаций МФО

- 25 февраля 2021, 07:09

- |

Так получилось, что сегодня у нас сразу 2 эфира, посвященных эмитентам облигаций от микрофинансов. В 13-00 – интервью Бориса Батина и Ирины Хорошко из IDF Eurasia/«Мани Мена». В 18-00 – видео-разбор МФК «Займер».

В качестве статистического дополнения предлагаю карту рынка облигаций российских МФО.

( Читать дальше )

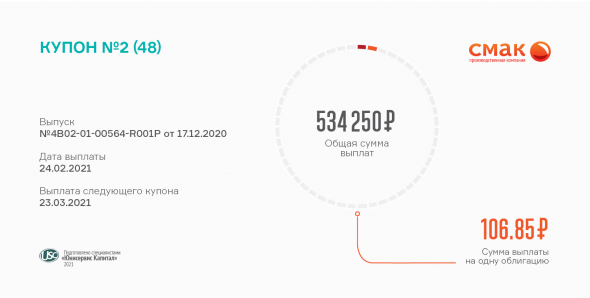

«Смак» выплачивает сегодня 2-й купон

- 24 февраля 2021, 14:44

- |

Для своего дебютного выпуска компания установила фиксированную ставку купонного дохода в размере 13% годовых. Общая сумма выплат по облигациям составляет 534 250 руб. из расчета 106,85 руб. за одну бумагу.

Первичные торги по выпуску серии БО-П01 (RU000A102KP7) прошли в декабре 2020 г. Облигации на общую сумму 50 млн руб., выпущенные в номинале 10 тыс. руб. были размещены в течение одного дня. Срок обращения бумаг — 4 года или 48 купонных периодов по 30 дней. Погашение займа компания будет производить путем ежеквартальной амортизации 10% от объема выпуска, начиная с сентября 2022 г.

В прошлом месяце бумаги ООО «Смак» торговались на Московской бирже 19 дней, сформировав оборот в пределах 4,2 млн руб. (+1,1 млн к предыдущему месяцу). Средневзвешенная цена продолжает показывать положительную динамику на уровне 0,67 п.п. и составляет 103,86% от номинала по итогам января.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал