ВДО

Коротко о главном на 18.02.2021

- 18 февраля 2021, 12:47

- |

Решения о ставке купона, начало торгов и ближайшие планы эмитентов облигаций:

- «Боржоми финанс» установил ставку купона пятилетнего выпуска облигаций объемом 7 млрд рублей на уровне 7,6% годовых. По выпуску предусмотрена оферта через 3 года.

- «СДЭК-Глобал» установил ставку купона на уровне 9,5% годовых по дебютному выпуску облигаций объемом 500 млн рублей. Срок обращения выпуска — 6 лет, оферты не предусмотрены. Сбор заявок через систему Boomerang продолжается.

- ГК «Самолет» сегодня, 18 февраля, начинает размещение выпуска облигаций серии БО-П09 объемом 10,4 млрд рублей. Срок обращения выпуска — 3 года. Ставка купона установлена в размере 9,05% годовых, купоны полугодовые.

- «Агрофирма — племзавод «Победа» (входит в концерн «Покровский») сегодня, 18 февраля, начинает размещение дебютного выпуска облигаций серии 001Р-01 объемом 1 млрд рублей. Срок обращения — 4 года. Ставка купона установлена в размере 9,75% годовых на весь срок обращения, купоны квартальные.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

IDF Eurasia / Мани Мен. Стратегия и тактика бизнеса. Вебинар с Борисом Батиным и Ириной Хорошко

- 18 февраля 2021, 11:55

- |

«НЗРМ» перечислил инвесторам 24 купон

- 18 февраля 2021, 11:39

- |

Ставка купонного дохода по выпуску установлена вплоть до погашения и составляет 13,5% годовых. Объем начислений за одну облигацию номиналом 10 тыс. руб. — 110,96 руб., за всю серию — 887 680 руб.

Облигационный заем серии БО-П01 (RU000A1004Z9) был размещен на бирже в марте 2019 г. Объем эмиссии — 80 млн руб., срок обращения — 3,5 года (48 купонов продолжительностью 30 дней). Амортизационного погашения, как и плановых оферт в дальнейшем не предусмотрено.

В январе облигации эмитента торговались на Московской бирже на протяжении 19 дней, за которые был сформирован оборот в размере 3,3 млн руб., что на 600 тыс. руб. скромнее, чем месяцем ранее. Средневзвешенная цена увеличилась на 0,06 пункта и составила 107,50% от номинальной стоимости бумаг.

В прошлом году производственные мощности завода пополнились новым оборудованием — лазером, листогибом и проч. Это позволило компании сориентироваться на выпуске готовой продукции. В новом году «НЗРМ» продолжит расширение парка оборудования и своей продуктовой матрицы.

«НЗРМ»: сотрудничество с РЖД

- 18 февраля 2021, 06:41

- |

Ввиду непрерывно растущего объема заказов компания еще в 2019 году запланировала строительство второй ж/д ветки, ведущей в производственный цех, поскольку ж/д станция не справлялась с текущим грузовым потоком. Однако коронакризис спутал все планы.

На время локдауна отложили вопрос строительства второй железнодорожной ветки, которое должно было осуществлять ОАО «РЖД». Но когда ограничения были сняты, ж/д компания долгое время не давала комментариев и не называла никаких сроков начала строительства, не говоря уже о его завершении.

Между тем насущная проблема неожиданно получила совершенно иное решение — ОАО «РЖД», опираясь на потребности завода, перестроило собственные операционные графики и процессы таким образом, чтобы существующая ветка могла полностью обеспечить все необходимые перевозки. Следует отметить, что представители железной дороги провели действительно большую работу — поменяли инструкции и собственное расписание, чем сэкономили заводу огромные средства, которые пришлось бы потратить на строительство резервной ветки.

( Читать дальше )

«СДЭК-Глобал» сделал свою финальную ставку

- 17 февраля 2021, 13:36

- |

17 февраля эмитент официально утвердил финальную ставку на весь срок обращения дебютного выпуска облигаций в размере 9,5% годовых.

Окончательный размер ставки купонного дохода определен выше ранее анонсированных ориентиров 8-8,75% годовых, что, по мнению организатора выпуска — компании «Юнисервис Капитал» — учитывает текущую конъюнктуру долгового рынка.

«Озвучив ранее ориентиры по ставке, мы провели оценку рынка и получили достаточно ожидаемый отклик: несмотря на очевидные плюсы в виде устойчивого положения эмитента на рынке („СДЭК-Глобал“ принадлежит около 10% рынка b2c), отсутствия долгов и постоянного роста бизнеса, рыночные инвесторы не готовы рассматривать ценные бумаги компании без премии за дебют и отсутствие рейтинга. В финальной ставке эту премию учли» — комментирует решение генеральный директор «Юнисервис Капитал» Алексей Антипин.

Сбор заявок через систему

( Читать дальше )

Коротко о главном на 17.02.2021

- 17 февраля 2021, 13:30

- |

Регистрация выпуска и итоги размещения:

- «Боржоми Финанс» зарегистрировал выпуск пятилетних биржевых облигаций серии 001P-01 объемом не менее 5 млрд рублей на Московской бирже. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер — 4B02-01-00561-R-001P от 16.02.2021. Ориентир ставки первого купона — не выше 300 базисных пунктов к значению ОФЗ на срок три года с фиксацией числового значения ориентира в дату сбора книги заявок. Минимальная сумма заявки — 1,4 млн рублей. По выпуску через три года предусмотрена оферта. Ранее сообщалось, что эмитент планирует собирать заявки инвесторов в период с 17 по 19 февраля.

- «Лизинг-Трейд» завершил размещение допвыпуска № 1 серии 001P-02 объемом 200 млн рублей. Размещение началось в декабре 2020 года. Цена размещения была установлена в размере 100% от номинальной стоимости.

Подробнее о событиях и эмитентах на

( Читать дальше )

Предварительные итоги рынка лизинга в 2020 году

- 16 февраля 2021, 15:25

- |

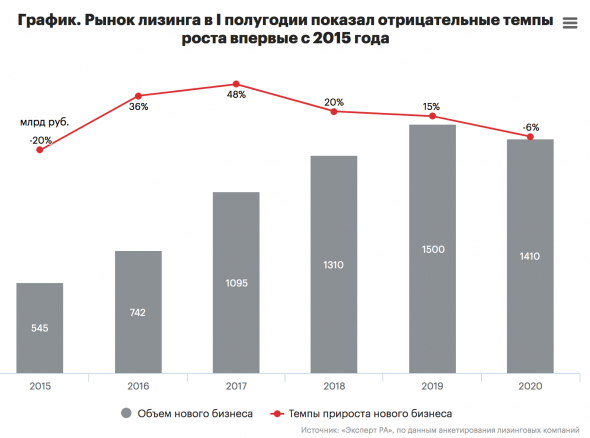

Объем и темпы прироста нового бизнеса российских лизингодателей за 2020 год (предварительные данные). Источник: Эксперта РА

Российскому лизинговому рынку, несмотря на уверенные темпы восстановления во второй половине года, не удалось выйти на значения роста 2019 года. По предварительным данным рейтингового агенства Эксперт (https://www.raexpert.ru/researches/leasing/2020_pre/), объем нового бизнеса лизинговых компаний в прошедшем году составил 1,4 трлн рублей (против 1,5 трлн рублей в 2019 году).

Сумма лизинговых договоров по итогам 2020 года показала отрицательную динамику в 13% и составила 2,0 млрд руб, в основном из-за сокращения долгосрочных корпоративных сделок. Несмотря на сокращение темпов роста бизнеса и суммы лизинговых договоров, общий объем лизингового портфеля по итогам прошлого года все же вырос на 6,5% и составил 5,2 трлн рублей. Однако увеличение объема лизингового портфеля во многом было обусловлено ростом объема реструктуризаций.

( Читать дальше )

Коротко о главном на 16.02.2021

- 16 февраля 2021, 14:01

- |

Первые социальные облигации и сектор ПИР:

- «Эксперт РА» подтвердил соответствие планируемого выпуска биржевых облигаций серии 001Р-18 ПАО «МТС» принципам социальных облигаций (SBP) Международной ассоциации рынков капитала (ICMA).

- Московская Биржа включила классические облигации ООО МФК «ЗАЙМЕР» серии 01, предназначенные для квалифицированных инвесторов, в Третий уровень котированного списка, Сектор ПИР. Ориентир ставки купона установлен на уровне 12,75% годовых, купоны ежемесячные.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

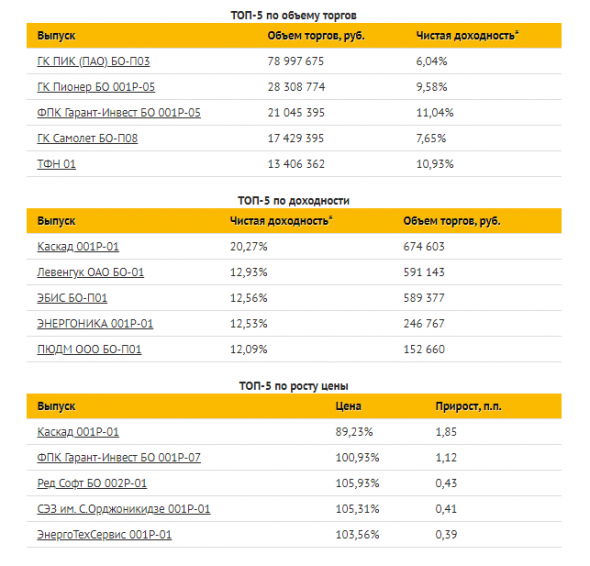

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Облигации МФО "Займер" включены в третий лист Московской биржи

- 16 февраля 2021, 08:39

- |

Облигации МФО «Займер» внесены в третий котировальный список Московской биржи (https://www.moex.com/n32602/?nt=0), в сектор повышенного инвестиционного риска. Облигации будут доступны только квалифицированным инвесторам.

Предполагаемая дата размещения данного выпуска — 4 марта. Предварительные параметры будут объявлены позже.

Организатор выпуска ИК «Иволга Капитал».

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Краткий обзор портфелей PRObonds. Доходности 11,8-12,5%, облигационные замены и пара слов о хеджировании

- 16 февраля 2021, 07:04

- |

Доходности портфелей PRObonds еще более разошлись: доходность портфеля #1, состоящего строго из высокодоходных облигаций, опустилась ниже 12% годовых (11,8% за последние 365 дней), тогда как доходность смешанного портфеля #2 немного поднялась в сравнении с прошлой неделей, до 12,5% годовых. Впрочем, если не случится какого-то форс-мажора, уже со следующей недели текущая годовая доходность первого портфеля начнет быстро прибавлять по чисто арифметическим причинам (из-за падения портфеля в конце зимы 2020 года). Средняя его доходность за 2,5 года ведения находится вблизи 14% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал