ВДО

Итоги первичных размещений ВДО и некоторых розничных выпусков на 28 октября 2024 г.

- 28 октября 2024, 18:35

- |

- комментировать

- Комментарии ( 0 )

Анализ эмитента: ООО "Частная пивоварня "Афанасий" (за 1-е полугодие 2024 г.) | Облигации

- 28 октября 2024, 11:11

- |

📌 На данный момент у ООО «Частная пивоварня „Афанасий“ в обращении 1 выпуск облигаций с общим облигационным долгом 100 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 1-е полугодие 2024 г.

Финансовые результаты:

— Выручка: 2311 млн. руб.

— Чистая прибыль (убыток): 52 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 6% (+), долгосрочные обязательства сократились на 25% (+), краткосрочные прибавили 99% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 2,84 раза. Долговая нагрузка увеличилась на 7% (-).

По финансовым результатам (год-к-году): выручка выросла на 11%, чистая прибыль сократилась на -65%.

...

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Итоги торгов за 25.10.2024

- 28 октября 2024, 11:08

- |

Коротко о торгах на первичном рынке

25 октября стартовало размещение двух выпусков.

ВсеИнструменты.ру 001Р-02 объемом 4,5 млрд рублей был полностью размещен за 102 сделки, средняя заявка 44 млн 117,6 тыс. рублей.

ВсеИнструменты.ру 001Р-03 объемом 500 млн рублей был полностью размещен за 119 сделок, средняя заявка 4 млн 201,7 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 466 выпускам составил 1507,9 млн рублей, средневзвешенная доходность — 21,67%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Сделки в портфеле ВДО. Как почти всегда, осторожные

- 28 октября 2024, 09:13

- |

Все сделки в публичном портфеле PRObonds ВДО, как обычно, по 0,1% от активов за сессию, начиная с сегодняшней. Для каждой из позиций.

Хоть чуть раньше — про любопытство. В операциях — про осторожность. Тоже как обычно. Только оптимизация: сокращение менее и наращивание более доходного.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Средняя доходность ВДО достигла 32%. Будущее выглядит мрачным, но будет ли оно таким?

- 28 октября 2024, 06:53

- |

Снова и в начале недели констатация факта: • доходности облигаций продолжили стремительно расти. Мы сосредоточены на ВДО, но явление повсеместное.

До прошлой пятницы рост в преддверии повышения ключевой ставки, в пятницу – как реакция на ее повышение. Консенсус облигационного рынка был, как видим по падению его котировок, ниже 21% (напомним, 25 октября КС повышена с 19% до 21% со словесными интервенциями о повышении в дальнейшем).

2 понедельника назад мы писали, что деформация облигационного рынка обретает пластическую природу (в отличие от упругой, где, чем сильнее сжатие, тем выше потенциал разжимания).

Предположение оправдалось, • от средней доходности 30% ВДО всего за 2 недели пришли к 32%. Высокодоходные облигациях в нашей трактовке – это бумаги с кредитными рейтингами от B- до BBB.

Не все большие фондовые падения заканчиваются классической паникой. Но в глубокое разочарование погружают все или почти все. На рынке облигаций глубокое разочарование.

( Читать дальше )

Начинаем дайджест отчётностей по итогам 9 месяцев 2024 года

- 27 октября 2024, 09:46

- |

Эмитенты уже начали публиковать отчёты по итогам 9 месяцев 2024 года, приводим таблицу с некоторыми показателями из их отчётностей. По мере увеличения количества новых отчётностей попробуем сделать более подробный обзор финансовых результатов сегмента.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

- 26 октября 2024, 10:18

- |

🟢ООО «Брусника. Строительство и девелопмент»

НКР подтвердило кредитный рейтинг на уровне A-.ru

ООО «Брусника. Строительство и девелопмент» — российская девелоперская компания. Специализируется на строительстве многоэтажного городского жилья и комплексном развитии территорий. Штаб-квартира находится в Екатеринбурге. В портфеле компании — проекты в восьми городах Урала, Сибири, Московского региона.

Позитивная динамика развития бизнеса «Брусники» оказывает положительное влияние на оценку бизнес-профиля. За 12 месяцев, завершившихся 30.06.2024 г., компания запустила 15 новых проектов, увеличив объём текущего строительства до 1,6 млн м2. По этому показателю «Брусника» входит в топ-10 застройщиков РФ.

По итогам 12 месяцев, завершившихся 30.06.2024 г., выручка компании повысилась более чем на 68%, OIBDA — более чем в 2 раза. При этом совокупный долг с учётом обязательств по аренде вырос на 44% (до 158,3 млрд руб.) вслед за увеличением объёма долговых обязательств по проектам строительства жилья с использованием эскроу-счетов.

( Читать дальше )

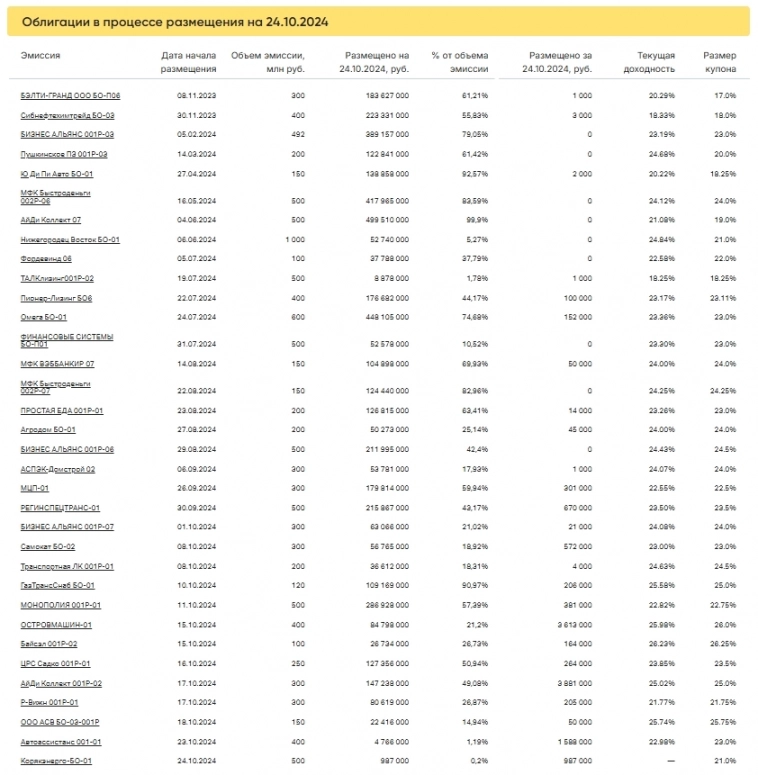

Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 октября 2024 г.

- 25 октября 2024, 18:37

- |

Итоги торгов за 24.10.2024

- 25 октября 2024, 11:52

- |

Коротко о торгах на первичном рынке

24 октября стартовало размещение Корякэнерго-БО-01. Выпуск объемом 500 млн был размещен на 987 тыс. рублей (0,2% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 442 выпускам составил 853,8 млн рублей, средневзвешенная доходность — 20,35%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал