акции

Первая французская ласточка

- 21 февраля 2025, 05:32

- |

Главный исполнительный директор группы Renault Лука де Мео не исключил возможность возврата французской компании к ведению бизнеса в России. Об этом 20 февраля сообщила Financial Times (FT).

Тем не менее, из цитаты топ-менеджера следует, что де Мео, скорее, еще не думал предметно о таком сценарии, поскольку «все очень быстро меняется». Он предложил посмотреть, «как пойдут дела». Иными словами, позицию главы Renault в отношении возвращения в Россию можно трактовать как то, что вопрос этот не рассматривается сейчас, но и не исключается из повестки. Но важно, что это первое официальное заявление на эту тему топ-менеджера автоконцерна, ушедшего из России в 2022 г.

Геополитическая составляющая этой повестки сейчас, безусловно, более благоприятна, чем, например, год назад, хотя и до конкретных решений в части украинского урегулирования еще не дошло. Но чувствуется, что это далеко не единственное, что останавливает де Мео от начала рассмотрения вопроса по возврату на российский рынок.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Индекс Мосбиржи +66%: Почему рынок акций — это «сжатая пружина»?

- 21 февраля 2025, 05:14

- |

Привет, друзья! Подписывайтесь на мой ТГ t.me/roadinvestor Сегодня разберем, почему российский рынок акций сейчас похож на сжатую пружину. И да, тут замешаны не только санкции, но и математика.

Вчера прочитал интересную статью у ИК «Айгенис» на ее основе написан пост👇

Накидайте реакций👍

🔥 Что происходит сейчас?

— Индекс Мосбиржи вырос на 38% с декабря 2024 года. Причина? Переговоры РФ-США и ставка ЦБ на паузе.

— P/E рынка = 4.5x Для сравнения: историческая норма — 7.4x.

Вывод: Рынок недооценен на 66%. Если всё стабилизируется — акции могут взлететь до двух раз!

🔍 Почему так дешево?

1. Страх инвесторов:

— Премия за риск 6.1%(боятся санкций и кризисов).

— В норме она должна быть 5.5% — разница кажется мелкой, но это +10% к стоимости акций.

2. Ставки ЦБ — как гиря на ногах:

— Доходность 5-летних ОФЗ 16.3%(как кредит под залог квартиры).

— В норме — 8%. Когда ЦБ снизит ставку, деньги хлынут в акции.

( Читать дальше )

Статистика, графики, новости - 21.02.2025 - реализовался наш расклад по золоту двухлетней давности. И что по рублю?

- 21 февраля 2025, 05:11

- |

— На прошлой неделе темпы роста инфляции замедлились.

— Поставки сырой нефти из РФ бьют трёхмесячные рекорды.

— Кто хочет стать гражданином Науры? Налетай.

— Очередной бред про запреты вывода денег из фондов. Разматываем.

Доброе утро, всем привет. Ну вот и пятница.

Вчера традиционное утреннее включение не удалось, а посему про инфляцию расскажем сейчас.

( Читать дальше )

Озон Фармацевтика - рост продаж на фоне снижения рынка

- 21 февраля 2025, 05:01

- |

Озон Фармацевтика опубликовала операционные результаты за 2024 год.

В 2024 году продажи в натуральном выражении выросли на 13% до 321 млн упаковок. Во 2-ом полугодии рост составил 9,5% до 172 млн упаковок.

Основной вклад в рост внес сегмент государственных закупок до 94 млн уп. (+44%). Рост во 2-ом полугодии составил 38% до 49 млн уп.

Розничный сегмент прибавил около 4% в 2024 году до 227,5 млн упаковок. Во 2-ом полугодии рост составил 1%.

( Читать дальше )

G7 намерены отказаться от призыва ужесточить потолок цен на нефть из РФ.

- 21 февраля 2025, 03:33

- |

t.me/tass_agency/301805

Добавьте пожалуйста посту до 15 плюсов, если он достоин первой страницы. Если сообщение прочитали и поняли, что не стоило, напишите в комментариях слово «минус».

На этот блог лучше подписаться:

smart-lab.ru/my/master1/

Пасаны и девушки, я вот хз я крою бумажки 20-40% плюс за 2-3 месяца....

- 21 февраля 2025, 01:31

- |

На росте стоимости кредита зарабатывают госбанки.

- 21 февраля 2025, 00:11

- |

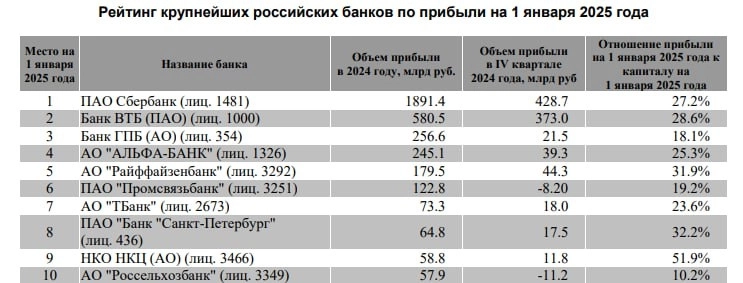

На росте стоимости кредита зарабатывают госбанки.

Российский банковский сектор в 2024 г обновил рекорды по годовой, квартальной и месячной прибыли. В 2024 г отечественные банковские институты получили прибыль в ₽4,04 трлн прибавив ₽600 млрд после 2023 г, когда они заработали ₽3,4 трлн. Обновление рекорда по прибыли произошло второй год подряд и третий раз за последние четыре года.

На пять крупнейших госбанков (Сбер, ВТБ, Газпромбанк, Промсвязьбанк, Россельхозбанк) пришлось 72% прибыли всего банковского сектора (суммарно они получили прибыль в ₽2,9 трлн, из которых ₽1,9 трлн – это Сбербанк). Из-за роста кредитного портфеля растёт объём процентных поступлений, а разогретая экономическая активность увеличивает комиссии на растущем числе транзакций.

Если государство видит необходимость в снижении стоимости кредита для экономики, то госбанкиры могли бы и умерить свои аппетиты.Демидович.

Яндекс – Прибыль мсфо 2024г: 11,5 млрд руб (падение в 4,8 раз г/г)

- 20 февраля 2025, 23:55

- |

МКПАО «Яндекс» – рсбу/ мсфо

379 453 795 + 15 610 156 (27.09.2024) = 395 063 951 обыкновенных акций

1 привилегированная акция «А»

1 привилегированная акция «Б»

1 привилегированная акция «Г»

e-disclosure.ru/portal/event.aspx?EventId=9LBnkyLDeUC3oNtRk0NlIw-B-B

www.e-disclosure.ru/portal/files.aspx?id=39059&type=1

Капитализация на 20.02.2025г: 1,836.85 трлн руб = Р/Е 159,7 (мсфо 2024)

Общий долг на 31.12.2023г: 151,78 млн руб/ мсфо 485,767 млрд руб

Общий долг на 30.06.2024г: 13,19 млн руб/ мсфо 557,041 млрд руб

Общий долг на 30.09.2024г: 29,318 млрд руб/ мсфо 634,000 млрд руб

Общий долг на 31.12.2024г: ______млрд руб/ мсфо 804,900 млрд руб

Выручка 1 кв 2023г: рсбу нет данных/ мсфо 162,899 млрд руб

Выручка 6 мес 2023г: рсбу нет данных/ мсфо 344,958 млрд руб

Выручка 9 мес 2023г: рсбу нет данных/ мсфо 549,200 млрд руб

Выручка 2023г: рсбу нет данных/ мсфо 798,1 млрд руб

Выручка 1 кв 2024г: 0 руб/ мсфо 228,314 млрд руб

Выручка 6 мес 2024г: 0 руб/ мсфо 477,629 млрд руб

( Читать дальше )

Озон заставит продавцов платить за отказ покупателя от товара. Так компания планирует бороться с ростом своих издержек на доставку — Ведомости

- 20 февраля 2025, 23:50

- |

Один из крупнейших маркетплейсов – Озон меняет условия оферты для продавцов. Изменения коснутся правил оплаты последней мили – услуги доставки товара до пункта выдачи заказов (ПВЗ), постамата или курьером до покупателя. По новым правилам при невыкупе товара и отмене заказа Озон будет удерживать с продавцов расходы на услуги курьеров. Раньше продавец оплачивал последнюю милю только в случае успешной продажи.

Такой порядок указан в обновленных правилах, опубликованных в Базе данных – внутреннем портале компании для селлеров. Из новых правил следует, что чем меньше процент выкупа товаров у продавца, тем больше издержек на оплату курьеров он понесет. Ранее в случае отказа покупателя от товара эти издержки несла площадка.

Подробнее: www.vedomosti.ru/business/articles/2025/02/21/1093523-ozon-zastavit-prodavtsov-platit-za-otkaz-pokupatelya

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал