акции

Интер РАО отчиталась за 2024 г. — денежная позиция приносит около половины прибыли, CAPEX сократился из-за санкций, проблемы с поставками

- 10 марта 2025, 12:00

- |

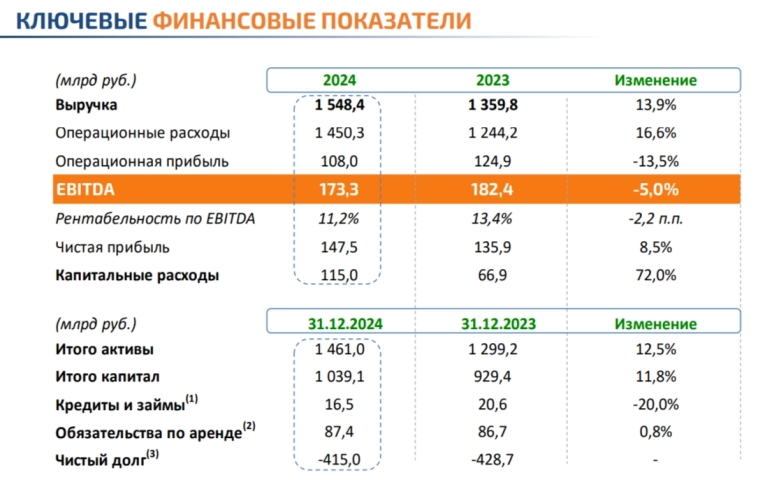

🔌 Интер РАО опубликовала фин. результаты по МСФО за 2024 г. Компания продолжает быть бенефициаром высокой ключевой ставки, кубышка (денежная позиция) на сегодняшний день приносит на 22% меньше, чем основной бизнес компании, поэтому инфляция эмитенту не страшна, также Интер РАО делает правильные шаги в бизнесе, о чём и «говорит» нам отчёт. Рассмотрим для начала основные данные:

⚡️ Выручка: 1548,4₽ млрд (+13,9% г/г)

⚡️ EBITDA: 173,3₽ млрд (-5% г/г)

⚡️ Чистая прибыль: 147,5₽ млрд (+8,5% г/г)

💡 Заработок выручки делиться на несколько сегментов: сбыт — 1013,1₽ млрд (+12,2% г/г, расширение географии присутствия, индексация тарифов и приобретение активов), генерация — 277,6₽ млрд (+7,6% г/г, рост тарифов и новые программы КОММОД), энергомашиностроение и инжиниринг — 140,8₽ млрд (+56,8% г/г, увеличился портфель заказов, покупка компаний), трейдинг — 59,5₽ млрд (+8,5% г/г, рост выручки по направлениям Казахстана, Монголии и Киргизии компенсировал сокращение объёмов поставок в Китай из-за дефицита мощности на ДВ) и прочие — 57,4₽ млрд (+4,9% г/г).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Headhunter опубликовал финрезультаты и поговорил с инвесторами

- 10 марта 2025, 12:00

- |

На прошедшей неделе компания Headhunter раскрыла результаты за 4 кв. 2024 г. и провела звонок с инвесторами. Делимся основными тезисами.

Нейтральный отчет

• Выручка в 4 кв. выросла на 23% г/г, до 10,4 млрд руб., а за 2024 г. — на 35% г/г, до 39,6 млрд руб. Замедление темпов роста выручки в 4 кв. произошло в результате оттока малых и средних клиентов (-7% г/г), крупные клиенты более стабильны (+4% г/г). Всё это напрямую связано с высокими ставками в экономике (компании оптимизируют издержки и замедляют найм).

• Скорр. EBITDA в 4 кв. выросла на 11% г/г, до 5,5 млрд руб. Рентабельность снизилась до 53,1% с 58,6% в 4 кв. 2023 г. в результате ускорившегося роста операционных расходов и консолидации компании HR-Link (~3% в выручке компании), рентабельность которой в 2-3 раза ниже средней по группе. В итоге операционные расходы в % от выручки увеличились с 40% в 4 кв. 2023 г. до 47% в 4 кв. 2024 г. За весь 2024 г. скорр. EBITDA выросла на 34% г/г, до 23,2 млрд руб.

( Читать дальше )

Алроса: стоит ли инвестировать в алмазного гиганта?

- 10 марта 2025, 11:59

- |

Акции «Алроса» — компании, контролирующей 30% мировой добычи алмазов, — в 2024 году оказались в центре внимания инвесторов. Несмотря на статус отрасли и рост котировок на 16,5%, фундаментальные показатели бизнеса вызывают тревогу. Почему алмазный лидер столкнулся с рекордным падением прибыли и каковы перспективы акций «Алроса»? Разберемся в ключевых факторах, влияющих на компанию.

1. Финансовые результаты: обвал на фоне кризиса отрасли.

2024 год стал для «Алроса» одним из самых сложных за последнее десятилетие. Выручка компании сократилась на 25,8% (до 239 млрд руб.), операционная прибыль рухнула на 71,2%, а чистая — на 77,4%. Основные причины:

— Обвал цен на бриллианты. Индекс цен достиг исторического минимума (95,01 пунктов), что связано с переизбытком сырья у индийских огранщиков и растущим спросом на синтетические аналоги.

— Санкционное давление. Ограничения со стороны ЕС и США сократили доступ к ключевым рынкам сбыта.

( Читать дальше )

Инарктика: зарыбление

- 10 марта 2025, 11:56

- |

Это выпуск мальков в морские садки. Вылупившись из икринок, первые 11 месяцев наши рыбки живут в бассейнах с пресной водой на смолтовых заводах. Когда мальки достигают веса 80-180 граммов, мы пересаживаем их в море. Точно также все устроено в природе: лосось родится в пресноводных реках и затем уплывает жить в море.

Обычно Инарктика проводит зарыбление два раза в год – примерно в мае-июне и в сентябре-октябре, в зависимости от погодных условий. В это время температура воды в Баренцевом море составляет наиболее комфортные для лосося 8-12 градусов. Такие сроки позволяют рыбкам комфортно акклиматизировать к новым условиям.

Ваша

Инарктика

Аэрофлот открыл 20 мобильных касс для оплаты услуг в аэропорту Красноярска, которые снимают необходимость посещать перед полетом офис продаж

- 10 марта 2025, 11:50

- |

Аэрофлот внедрил оплату дополнительных услуг через мобильные кассы на стойках регистрации и гейтах в аэропорту Красноярска.

«В международном аэропорту Красноярска установлено 20 мобильных терминалов, благодаря которым путешественникам больше не нужно дополнительно посещать перед полетом офис продаж. Пассажиры Аэрофлота и авиакомпании Россия смогут легко оплатить дополнительные услуги при регистрации на рейс или перед посадкой в самолет», — сообщила пресс-служба авиакомпании.

Первые мобильные кассы Аэрофлот открыл в Шереметьево в прошлом октябре, за это время через них оплатили более 46тысяч услуг.

Изменение целевой цены акций Диасофт + подробный разбор опубликованной отчетности

- 10 марта 2025, 11:22

- |

Хочу чтобы вы понимали мое отношение к Диасофт.

Год назад, когда компания размещалась, мне понравились собственники-менеджеры компании. Я счел, что в отличие от Астры и Позитива, планы роста этой компании (+30% в год) выглядят более чем реалистично, а ее оценка более разумна.

Бизнес показался мне понятным и предсказуемым.

Я купил на IPO, потом, когда изменился мой взгляд на рынок, продал, и в конце лета, на фоне общей коррекции, я снова начал покупать эти акции.

( Читать дальше )

Аэрофлот отчет за 2024 год по МСФО. Компания планирует выплачивать дивиденды?

- 10 марта 2025, 11:17

- |

Сегодня хочу рассмотреть отчет Аэрофлота за 2024 год по МСФО, стал замечать, что многие стали покупать компанию под мирное урегулирование и возобновления большинства международных перелетов, лично, что меня удивило, так это изменения дивидендной политики, но обо всем по порядку.

Свежие разборы компаний и отчетов: X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО, Акрон, ММК, Whoosh, Северсталь, Газпром нефть, Яндекс, Мечел, OZON, Сбербанк.

Свежие облигации: Селектел (КС+4%), Новосибирскавтодор (29%), Металлоинвест (КС+2,75) Positive Technologies (КС+4%), ТГК 14 (до 29%), Европлан (до 27,5%), ГТЛК (до 24%), Русал (КС+4,5%), Авто Финанс Банк (до 24,5%), М.Видео (до 25,5%)

Прежде чем инвестировать свои деньги в какой-либо актив, вы должны понимать, что происходит с компанией подписывайтесь на телеграм канал, там много интересного и актуального!

( Читать дальше )

⚠️ Мосбиржа снизила чистую прибыль в Q4

- 10 марта 2025, 11:16

- |

На первый взгляд, квартальный отчет посредственный. На ухудшение повлияла динамика процентных доходов:

📍 Комиссионный доход 18 b₽ (+12% г/г)

📍 Чистый процентный доход 16,3 b₽ (-15% г/г)

📍 EBITDA 22,7 b₽ (-13% г/г)

📍 Чистая прибыль 17,4 b₽ (-13% г/г)

Во-первых, на 24% г/г выросли операционные расходы – тут и найм новых сотрудников, и маркетинг, и техобслуживание. Во-вторых, процентный доход по денежным средствам в Q4 снизился до 13 b₽ против 18 b₽ в Q3. При этом кэш и средства в финансовых организациях не уменьшились, а выросли за квартал на 464 b₽.

💡 Есть вероятность, что часть процентных доходов не успели зафиксировать в 4 квартале и перенесут на 1 квартал. Процентная ставка остается высокой, комиссионные доходы растут двузначным темпом. Получаемую прибыль снова частично отправляют на депозиты. Котировки слабо просели на отчете, но с пиков февраля скорректировались на 10%. Это удобный момент нарастить позицию, поскольку компания все еще дешева и продолжит зарабатывать как при текущей ДКП, так и при ее смягчении в случае успеха мирных переговоров.

( Читать дальше )

Инвесторы считают, что конфликт между Россией и Украиной скоро закончится. Перспектива мира меняет рынки как в зловещую, так и в многообещающую сторону —The Economist

- 10 марта 2025, 11:16

- |

👉 Начало конфликта три года назад вызвало волну потрясений на финансовых рынках, взвинтив цены на сырьевые товары, перекрыв поставки газа и подстегнув инфляцию. По мере усугубления конфликта эта волна рассеялась. Теперь Америка пытается добиться урегулирования, и инвесторы пытаются оценить последствия ее успеха или неудачи.

👉 Наиболее очевидные сдвиги произошли на рынках европейских активов, которые инвесторы переоценивают по мере того, как Дональд Трамп отстраняется, а старый континент готовится к перевооружению.

👉 Преуспевают не только оборонные компании, хотя цены на акции некоторых из них взлетели в стратосферу. Рыночная стоимость акций Hensoldt, Leonardo и Rheinmetall более чем в 2 раза превысила ту, что была до переизбрания Трампа. За тот же период акции Lockheed Martin и L3Harris, двух американских аналогов, упали более чем на 10%.

👉 И европейские акции в целом, и сам евро были в плюсе. В этом году индекс STOXX Europe 600 вырос на 14% в долларах, в то время как американский индекс S&P 500 немного снизился (см. график 1). Немецкий индекс DAX вырос почти на четверть. Не так давно аналитики гадали, упадет ли евро до паритета с долларом; вместо этого его стоимость подскочила с отметки 1,02 до 1,08 доллара.

( Читать дальше )

❌ Юнипро. Акции компании больше не интересны?

- 10 марта 2025, 11:15

- |

Дорогие подписчики, начинаем очередную торговую неделю с обзора финансовых результатов российской энергетической компании Юнипро, которая отчиталась за 12М2024 по МСФО. Забегая наперед стоит отметить, что отчет вышел вполне неплохим, только вот рынок отреагировал на него падением акций свыше 14%. Давайте разберемся в причинах случившегося и оценим инвестиционную привлекательность бумаг в долгосрочной перспективе.

— Выручка: 128,2 млрд руб (+8,1% г/г)

— Операционная прибыль: 27,7 млрд руб (+8,6% г/г)

— EBITDA: 49,1 млрд руб (+11% г/г)

— Чистая прибыль: 31,9 млрд руб (+44,8% г/г)

📈 По итогам 2024 года компания продемонстрировала рост по всем ключевым финансовым показателям, в т.ч. благодаря размещению средств на депозитах под высокие ставки. Выручка выросла на 8,1% г/г — до 128,2 млрд руб. за счёт увеличения производства электроэнергии станциями «Юнипро» в первой ценовой зоне на фоне повышения спроса на электроэнергию. EBITDA увеличилась на 11% г/г — до 49,1 млрд руб. При этом операционная и чистая прибыль показали рост на 8,6% г/г и 44,8% г/г соответственно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал