выручка

Минфин РФ: Об обязательной продаже экспортерами валюты в размере 80% от выручки

- 02 марта 2022, 18:40

- |

На основании предложений Министерства Финансов Российской Федерации и Банка России сегодня будет принято решение по введению с 28 февраля 2022 года для резидентов – участников внешнеэкономической деятельности обязательной продажи иностранной валюты в размере 80% выручки, причитающейся резидентам в рамках всех внешнеторговых договоров.

minfin.gov.ru/ru/press-center/?id_4=37781-ob_obyazatelnoi_prodazhe_valyutnoi_vyruchki_eksporterami

( Читать дальше )

- комментировать

- Комментарии ( 1 )

КАК ЛЕГКО ПОНЯТЬ ОТЧЁТ О ПРИБЫЛЯХ И УБЫТКАХ. ОБЪЯСНЯЮ ПРОСТЫМИ СЛОВАМИ. ЧТО ТАКОЕ ВЫРУЧКА И ПРИБЫЛЬ.

- 24 декабря 2021, 17:20

- |

Структура выручки X5 и драйверы роста

- 10 ноября 2021, 12:38

- |

По итогам 2020 года выручка X5 Group составляла более 1,97 трлн рублей, за 9 месяцев текущего года почти 1,6 трлн рублей. Какие бизнесы формируют выручку и как будет меняться ее структура?

Сейчас наибольший вклад в объем выручки приносит торговая сеть «Пятёрочка», крупнейшая в X5 (более 17 600 магазинов) — 81% по итогам 9 месяцев, 15,3% составляет «Перекрёсток» (980 супермаркетов), 2% — доля онлайн-бизнесов (Vprok.ru Перекресток, экспресс-доставка, ОКОЛО). В ближайшие годы мы ожидаем небольшого изменения структуры выручки компании за счет развития онлайн-бизнеса, запуска новых сервисов, а также роста сети «Чижик» — в наших планах открыть за 3 года порядка 3 тысяч дискаунтеров.

Так, к 2024 году мы ожидаем, что доля «Пятёрочки» по-прежнему будет доминировать в выручке группы и составит около 71%, «Перекрёстка» — 13,6%, «Чижик» составит порядка 9,5%, а вклад цифровых каналов продаж в выручку достигнет порядка 5% за счет активного роста онлайн.

Выручка наших «зрелых» бизнесов (магазины «Пятёрочка» и «Перекрёсток») продолжит расти и будет увеличиваться за счет как новых торговых площадей, так и благодаря позитивному росту LFL. Like-for-like или сопоставимые продажи является основным драйвером роста выручки. Мы видим, что формат магазина «у дома» остается востребованным у покупателей и имеет потенциал роста, особенно в регионах. При этом X5 продолжит наращивать присутствие в онлайн-торговле. Емкость сегмента к 2024 году прогнозируется на уровне 1,4 трлн рублей или 6,5% от общих продаж продуктов питания в России. По итогам 9 месяцев X5 является лидером в e-grocery, и мы намерены сохранить лидирующие позиции.

Башнефть - что с ней не так, когда ждать роста

- 05 октября 2021, 16:23

- |

Итак 2020 год

Тяжелый год для компании, сокращение добычи нефти на 32% с 18700 млн.тонн в 2019 году до 12900 млн. тонн к 2020. И в нагрузку низкая стоимость нефти. Выручка падает, компания получает убытки.

Цена Brent/RUB 2020 и 2021 год

2021 год

Москва. 2 октября. INTERFAX.RU — Суточная добыча нефти с газовым конденсатом выросла у большинства ведущих российских нефтегазовых компаний (НК) в сентябре текущего года по сравнению с августом. Как следует из расчетов «Интерфакса» по данным оперативной сводки «ЦДУ ТЭК», увеличили среднесуточную добычу за месяц «ЛУКОЙЛ» — на 1,3%, «Сургутнефтегаз» — на 0,9%, «Татнефть» — на 0,5%, «Башнефть» — на 18,2%, «Славнефть» — на 9,9%, «Русснефть» — на 1,6%, «НОВАТЭК» — на 2,7%.

( Читать дальше )

обвал выручки бизнеса в мск ,будет хуже чем в 2020

- 29 июня 2021, 15:07

- |

В Москве запрет на свободное посещение заведений общепита действует с 28 июня. Как же прошел понедельник ?

По словам президента Федерации рестораторов и отельеров России Игоря Бухарова, в основном выручка у заведений 28 июня упала на 80−90%, у объектов с верандой — в пределах 60%.

В ГК «Шоколадница» (одноименные кофейни, а также сети «Кофе хауз» и «Ваби саби»), по предварительным оценкам, трафик в кофейнях снизился примерно на 70%, оборот — на 50%

В заведениях Ginza Project Moscow (Buono, ChaCha, Sixty, Ulliam`s и др.) выручка сократилась на 50−95%

Владелец сети ресторанов «Раковая» Евгений Ничипурук констатирует снижение выручки в своих заведениях без веранд на 90% к обычному понедельнику

У кафе-кулинарий «Грабли Foodbar» выручка упала до 75%

Потреб активность падает безостановочно третий месяц

( Читать дальше )

Mail.ru group фундаментальный и технический разбор

- 14 июня 2021, 19:42

- |

Структура акционеров

На 31 марта 2021 года 225 571 004 выпущенных и находящихся в обращении акций:

- Международный медиахолдинг Naspers (через компанию Prosus) – 25,7%

- Alibaba – 9,5%

- Tencent – 7%

- MF Technologies – основной акционер (Мегафон, Сбербанка Ростеха и USM Holdings) – 4,8% акции класса А имеющие по 25 голосов.

- Остальные – 53%

( Читать дальше )

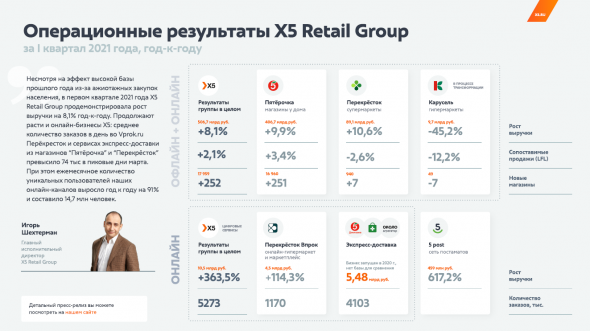

Чистая выручка X5 Retail Group в I квартале увеличилась на 8,1% год к году

- 16 апреля 2021, 10:07

- |

Тезисы из интервью Игоря Шехтермана РБК

- 12 апреля 2021, 11:59

- |

- Есть пять ключевых факторов, влияющих на потребителя, перечисляет Шехтерман: ассортимент, удобство (время получения товара или услуги), атмосфера, «недавно появившаяся в повестке» социальная ответственность и цена. Но именно цена «была, есть и будет» основным. Собеседник РБК приводит данные: в 2012 году фактор стоимости продуктов при принятии решения был ключевым для 60% покупателей, в 2018-м показатель снизился до 52%. Но в первом квартале 2021-го он вернулся на уровень 57%.

- «Этот год будет очень челленджным для ретейлеров», — анонсирует Шехтерман. Он объясняет это тем, что прошлый год был «взрывным» с точки зрения выручки для многих продуктовых сетей: «HoReCa была закрыта, весь спрос на продукты питания реализовался через магазины. Поэтому мы понимаем, что будет сложно поддерживать рост выручки на уровне прошлого года». Но компании по итогам первого квартала удастся показать рост выручки с прошлым годом на уровне чуть меньше 10%, по году X5 рассчитывает на годовой прирост +10%.

( Читать дальше )

X5 отчитывается о прогрессе в выполнении стратегии-2023

- 07 апреля 2021, 11:44

- |

В октябре прошлого года X5 Retail Group представила стратегию развития компании до 2023 года. В ней обозначены основные показатели, которых компания планирует добиться к 2023 году, чтобы продолжить оставаться лидером розничной торговли, улучшать операционные и финансовые показатели, наращивать дивиденды. Стратегические цели вы можете увидеть на изображении ниже. Мы же отчитаемся о том, насколько мы продвинулись в их выполнении по состоянию на 2020 год:

- Доля на рынке розничной торговли продуктами X5 в 2020 году составила 12,8%. Доля на рынке продовольственного онлайн-ритейла у X5 – 12,6%.

- Доля цифровых бизнесов X5 в общей выручке компании в 2020 году была 1%. Однако показатель быстро растет: в феврале этого года доля уже превысила 2%, а в Москве и Московской области достигла 4,5%. Совокупный оборот экспресс доставки из магазинов «Пятёрочка», супермаркетов «Перекрёсток» и агрегатора «Около» в феврале составил 2,1 млрд рублей, а общее число заказов превысило 1,3 миллиона.

( Читать дальше )

Необычные источники заработка компаний

- 28 января 2021, 11:16

- |

- Большая часть операционной прибыли Amazon приносят облачные сервисы (AWS), а не маркетплейс.

- Операционная прибыль дилеров складывается из продажи страховки и сервиса, а не авто. Пример Рольфа.

- Основная прибыль американских авиакомпаний формируется из программ лояльности, связанных с выпуском кредитных карт с милями

- Coca-cola получает больше половины прибыли из продажи сиропа, розливным компаниям, работающим по франшизе.

Мой телеграм.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал