доллар

ПОЛНЫЙ ОБЗОР! Доллар/Рубль, RTS, Сбербанк, нефть Brent 16 ноября 2021

- 16 ноября 2021, 09:48

- |

- комментировать

- Комментарии ( 0 )

Прогноз курса доллара (USDRUB) на 2 половину ноября 2021 года

- 15 ноября 2021, 20:40

- |

По просьбам читателей телеграм-канала делаю краткий прогноз курса доллара к рублю (USDRUB) на 2 половину ноября 2021 года.

Так получилось, что неделю назад я делал нечто подобное и попал в цель: мой прогноз об укреплении доллара от 71 до 73 отработал.

-Повезло! — как говорят хорошие люди из интернетов, набрасывающие добро на вентилятор.

-Согласен, даже спорить не буду, — отвечаю я своим невидимым друзьям.

Давайте сверим часы: сегодня, вечером 15 ноября USDRUB закрывается ~72,75. Мой предыдущий видео-прогноз был дан до конца 2021 года, поэтому я не буду повторяться, актуализирую лишь уровни, которых может достичь курс доллара в ближайшие дни.

( Читать дальше )

В число главных аутсайдеров вошла валюта страны из «Большой семерки»

- 15 ноября 2021, 15:57

- |

В конце прошлой недели для рублевых активов неожиданно и резко возросла актуальность геополитического фактора. Усиление антироссийской риторики вызвало существенное ослабление рубля: доллар подскочил до октябрьских максимумов — около 73 ₽.

На этом фоне увеличилась неопределенность с перспективами российской валюты до конца года. Но к главным неудачникам рубль точно не относится. Специально для «Российской газеты» эксперт по фондовому рынку БКС Мир инвестиций Дмитрий Бабин назвал валюты-аутсайдеры, а также дал два сценария движения курса рубля:

— Одна из главных угроз для всех рынков остается ускорение инфляции в крупнейших экономиках. Это не только создает риски замедления экономического роста, но и подталкивает ключевые центробанки к более быстрому ужесточению монетарной политики. Что также способно испортить экономические перспективы.

Главные неудачники на финансовом рынке

Наиболее остро на ухудшение ситуации в мировой экономике и на рынке капитала реагируют развивающиеся страны. Многие из них имеют значительные финансово-экономические и бюджетные дисбалансы. Кроме того, угроза экономической стагнации или сокращения глобальной ликвидности приводит к бегству инвесторов из рисковых активов, что в первую очередь затрагивает развивающиеся рынки. Данная тенденция лишь усугубляет проблемы этих стран.

( Читать дальше )

Рынки и прогнозы. Американский рынок отрывается от прочих отстающих

- 15 ноября 2021, 08:09

- |

Вновь начну с американских индексов акций. Движение вверх, невзирая на экспертный скепсис, продолжается. Как и раньше, думаю, продолжится. Ралли, которое мы видим, однажды приведет к глубокому падению. Скорее, приведет. Но когда это произойдет? Полагаю, не в ноябре.

( Читать дальше )

Технический анализ: поиск трендов в Биткоин, ETH, Nasdaq, Сбер, TSLA, WTI, Gold, Евро, Доллар, Рубль

- 14 ноября 2021, 20:44

- |

Какой ущерб экономике нанесла эмиссия ведущих центральных банков?

- 13 ноября 2021, 20:50

- |

С тех пор, как Федеральная резервная система США начала свою первую программу количественного смягчения во время мирового финансового кризиса в 2008 году, деятельность центральных банков перевернулась с ног на голову.

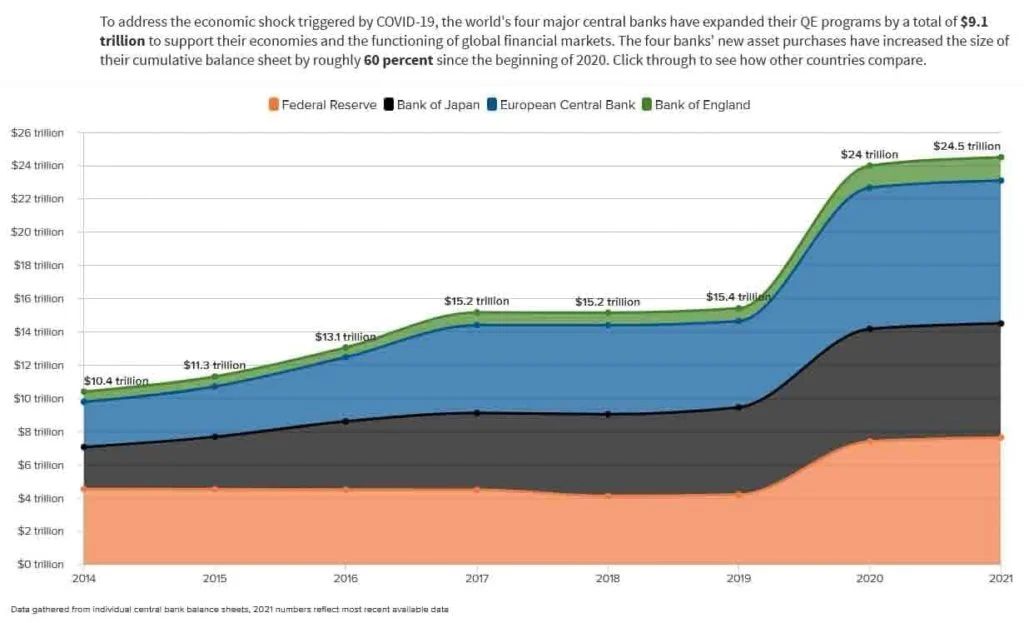

Данные, полученные Finbold, показывают, что с 2008 года ведущие центральные банки мира, в том числе ФРС США, Банк Японии, Европейский центральный банк и Банк Англии, вложили в мировую экономику более $ 25 трлн, из которых более $ 9 трлн связаны исключительно с COVID-19. Это данные аналитического центра Атлантического совета.

Теперь центральные банки ходят по чрезвычайно тонкой грани – им нужно сокращать скупку активов и одновременно не ставить под угрозу экономическое развитие. В ответ на экономический шок, вызванный COVID-19, четыре ведущих центральных банка мира расширили программы количественного смягчения в общей сложности на $ 9,1 трлн, дабы поддержать экономику своих стран и работу международных финансовых рынков.

( Читать дальше )

Пауэлл - спасатель евро

- 13 ноября 2021, 19:11

- |

Начало недели евро начал на мажорной ноте, заставляя всё большее количество участников поверить в тот пятничный отскок, но, как обычно, на рынках не бывает всё так просто. Повестку дня, вплоть до окончания пятницы, стали формировать данные по инфляции в штатах за октябрь, которые вышли в среду. Общий показатель с учётом и продуктов питания, и цен на энергоносители ускорился до 6.2%, чего не было с 1990 года. Данные вышли выше, чем ожидалось. Реакция не заставила себя долго ждать. Сначала конечно скинули мелких спекулянтов, а затем – да здравствует доллар. Золото тоже начинает реагировать на рост цен так как положено, за две недели рост почти 5%.

Итоги недели: евро снизился сильнее всех (-1,08%), если не брать валюты emerging markets (ранд и рубль упали более чем на 2%, рубль поначалу отставал в падении, но в Блумберг решили исправить эту несправедливость). Удивительно юань стоит особняком во всей этой истории.

Итак, возвращаясь к нашим баранам. Почему же так «не везёт» евро в последнее время? Ответ всё тот же: расхождение, связанное с ожиданием действий двух главных ЦБ мира. И такие данные по инфляции лишь усиливают это расхождение, поскольку фед будет вынужден либо ускорять тейперинг, либо хотя бы усиливать ястребиную риторику, а значит лагерь единомышленников главы ФРБ Сент-Луиса Джеймса Булларда, который является сторонником двухразового повышения ставки в следующем году и начала сокращение баланса ФРС, будет увеличиваться.

( Читать дальше )

РТС рухнул на 4% причины падения рынка акций

- 13 ноября 2021, 17:45

- |

Российский индекс РТС рухнул на 4% в пятницу. Причины сокрушительного обвала фондового рынка России. Миграционный кризис между Польшей и Белоруссией. Акции Газпрома что будет дальше. Стоит ли сегодня покупать валюту доллары и евро или лучше вкладывать деньги в акции российских компаний. Всем удачных инвестиций! :-)))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал