доходность

Йельский портфель

- 10 мая 2021, 13:32

- |

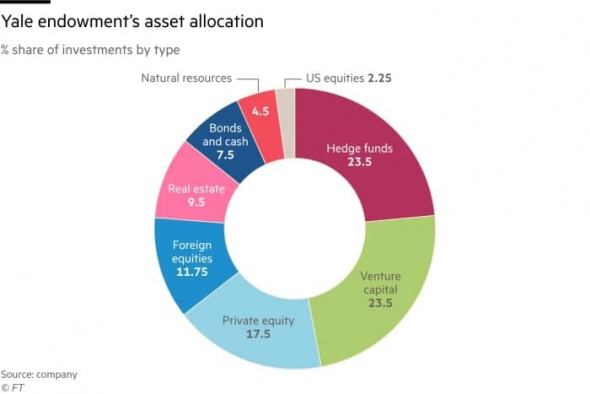

"К сожалению, уходят лучшие, те, на опыте которых нужно учиться и думать, как его можно использовать. Два года назад мир потерял Джона Богла, а позавчера скончался легендарный Дэвид Свенсен, CIO эндаумента Йельского университета.

Лично для меня эти два человека являются гораздо более масштабными величинами в мире инвестиций, чем всем известный Баффетт, хотя их имена, возможно, не так «раскручены».

Богл придумал индексные фонды, которые и стали прототипом современных ETF- наиболее подходящих инструментов для 90% обычных людей (не профессиональных управляющих и не трейдеров). Свенсен показал преимущества использования альтернативных классов активов для больших институциональных портфелей. Он первым начал использовать хедж-фонды, фонды прямых инвестиций и венчурного капитала и не побоялся «связаться» с криптой, когда она была в режиме стремительного падения и под обстрелом критики от многочисленных теоретиков, не нюхавших пороху.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Бессрочник ВТБ - идея в высокодоходном сегменте - Финам

- 07 мая 2021, 13:11

- |

В текущей реальности рекордно низких процентных ставок купоны по данным бумагам (8-9%) выглядят настоящим анахронизмом, и мы полагаем, что, как минимум, некоторые из российских эмитентов предпочтут заменить имеющиеся евробонды на более дешевые для обслуживания выпуски, отозвав их по одному из первых колл-опционов.

Среди «вечных» евробондов российских банков, коллы по которым ожидаются в перспективе ближайшего времени, мы выделяем младший субординированный выпуск ВТБ (его эмитентом выступает дочерняя компания VTB Eurasia Ltd.). Купон по данной бумаге, размещенной в июле 2012 г., составляет ни много ни мало 9,5%. Таким образом, с учетом того, что объем выпуска достигает $ 2,25 млрд, его годовое обслуживание обходится эмитенту в $ 214 млн.

( Читать дальше )

WEC Energy выпустила позитивные результаты за 1 квартал - Финам

- 04 мая 2021, 15:04

- |

Драйверами роста стало увеличение поставок электроэнергии и газа из-за температурного фактора и роста клиентской базы, улучшение тарифного меню, а также улучшения по части налогов и финансовых расходов. Менеджмент сообщил о возможности достичь годовую прибыль в верхнем прогнозном диапазоне $3,99 — 4,03 на акцию.

Акции WEC Energy находятся у нас в покрытии с рекомендацией «Держать» с целевой ценой $86, принеся инвесторам около 12% доходности с момента выпуска аналитического отчета 11 марта. На текущий момент курс $98 заметно превышает целевую цену после существенной позитивной переоценки всего сектора американских Utilities на фоне выхода из перепроданности и восстановления потребления, что является весомым аргументом для пересмотра целевой цены WEC.Малых Наталия

ГК «Финам»

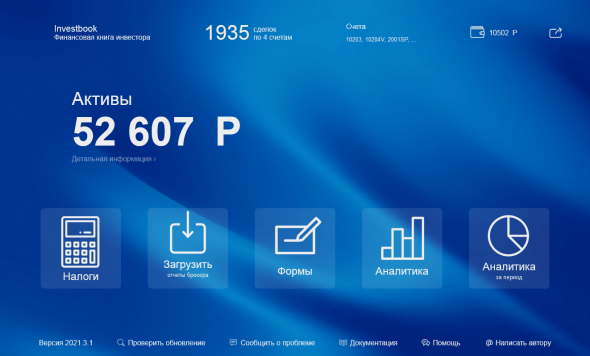

Investbook. Голосование на фичи следующего релиза

- 04 мая 2021, 14:28

- |

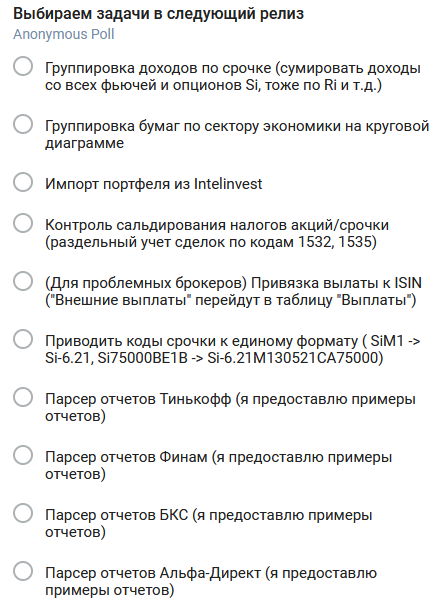

Прямо сейчас и до ближайших выходных проводится общее собрание пользователей. На собрании обсуждаются функционал, который пользователи хотели бы видеть в следующей версии приложения. Вы можете поучаствовать и предложить свои фичи, участвовать в развитии продукта «под себя». Функционал будет выбран посредством голосования. Все, включая разработчиков, имеют равные голоса.

Ссылка на голосование.

Топ запрошенных инвесторами тем

Релиз журнала сделок Investbook 2021.4.1

- 04 мая 2021, 01:01

- |

— Исправлено отображение «Доходности, %» валютных активов в таблице Портфель.

— ВТБ Брокер: доработан парсер Активов (учтены вариации в формате отчета брокера).

— Уралсиб Брокер: для долларовых облигаций исправлено сохранение котировок.

Подробнее о возможностях.

Ссылка на GitHub для скачивания установщика/апдейтера.

Страница софта на Smartlab.

Telegram чат технической поддержки.

Investbook — это локальное (десктопное) бесплатное приложение для ведение журнала сделок с возможностью парсинга отчетов брокера (альтернатива ручному внесению сделок в журнал). Поддерживаются парсеры отчетов брокеров ВТБ, ПСБ, Уралсиб, Сбербанк по остальным брокерам сделки можно вводить вручную.

Может кому-нибудь будет интересно?

- 02 мая 2021, 19:19

- |

Приветствую.

Наверно, этот пост будет интересен тем, у кого еще нет рабочей системы, либо тем, у кого своя перестала приносить плоды.

Около полугода назад был последний пост. Спасибо, отозвавшимся.

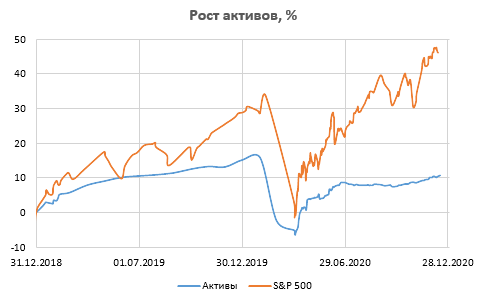

За это время с сипи получился определенный результат.

По 1 сделке в день. Размер лота 0,1.

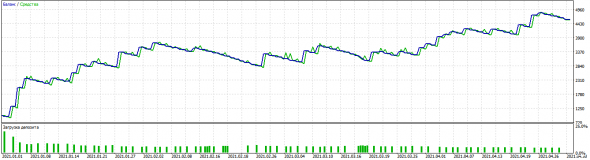

Для наглядности ниже приложен график доходности фиксированным лотом 0,1 за период с начала 2021 года по настоящее время.

Система проста, масштабируема, риск определен также фиксированным стоп-лосом.

Конечно, любой может сказать, что она перестанет завтра работать. Исключать нельзя ничего. Но пока работает — значит работает.

П.с. УСРЕДНЕНИЯ НЕТ, ИНТРАДЕЙ. ОДИН ОРДЕР НА ОТКРЫТИЕ, ВТОРОЙ НА ЗАКРЫТИЕ СДЕЛКИ.

Кому-нибудь будет интересен этот материал? Отзывайтесь в комментарии.

По итогам первого квартала 2021 года чистая прибыль МосБиржи может вырасти на 13% - Газпромбанк

- 29 апреля 2021, 17:58

- |

Источником роста прибыли останется комиссионный доход (+16% г/г), несмотря на замедление с рекордного 4К20. В структуре дохода основными драйверами будут денежный рынок, рынок акций и деривативов. В деривативах дополнительную поддержку окажет рост средней комиссионной маржи из-за смещения структуры торгов в пользу более маржинальных продуктов.

Совокупный финансовый доход «МосБиржа», как мы ожидаем, составит 3,5 млрд руб. (-13% г/г), из которых 0,5 млрд руб. будет позитивная переоценка ценных бумаг. Средняя процентная доходность портфеля «МосБиржа», по нашим прогнозам, составит 2,1% (против 2,4% в 4К20).

Мы ожидаем ускорения роста операционных расходов до +20% г/г, которые должны в 1К21 превысить темпы роста комиссий. В структуре издержек наиболее динамично будут расти расходы на персонал (+26% г/г), однако ускорение коснется и административных издержек (+14% г/г).Клапко Андрей

«Газпромбанк»

Boeing уменьшила квартальный убыток - Финам

- 28 апреля 2021, 23:13

- |

Выручка Boeing в первом квартале снизилась на 10% г/г до $15,2 млрд, но оказалась лучше консенсус-прогноза в $14,38 млрд.

При этом доходы подразделения Commercial Airplane Segment в минувшем квартале сократились на 31% г/г до $4,27 млрд, что было обусловлено снижением поставок 787 Dreamliner, но частично компенсировано ростом поставок 737 MAX. Поставки коммерческих самолетов Boeing в отчетном периоде увеличились на 54% г/г до 77 самолетов, а также компания получила заказы на 100 самолетов 737 MAX от Southwest Airlines, 25 самолетов 737 MAX от United Airlines, 23 самолета 737 от Alaska Airlines и четыре грузовых самолета 747 от Atlas Air. Отметим, что аналитики ожидали выручку сегмента коммерческой авиации на уровне $5,09 млрд.

Выручка подразделения Boeing Defense, Space & Security увеличилась на 19% г/г до $7,2 млрд, оказавшись лучше рыночных ожиданий в $6,35 млрд, а выручка Global Services уменьшилась на 19% г/г до $3,7 млрд против среднего прогноза аналитиков в $3,87 млрд.

Исполнительный директор Boeing Дэвид Кэлхун в ходе пресс-конференции заявил, что 2021 год станет переломным для отрасли, поскольку массовая вакцинация ускоряется, а команда Boeing совместно с американским правительством и другими представителями промышленного сектора работает над тем, чтобы обеспечить устойчивое восстановление активности после кризиса, вызванного пандемией коронавируса.

C момента выхода в декабре 2020 года рекомендации «держать» акции Boeing почти достигли установленной нами целевой цены в $250 и сейчас торгуются на уровне $242, принеся инвесторам доходность порядка 12%.Пырьева Наталия

ГК «Финам»

Релиз журнала сделок Investbook 2021.4

- 25 апреля 2021, 00:46

- |

— Поддержка Сбербанк Брокера по отчетам Сбербанк Онлайн;

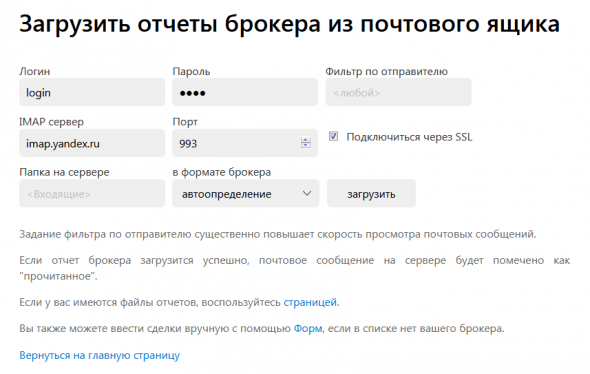

— Загрузка отчетов брокера с e-mail ящика;

— Исправления для парсера отчетов Уралсиб Брокера.

Подробнее о возможностях.

Ссылка на GitHub для скачивания установщика/апдейтера.

Страница софта на Smartlab.

Telegram чат технической поддержки.

Investbook — это локальное (десктопное) бесплатное приложение для ведение журнала сделок с возможностью парсинга отчетов брокера (альтернатива ручному внесению сделок в журнал). Поддерживаются парсеры отчетов брокеров ВТБ, ПСБ, Уралсиб, Сбербанк по остальным брокерам сделки можно вводить вручную.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал