инвестиции

Российский рынок краудфандинга может получить новый импульс для развития благодаря законопроекту, который предлагает увеличить годовой лимит инвестиций для физлиц с ₽600 тыс. до ₽1 млн – Ъ

- 31 марта 2025, 09:21

- |

Российский рынок краудфандинга может получить новый импульс с принятием поправок к закону «О привлечении инвестиций с использованием инвестплатформ». Законопроект, внесенный в Госдуму 28 марта, предлагает увеличить годовой лимит инвестиций для физлиц с 600 тыс. до 1 млн руб. на каждой платформе, что существенно расширяет возможности розничных инвесторов.

Поправки также направлены на повышение защиты инвесторов: ограничивается разница между минимальной и максимальной суммой в инвестиционных предложениях (не более 25%), платформам запрещается отказываться от договоров с активными инвесторами, а заемщики обязаны раскрывать достоверную информацию. Кроме того, Банк России получит больше полномочий по регулированию рынка, а платформам разрешат привлекать инвестиции для собственного финансирования, но без конфликта интересов.

По данным ЦБ, объем привлеченных средств через инвестплатформы в 2024 году удвоился, достигнув 54,2 млрд руб., из которых 41,6 млрд руб. пришлось на краудлендинг. Однако число активных инвесторов в конце года сократилось на 28%, что указывает на сохраняющиеся риски.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Крупные российские банки начали предлагать состоятельным клиентам услуги, связанные с криптовалютами, включая трансграничные переводы, депозиты в USDT и инвестиции в криптофонды – Ъ

- 31 марта 2025, 09:01

- |

Крупные российские банки начали предлагать состоятельным клиентам услуги, связанные с криптовалютами, включая трансграничные переводы, депозиты в USDT и инвестиции в криптофонды. Несмотря на запрет рекламы цифровых активов в РФ и отсутствие четкого регулирования, эксперты отмечают, что подобные операции возможны через офшорные посредников.

По данным источников, соответствующие предложения делали клиенты Альфа-банка, Т-Банка и Сбербанка. Однако официальные представители банков отрицают предоставление таких услуг, ссылаясь на отсутствие законодательной базы. В то же время презентации и консультации в рамках «ознакомительных инструкций» продолжают циркулировать среди клиентов.

Юристы отмечают, что банки могут предлагать операции через иностранные структуры. Так, платформой для криптоактивов могло стать приложение WeWallet, зарегистрированное в офшорной юрисдикции. В Белоруссии уже действует регулируемый криптоброкер, через которого клиенты из РФ могут легально приобретать цифровые активы.

( Читать дальше )

Что будет с рынком акций РФ в ближайшие месяцы - анализируем текущую ситуацию и смотри на историческую статистику!

- 31 марта 2025, 08:45

- |

Я не люблю делать негативные прогнозы, так как по жизни стараюсь на всё смотреть с оптимизмом. Однако, когда дело касается денег, тут стоит быть объективным.

В этой статье объясню свою точку зрения и приведу доводы, почему я считаю, что в ближайшие месяцы от нашего рынка не стоит ждать роста и дело здесь не в геополитики!

Наш рынок

С середины декабря прошлого года до середины февраля текущего наш рынок вырос почти на 40%, но позитив от прихода к власти в США Дональда Трампа начинает ослабевать, так как его обещание "завершить конфликт на Украине за 24 часа" не было исполнено и на фоне этого индекс Мосбиржи с локального максимума февраля потерял уже -10%.

В целом, даже несмотря на то, что почти весь март наш рынок снижается, с начала 2025г он находится в плюсе на +4.6%. Однако, сезонная статистика за март была нарушена и это плохой сигнал!

Сезонная статистика

Месяц март на нашем рынке считался самым прибыльным в году и индекс Мосбиржи исторически показывал наибольший рост именно в этот период:

( Читать дальше )

Вы бедный, вы богатый

- 31 марта 2025, 08:03

- |

Рынок капитала функционирует по законам спроса и предложения, поэтому ключевая ставка центрального банка играет решающую роль в стоимости местной валюты.

Представьте: мы годами работали, копили, создавали капитал своим трудом – и теперь мы покупатели на рынке капитала, ищем доходность выше ключевой ставки.

Но вот в чём проблема: таких, как мы, – тысячи. Все хотят купить доходность выше 21%, конкурируя между собой.

Откуда тогда миллиардные заявки в стаканах? Вы видите в стакане заявки на сотни миллионов – неужели эти средства накоплены честным трудом?

Если крупные капиталы гоняются за долями процента выше ставки, стоит ли вам со своими сбережениями конкурировать с этими монстрами? Они создают богатство за счёт государственных ресурсов, банковского плеча и труда тысяч сотрудников, а мы – только своим трудом.

Вы уверены, что стоите в правильной очереди? Нам нужно не покупать доходность, а продавать её. Если вы сможете предложить надёжные +21%, миллиарды потекут к вам.

( Читать дальше )

Почему ждать "идеального момента" для инвестиций – это дорога в никуда: реальная история потери времени и возможностей

- 30 марта 2025, 20:18

- |

Один мой клиент сформулировал свой запрос на консультацию таким образом: мне уже 40 лет, все вокруг инвестируют, а я не могу найти времени, чтобы самому в этом разобраться.

После предварительной встречи уходит со словами: мне всё подходит, но я сначала разберусь сам, изучу материал, а потом вернусь к вам на консультацию.

Я совершенно спокойно отпускаю таких людей, даже не пытаюсь записать их на консультацию.

Всё просто: они никогда не начнут инвестировать, только будут смотреть на своих друзей и знакомых и продолжать вздыхать, что нет времени в этом разобраться. Если человек до 40 лет не нашел времени, чтобы разобраться с инвестициями, то практически факт, что он его и не найдет.

Это называется зоной комфорта, когда я со своими деньгами, которые обесценивает инфляция, но зато при падениях рынка я в шоколаде.

Так ли это на самом деле?

Предлагаю рассмотреть реальный кейс.

В 2021 году на консультации был Иван, у которого было 150k$ свободных к инвестированию. Мы уже выделили деньги на подушку безопасности, смену автомобиля в ближайший год, на образование дочери, которая заканчивала школу в том году. Было предложено несколько вариантов инвестирования в комплексе:

( Читать дальше )

Технические сигналы "Золотой крест" и "Крест смерти"

- 30 марта 2025, 17:27

- |

Сегодня речь пойдет про 2 сигнала-антипода:

📌 Золотой крест — бычий сигнал

📌 Крест смерти — сигнал начала медвежьего рынка

Оба эти сигнала появляются при пересечении скользящих средних EMA (или SMA). Данные сигналы считаются достаточно надежными и предупреждают о смене трендов, как правило долговременных. Традиционно используют 50 и 200-дневные EMA.

На что обратить внимание (скрины и статьи привожу в канале):

🔹Золотой крест требует пересечения быстрой EMA более медленной снизу вверх. А крест смерти формируется при пересечении краткосрочной EMA с более долгосрочной сверху вниз.

🔹В качестве быстрой и медленной EMA обычно используют: 50/200, 50/100, 20/50.

🔹Сигналы характеризуются сильным запаздыванием. По этой причине быструю EMA часто заменяют ценой актива.

🔹Хорошим подтверждением крестам явл-ся повышенные объемы, которые часто возникают именно при смене тренда.

🔹Как только проявляется золотой крест, долгосрочная МА может рассматриваться как потенциальная область поддержки. И наоборот, после того, как сформировался крест смерти, долгосрочную МА можно рассматривать как потенциальную зону сопротивления.

( Читать дальше )

МЫшление или мышлЕние? Как вовремя изменить риск-менеджмент и избежать проблем в управлении капиталом

- 30 марта 2025, 13:28

- |

✅ Не переносите ваш опыт и знания, благодаря которым вы добились успеха в своей профессии, на инвестиции.

✅ Не переносите ваш опыт в инвестициях на реальный бизнес.

Никогда не думал, что из управления портфелем, где в основном ликвидные активы, я полезу в прямые инвестиции. Но пересмотр риск-профиля с возрастом заставил уменьшить портфель в пользу бизнеса.

Не только возраст был причиной, но и рост портфеля в абсолютном значении заставил пересмотреть распределение активов. Я уже говорил, что готовность к просадке портфеля измеряется не в %, а в абсолютных числах. Вот эти самые “числа” в совокупности с приближением к пенсионному возрасту заставили все менять, чтобы остаться адекватным и сохранить нервы.

Но у меня нет желания управлять бизнесом, мне скучно от операционки. Я могу придумать, организовать, запустить, отойти в сторону и отвечать за IR, GR, кризис-менеджмент и специальные ситуации с ограниченным таймингом. А вот управлять запасами, производить ежедневно одни и те же действия, наращивая масштаб – нет. И тут важно найти партнеров, которые закроют те компетенции, которых нет или к которым совсем не тянет. Мне повезло, я нашел партнера.

( Читать дальше )

Как найти баланс между конфиденциальностью, доходностью и безопасностью: секреты работы с капиталом

- 30 марта 2025, 12:25

- |

Работая с состоятельными клиентами, я постоянно сталкиваюсь с тем, что не могу предложить им финансовый инструмент на территории своей страны, который соответствовал бы всем требованиям, которые они озвучивают.

Не могу предложить – это одна сторона, а вторая – не хочу предлагать.

Причиной является отсутствие оптимальных инструментов, а также размещение активов в национальной валюте, что кроме всего прочего несет в себе огромные валютные риски.

Одним из важнейших условий подбора инструментов является конфиденциальность.

На территории своей страны про это можно забыть и даже не озвучивать. Конечно же, за конфиденциальность нужно платить.

Иногда приходится находить баланс между конфиденциальностью, расходными операциями и доходностью от размещения капитала.

Что важнее?

Всё, но для каждого своё.

Поэтому при подборе инструмента важно понимать, а что же важно для самого клиента. Поэтому обязательно уточняю вопросы:

- Какие у него цели на 5-10-15-20 лет?

- Планирует ли релокацию в другую страну?

( Читать дальше )

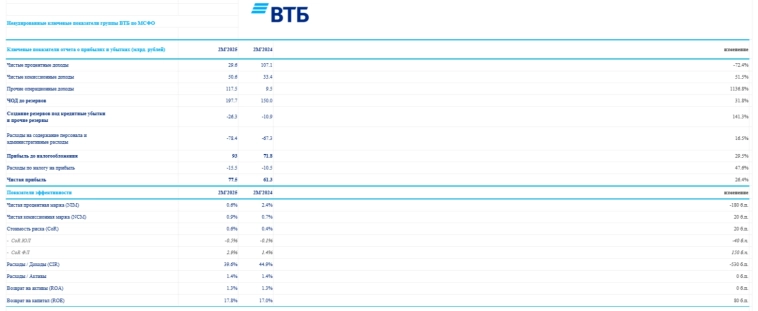

ВТБ отчитался за январь-февраль 2025 г. — чистая процентная маржа упала до 0,6%, но уменьшение налога и курсовые разницы помогли прибыли

- 30 марта 2025, 11:06

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за январь-февраль 2025 г. В данный период банк смог заработать увесистую сумму на прочих опер. доходах, попутно заплатив налог на прибыль по меньшей ставке, конечно, данные стать помогли увеличить чистую прибыль по отношению к 2024 г., но если рассматривать розничное кредитование и % доходы, то там не всё так гладко, поэтому прогноз по заработку на 2025 г. значительно снижен:

✔️ ЧПД: 29,6₽ млрд (-72,4% г/г)

✔️ ЧКД: 50,6₽ млрд (+51,5% г/г)

✔️ ЧП: 77,5₽ млрд (+26,4% г/г)

💬 Показатель чистой % маржи упал за 2 месяца на 180 б.п. до 0,6%, банку обошлось в копеечку привлечение денег клиентов (можно, конечно, учитывать праздничные и короткий февраль, но год назад она была 2,4%).

💬 Комиссионные доходы продемонстрировали внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей (учитывайте санкции на ГПБ).

( Читать дальше )

Большой обзор недели. Выпуск 31. Российский рынок пошел закрывать гэп, дивидендный сезон открывается, а инвесторы теряют веру в Биткоин

- 30 марта 2025, 10:57

- |

Индекс Московской Биржи пошел закрывать гэп и закрыл его, многие компании объявили о выплате дивидендов включая дивидендного аристократа, инфляция снова растет, прошли новые размещения облигаций. Трамп не прекращает кошмарить американский рынок, а также крипто-рынок. Это и многое другое читайте в новом обзоре недели.

Свежие разборы компаний и отчетов: X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО, Акрон, ММК, Whoosh, Северсталь, Газпром нефть, Яндекс, Мечел, OZON, Сбербанк.

Свежие облигации: Селектел (КС+4%), Новосибирскавтодор (29%), Металлоинвест (КС+2,75) Positive Technologies (КС+4%), ТГК 14 (до 29%), Европлан (до 27,5%), ГТЛК (до 24%), Русал (КС+4,5%), Авто Финанс Банк (до 24,5%), М.Видео (до 25,5%)

Прежде чем инвестировать свои деньги в какой-либо актив, вы должны понимать, что происходит с компанией подписывайтесь на телеграм канал, там много интересного и актуального!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал