норникель

Норильский никель БО-10 - размещена новая корпоративная облигация

- 23 октября 2024, 02:09

- |

💼 Норильский никель БО-10 $RU000A109TW9

www.tbank.ru/invest/bonds/RU000A109TW9/

Рейтинг — ruAAA/AAA.ru (ЭКСПЕРТ/НКР)

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 26.09.2029

Объем эмиссии — 100.00 млрд ₽

Для неквал. инвесторов — Да, после тестирования

Тинькофф стратегия Золотой Фьючерс

&Золотой Фьючерс

www.tbank.ru/invest/strategies/289233a8-2d75-4e95-ac93-ba3daa0ecf9f/

Тинькофф стратегия Российские ETF

&Российские ETF

www.tbank.ru/invest/strategies/01189663-dd5c-4d69-b77f-0dd1b65eddf0

Тинькофф стратегия Облигации ААА

&Облигации ААА

www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

- комментировать

- Комментарии ( 0 )

Сегодняшняя сделка ГМК

- 22 октября 2024, 10:45

- |

ГМК +1%

Точка входа ( СЛП )

Риск | Прибыль ( 1к 3 )

Точка входа дана до начала торгов !!!

Красная линия на графике показывает где поставил стоп !

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

#сделки_из_ТГ

Мосбиржа запустила торги платиной и палладием «Норникеля»

- 21 октября 2024, 17:21

- |

🔔Московская биржа 21 октября запустила новые инвестиционные инструменты, обеспеченные платиной и палладием «Норникеля». Торги расширяют возможности инвесторов по диверсификации своих портфелей и предоставляют прямой доступ к рынку металлов платиновой группы. Инструменты позволят эффективно реагировать на изменения рынка и использовать потенциал роста цен на платину и палладий.

☝️Брокеры и их клиенты смогут покупать от грамма платины или палладия за рубли на условиях расчета завтра и сегодня (TOM и TOD), а поставляться металлы будут в обезличенном виде на металлические счета участников клиринга. Торги будут проводиться с 10:00 до 19:00 по московскому времени.

💡Инструменты рассчитаны в основном на инвесторов, но и потребители металла также смогут получить доступ к торгам и использовать их для своей выгоды. Это открывает новые возможности для производителей и промышленных предприятий, позволяя им напрямую участвовать в рыночных процессах и эффективно управлять своими ресурсами.

( Читать дальше )

Выступили на BRICS+ New Economy Legal Forum 2024

- 21 октября 2024, 16:40

- |

Цель форума — обсудить правовые и экономические проблемы и создание инфраструктуры для международной торговли и инвестиций в новых условиях.

Мероприятие состоялось 18 октября. Владимир Жуков, вице-президент по работе с инвесторами «Норникеля», представил компанию, рассказал о нашей продукции, сферах ее применения и сотрудничестве с международными партнерами.

А еще поделился идеями, как сделать бизнес-среду в странах БРИКС+ более благоприятной для всех участников. В частности, Владимир Жуков затронул тему трансграничных платежей, сотрудничества с инвесторами из стран БРИКС+, логистики и налогообложения горнодобывающей промышленности.

Владимир Жуков: Страны БРИКС+ могут создать собственную независимую депозитарную и расчетную систему, аналогичную Clearstream и Euroclear. Российский фондовый рынок может предложить хорошую доходность и возможность участия в привлекательных отраслях, например в энергетике, металлургии и горнодобывающей промышленности.

Шахта «Ангидрит»: маршрут для тех, кто не боится тяжелой работы

- 19 октября 2024, 12:05

- |

Суровая природа, холод и ветер не мешают Русскому Северу быть настоящим магнитом для любителей туризма. Особенно промышленного — ведь именно здесь можно почувствовать настоящую гармонию природы и производства.

Например, насладиться завораживающими пейзажами Норильска, а потом заглянуть на учебный полигон на шахте «Ангидрит». Инструктор Сергей Ставеров встречает гостей, рассказывает, что такое ангидрид, зачем он нужен, как его добывают, и знакомит с профессией шахтера. Туристов даже обучают начальным навыкам работы с горной техникой.

Хотите узнать больше о работе в шахте уже сейчас? Отлично, тогда наш новый фильм «Ангидрит» из цикла «Поехали с нами» специально для вас — смотрите его, где удобно.

Свежая подборка самых интересных событий Норникеля в октябре

- 18 октября 2024, 10:31

- |

🔔Уважаемые инвесторы и подписчики канала, подготовили для вас очередную подборку интересных мероприятий с участием Норникеля. Среди них интересные события на фондовом рынке, наши встречи с инвесторами и календарь текущей отчетности.

📌 21 октября Мосбиржа начинает торги платиной (PLT/RUB) и палладием (PLD/RUB) в рублях. Эта новость может быть интересна широкому кругу розничных инвесторов, т.к. драгоценные металлы теперь станут доступнее для инвестирования. Планируем рассказать об этой новой опции более детально на следующей неделе. Следите за обновлениями в блоге Норникеля.

Более подробно: www.moex.com/n73978

📌 23 октября планируем провести прямой эфир с коллегами из МКБ Инвестиции. Обсудим бизнес, ситуацию в отрасли, а также ближайшие планы компании.

Более подробно: t.me/mkb_investments

📌 26 октября команда Норникеля посетит Smart-Lab Conf 2024 — крупнейшую в России конференцию для розничных инвесторов, организованную независимым сообществом трейдеров и инвесторов SMART LAB. Приглашаем читателей и подписчиков нашего блога на мероприятие, где можно будет узнать о текущих рыночных тенденциях и инструментах, новых возможностях для инвестиций, а также обсудить свои идеи с ведущими финансовыми экспертами.

( Читать дальше )

Норникель заберет с рынка 100 млрд рублей

- 17 октября 2024, 15:44

- |

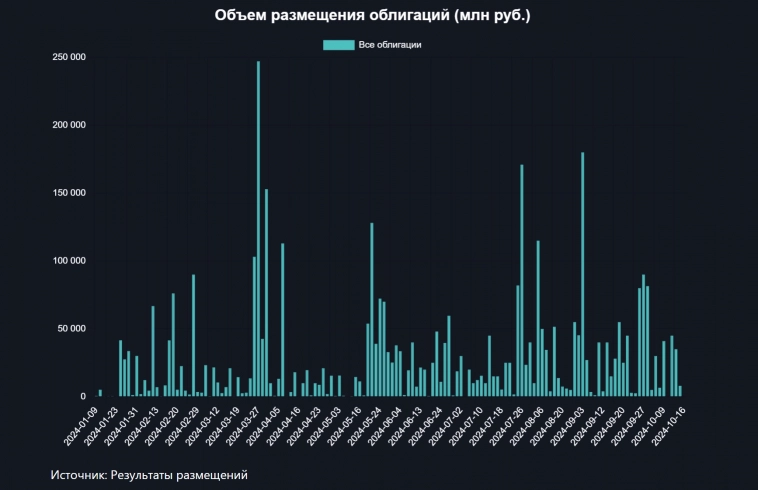

ГМК «Норникель» 17 октября провела сбор заявок на размещение пятилетних облигаций. Если сначала компания планировала привлечь более 50 млрд рублей, то в итоге выпуск был расширен до 100 млрд. Купоны будут выплачиваться ежемесячно из расчета ключевая ставка плюс 1,1 п.п.

Данное размещение облигаций будет одним из самых крупных за последние месяцы.

В октябре динамика размещений облигаций на российском рынке немного замедлилась. Последние крупные выпуски долговых бумаг регистрировались в конце сентября.

Ссылка на пост

Быстринский ГОК: современный гигант горнодобывающей промышленности

- 17 октября 2024, 14:37

- |

Быстринский горно-обогатительный комбинат — один из самых крупных и масштабных гринфилд-проектов (то есть построенных с нуля) в горнодобывающей отрасли России. Он расположен в Газимуро-Заводском районе Забайкальского края, в 500 километрах от Читы и занимает площадь 4 400 гектаров. А еще ГОК — это не один, а сразу несколько объектов: четыре карьера, два из которых действующие, обогатительная фабрика, ремонтные мастерские, подстанции, пождепо, складские помещения и железнодорожная инфраструктура для транспортировки продукции.

Проект федерального значения

Комбинат разрабатывает Быстринское полиметаллическое месторождение, которое считается одним из крупнейших в России. В начале 2000-х годов Норникель заинтересовался Быстринским месторождением, приобрел лицензию и начал геологоразведку.

( Читать дальше )

Портфели БКС. Недавно включенные фавориты добавляют позитива

- 16 октября 2024, 14:18

- |

Вероятно, что до запланированного на 25 октября заседания ЦБ, на котором будет принято решение по ключевой ставке, активность покупателей будет пониженной, а индекс продолжит консолидироваться под отметкой 2800 пунктов.

Главное

• Краткосрочные идеи: замена в списке аутсайдеров.

• Динамика портфеля за последние три месяца: фавориты просели на 5%, Индекс МосБиржи снизился на 5%, аутсайдеры упали на 9%.

Замена в аутсайдерах — убираем Распадскую, включаем РусГидро

Убираем бумаги Распадской из списка аутсайдеров на фоне частичного восстановления мировых цен на уголь, которые за две недели выросли на 9%. В результате падения цены акций и удорожания угля оценка Распадской приближается к историческим уровням по Р/Е. Тем не менее наша целевая цена на 12 месяцев вперед составляет 280 руб. за акцию, что подразумевает негативный взгляд с учетом избыточной доходности менее -10%.

Включаем акции РусГидро: в 2024 г. из-за увеличения инвестпрограммы компания пропустила выплату дивидендов за 2023 г. У РусГидро по-прежнему отрицательный свободный денежный поток.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал