облигации

📺 М.Видео выкупил по оферте 73,5% выпуска облигаций

- 24 апреля 2025, 07:53

- |

Вчера завершилась одна из самых долгоиграющих и интересных идей – М.Видео выкупил по оферте 5,15 млн. облигаций 4 выпуска. Бонд-холдеры предъявили к выкупу 73,5% бумаг. В обращении останется чуть меньше 2 млрд, что оставляет выпуск среди ликвидных.

Про нашу стратегию с М.Видео мы писали: в части портфелей остается 4 выпуск, есть также 3 и 5. Всерьез рассмотрим 6 после годовой отчетности

Полноценную замену, дающую быструю и высокую доходность в сравнительно надежном сегменте мы не видим. Есть идеи во флоатерах, есть в фиксах. Что-то можно рассмотреть из выпусков с офертами. Но концентрированно вкладываться, как было в случае с М.Видео, не хочется.

Поэтому, на базе PRO мы открыли «ручное автоследование»: диверсифицированный портфель из валютных, плавающих, и фиксированных выпусков, равномерно распределенных по срокам и эмитентам. Ожидаемая доходность (~29%) на сроке 1,7 лет и тотальная диверсификация:

🔹по рейтингам и эмитентам

🔹по срокам и типам облигаций

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

😈 Дезинфляционный тренд недостаточно устойчив для разворота ДКП, но все ждут сигнал. Как долго ключевая ставка останется на уровне 21%?

- 24 апреля 2025, 07:45

- |

На что смотрит ЦБ при принятии решения о ключевой ставке? На инфляцию, инфляционные ожидания, рост денежной массы, экономическую активность. На что не смотрит? На консенсус-прогноз аналитиков и прочих экспертов.

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 15 тысяч подписчиков, присоединяйтесь!

А консенсус-прогноз у аналитиков и прочих экспертов — опять 21%. Дезинфляционные процессы движутся вяло, а тут ещё добавились риски из-за торговых войн. Все ждут ослабления рубля, который в ответ на ожидания укрепляется.

Может ли ставка измениться? Да, но вероятность этого мала. Несмотря на то, что глобально 20% или 22% ничего не изменят. А к 21% все уже привыкли. Так зачем же нарушать баланс? С другой стороны, в декабре консенсус-прогноз вообще не сбылся.

Каким будет сигнал?

Если бы не торговые войны, аналитики могли бы поспорить о движении ключа, но теперь им приходится спорить лишь о сигналах.

( Читать дальше )

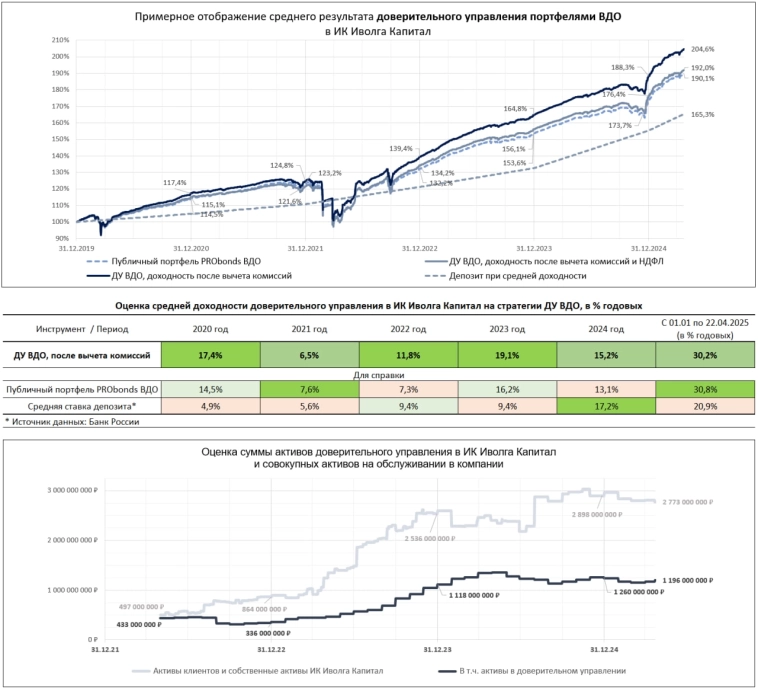

Доверительное управление в сегменте ВДО. Удерживаем 30% годовых / 1,5 депозитные ставки с начала года

- 24 апреля 2025, 07:00

- |

Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена).

Рынок лихорадит, хотя общий тренд – вроде бы тренд роста. В высокодоходном сегменте облигаций лихорадит особенно. Там зачастили дефолты.

В нашем управлении первые почти 4 месяца года пока что сложились неплохо. В среднем по портфелям доверительного управления на стратегии ВДО имеем с начала года 9,3%, или 30,2% годовых, после списания всех комиссий.

В тактике остаемся консервативными. Т. е. много свободных рублей в портфелях, на вчера около 37% от активов (размещены в РЕПО с ЦК под эффективную ставку 22-23%). Соответственно, несвойственно высокий для ВДО кредитный рейтинг портфелей, вблизи A+. Неизменно короткая дюрация. Так что недавняя просадка рынков прошла от нас стороной.

О короткой дюрации, она в портфелях 0,5-0,6 года. Мы не ставим на удачу. Пока деньги дорогие, нужно опираться на стабильный поток платежей от облигаций, а не на рост стоимости их тела. По нашей мысли. И что и когда будет с длинными ОФЗ и не только, вопрос для нас не насущный. Практика научила забирать с рынка наиболее доступные деньги.

( Читать дальше )

Неплатежи по зарплатам резко растут, промышленность стагнирует, а медианная инфляция у таргета. Ждем решения ЦБ

- 24 апреля 2025, 05:45

- |

Аннуализированная инфляция в России:

🔽 Недельная (15 апреля — 21 апреля) = 0,09*365/7 = 4,69%

🔽 За последние 4 недели = (10,43 + 7,3 + 5,73 + 4,69) / 4 = 7,04%

🔽 С начала года накоплено 3,08% = 10,12% (YTD – 111 дней)

🔽 За последние 3 месяца =9,44% → 8,84%

35,5% позиций из недельной инфляции снижаются (27,1% на прошлой неделе):

— 59 позиций рост цен

— 10 позиции нейтрально

— 38 снижение цен

Сезонность, укрепление рубля и сокращение потребительского кредита делают свое дело – максимальное количество товаров в недельной корзине ИПЦ дешевеют. Лидеры роста цен все те же, но на этой неделе они дорожают особенно быстро: Капуста +6,3%, Лук репчатый +5,6%, Свекла +4,7%, Картофель +3,7%, Морковь +3,4%. Остальные 102 товара не превысили 1%. Корвалол подорожал на 0,9% видно пользуется большим спросом то ли после увиденных ценников на капусту, то ли перед заседанием ЦБ. Медианный рост цен всего 0,06%, т.е. 3,1% в годовом выражении. Пусть и локально, но цены растут медленнее таргета в своей основной массе.

( Читать дальше )

Коллекторы рапортуют о прибыли уже за 2025 год

- 23 апреля 2025, 21:17

- |

Совсем недавно разбирал годовую отчетность крупной коллекторской компании АйДи Коллект 👉 https://t.me/barbados_bond/278, после чего купил бумаги этого эмитента в публичный облигационный портфель Барбадос 👉 https://t.me/barbados_bond/286. Годовая отчетность была в МСФО варианте, квартальная за 2025г. представлена по РСБУ, поэтому структура показателей будет немного отличаться, но общий тренд будет понятен при сравнении с аналогичным периодом 2024г.

Посмотрим как сложились дела у эмитента в первом квартале 2025г.:

1. Выручка — 3 335 млн. р. (+51,9% к 1 кв. 2024г.);

2. Себестоимость — 948 млн. р. (+84,7% к 1 кв. 2024г.);

3. Управленческие расходы — 225 млн. р. (+17,8% к 1 кв. 2024г.);

4. Операционная прибыль — 2 157 млн. р. (+44,7% к 1 кв. 2024г.);

5. Проценты к уплате — 715 млн. р. (+18,4% к 1 кв. 2024г);

6. Чистая прибыль — 988 млн. р (+39,9% к 1 кв. 2024г.);

7. Приобретенные права требования — 16 519 млн. р. (+2,1% за 1 кв. 2025г.);

8. Денежные средства — 2 312 млн. р. (+79,6% за 1 кв. 2025г.);

( Читать дальше )

Рынок ждёт сигнала от главного дирижёра (ЦБ)

- 23 апреля 2025, 20:56

- |

Минфин отстаёт от графика, но не переживает. Рынок тоже не переживает, последние недели 1,5 RGBI особо не двигается. Все понимают: пока маэстро из ЦБ не взмахнёт дирижёрской палочкой, в зале будет тихо. Поэтому апрельские аукционы Минфина идут вяло — за 4 аукционных дня заняли только 217 млрд. Премий особо не дают, спрос скромный. Все ждут 25 апреля — ЦБ озвучит не только ставку, но и обновлённый среднесрочный прогноз.

Подробно:

Минфин провёл размещения в ОФЗ 26238 собрав 17,2 млрд руб. (при спросе 29,4) и в ОФЗ 26245 собрав 39,6 млрд руб. (при спросе 145,3).

Всего с начала II квартала Минфин провёл 4 дня аукционов из 13 и занял 217 млрд руб. из 1,3 трлн руб. В целом весь апрель спрос вялый. Рынок ждёт сигнала от главного дирижёра (ЦБ), сигнал будет через 2 дня (25 апреля).

Другой вариант для размещения больших объёмов с минимальной премией нужен «геополитический оптимизм», аналогично тому, что был в I квартале. Но последние новости пока его откладывают.

( Читать дальше )

Инфляция в России с 15 по 21 апреля 0,09% Динамика недельной инфляции Но это никак не повлияет на ставку ЦБ

- 23 апреля 2025, 20:29

- |

Инфляция по неделям

замедлилась, но

это не повлияет на ключевую ставку

Инфляция в России

с 15 по 21 апреля 0,09%

C 8 по 14 апреля = 0,11%

с 1 по 7 апреля = 0,16%

с 25 по 31 марта = 0,20%

с 18 по 24 марта = 0,12%

с 11 по 17 марта = 0,06%

с 6 по 10 марта = 0,11%

Инфляция с 1 по 31 марта = 0,55%

Годовая инфляция на 14 апреля 10,34%

(стабильно высокая)

Думаю,

на заседании 25 апреля

ЦБ России

будет рассматривать 2 варианта:

сохранение ставки и повышение ставки

Интересно, тренд по нефти эти прогнозисты смотрели?

Падение нефти — проинфляционный фактор.

Думаю, смотрели, но,

как в анекдоте

Партия сказала «Контакт» — комсомол ответил «Есть контакт!».

Партия сказала «Есть контакт!» — комсомол съел контакт"

Новые облигации Мечела 1P1: всё ли то золото, что блестит?

- 23 апреля 2025, 20:07

- |

Сейчас на размещении находятся облигации Мечела. Кажется купон заманчивый, но давайте разбираться.

Мечел — горнодобывающая и металлургическая компания, которая объединяет производителей угля, железной руды, стали, проката, ферросплавов. Основные активы — угольные компании «Южный Кузбасс» и «Якутуголь», Коршуновский горно-обогатительный комбинат и Челябинский металлургический комбинат.

Параметры размещения:

• Номинал: 1000 ₽

• Погашение: через 2 года

• Купон: не выше 26,5%, что соответствует доходности к погашению до 29,9%

• Выплаты: 12 раз в год

• Амортизация: нет

• Оферта: нет

• Рейтинг: А(RU) от АКРА (октябрь 24 г, прогноз «негативный»)

• Начало приёма заявок: 24 апреля

• Предварительная дата начала размещения – 28 апреля

• Дата погашения: 29 апреля 2027

• Только для квалов: нет

Что с финансовыми показателями?

➡️ выручка 387,5 млрд р. (-5% г/г);

➡️ валовая прибыль 102 млрд.р (-34,4% г/г);

➡️ EBITDA 55,9 млрд р. (-35% г/г);

➡️ чистый убыток 37,1 млрд.р (в 2023 году была прибыль 22,3 млрд.р);

( Читать дальше )

СИБУР - валютные облигации

- 23 апреля 2025, 19:59

- |

Облигационный вопрос: смотрим на СИБУР

По мотивам прошлого поста про СИБУР, НКНХ и КОС мы решили еще и подробнее глянуть на облигации. Мы сейчас как раз делаем ребалансы подходов к консервативному и агрессивному облигационным портфелям. И СИБУР как раз в первой категории — высшая кредитная лига. А еще у нас рубль все так же крепок, и можно посмотреть, что есть в долларах у компании.

В разрезе СИБУРа, кстати, всплывала тема доверия инвесторов. По просторам интернета гуляли отдельные недовольные голоса, что СИБУР не закрыл историю с выплатами по еврооблигациям, намеренно их затягивал, а потом и вовсе решил выплатить 50% тем, кто купил позднее марта 2023 года. Если в историю погрузиться чуть детальней, то многое становится ясно, и СИБУР уже не выглядит жадным и ужасным. Высокий спрос на новые бонды компании – хорошее подтверждение доверия инвесторов к эмитенту.

Несколько недель назад мы уже писали о том, что СИБУР озвучил условия выплат держателям еврооблигаций. Чтобы не пересказывать, по ссылке можно ознакомиться.

( Читать дальше )

Давать ли завтра РЖД?

- 23 апреля 2025, 19:41

- |

24 апреля 2025 года стартует размещение очередного выпуска Биржевых процентных неконвертируемых бездокументарных облигаций серии 001P-42R. Эмитентом выступает ОАО «РЖД», андеррайтером – АО «Банк ГПБ».

Выпуск зарегистрирован 21.04.2025 года за номером 4B02-42-65045-D-001P, количеством 30 000 000 шт. Номинальная стоимость одной ценной бумаги RU000A10BGF2 — 1 000 рублей, или 100% от номинальной стоимости. Начиная со второго дня размещения облигаций, инвестор, помимо цены размещения, также уплачивает накопленный купонный доход.

Размещение проводится по открытой подписке. Второй уровень листинга.

Дата погашения — 05.04.2040 года

Изучить финансовое состояние и принять правильное инвестиционное решение поможет статья на смартлабе 👇

Удастся ли РЖД подняться с колен?

Не забудьте тыкнуть в ⭐💖 или 👆 в небо, а я пока подготовлю новый материал

инвестиции без риска — самый правдивый сайт об эмитентах

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал