опционы

Даёшь ликвидность в недельные опционы СБЕРА!

- 14 мая 2020, 12:11

- |

Вчера 13 мая 2020 года Московская Биржа дала возможность торговать недельные опционы на фьючерсы Сбербанка и Газпрома. Но пригласить маркет-мейкеров забыла. Придется, как всегда, участникам рынка самым заниматься котированием за свой счет?

Технически это не сложно. Кроме большой нагрузки на инфраструктуру, затрат ГО и гигантского размера ежемесячного брокерского отчета никаких проблем нет. В общем, добро пожаловать. "Налетай-навались!" и "кто попросит меньше?".

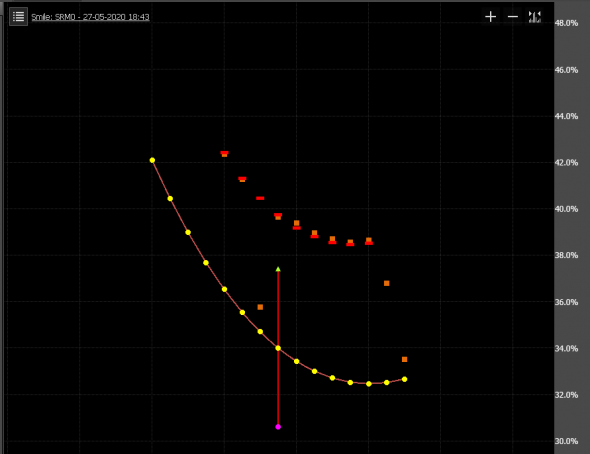

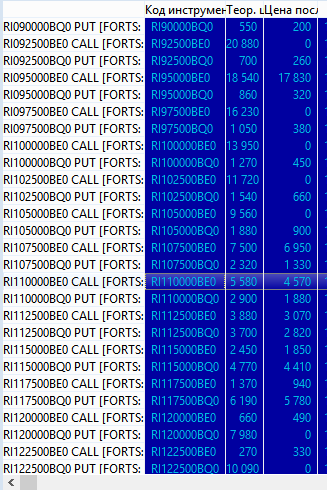

ПС Специально для уважаемого 3Qu прошу обратить внимание на форму улыбки:

в мире Блека-Шолза она должна быть строго горизонтальной прямой линией.

- комментировать

- ★1

- Комментарии ( 33 )

Сезон отчетностей в США. 15 мая

- 14 мая 2020, 06:54

- |

Выбрали три компании хоть с какими-то объемами на опционах.

Все графики в часовом тайм-фрейме.

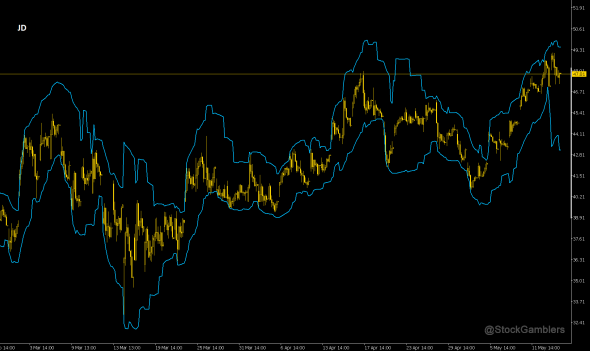

JD, Jd.com Inc. — American Depositary Shares

May 15, 7:30 AM

Движения средние. В прошлый раз было 12,4%. Сейчас прогнозируют 7,7.

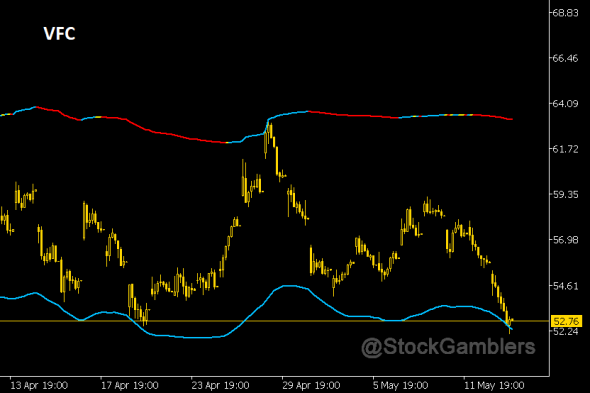

VFC, V.F.

May 15, 8:30 AM

( Читать дальше )

Мнение о актуальности модели ценообразования опционов Блэка — Шоулза и последствиях ее применения в реальной торговле.

- 13 мая 2020, 22:50

- |

Мой ответ — работает и хорошо применима для реальной торговли. Все просто, по модели Блэка — Шоулза расчитываются теоретические цены опционов (они указаны на доске опционов), и реальные цены опционов оч. близки или даже совпадают с моделью Блэка — Шоулза. Отсюда, на эту модель вполне можно рассчитывать при практических расчетах и прогнозировании цен опционов.

Таким образом, пока теоретические цены опционов будут рассчитываться биржей по модели Блэка — Шоулза, она будет успешно работать, и не менее успешно применяться.

PS Ну и мое скромное мнение: модель Блэка — Шоулза является достаточно хорошим приближением для реально «справедливых» цен опционов.

легкий бизнес для домохозяйки-16

- 13 мая 2020, 20:04

- |

Общая информация:

Продолжим наш легкий прибыльный страховой и инвестиционный бизнес без знаний и большого стартового капитала с которым справится любой, кто знает математику за третий класс.

ВНИМАНИЕ: Оптимальными для новичков будут первый и второй способы. Следите только за ними, если вам тяжело за всеми.

\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\

Свежая информация:

Привет всем!

Продолжим изучать простые способы безопасного заработка, не выходя из дома и без высокой трейдерской квалификации.

Да и сумма может быть любой, но не менее 150 долларов, чтобы иметь высокий доход.

К сожалению первый и второй способы пока не дают прибыли, но зато наш пятый способ показывает сильное движение вниз.

Если отвлечься, то Сбербанк тоже падает, но там по нашей системе еще нет возможности открывать дополнительные сделки.

Это нам дает возможность покупать прекрасную компанию по выгодным ценам.

( Читать дальше )

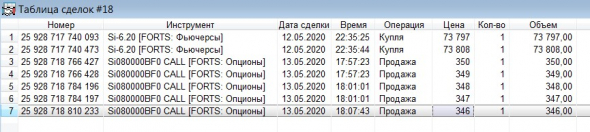

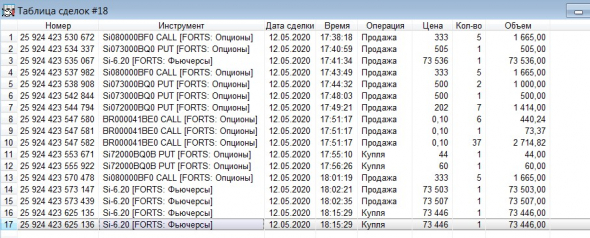

Разгон депо, опционы, СИшка, 13.05.2020..

- 13 мая 2020, 19:17

- |

Но уже днем брокер еще прикрыл 5 опционов… Жалко, но что делать? — имеет право...

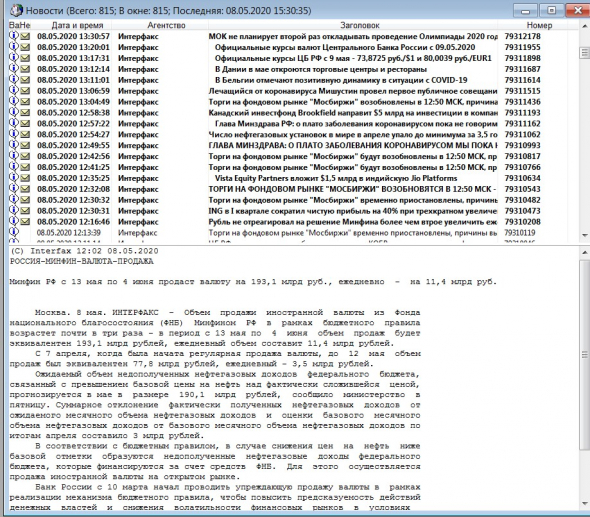

СИшка вроде поперла вверх… ЦБ с 13 числа обещал увеличить распродажу валюты..

Увеличил! :0))) А вы что подумали?

Сделки:

( Читать дальше )

легкий бизнес для домохозяйки-15

- 13 мая 2020, 13:53

- |

Общая информация:

Продолжим наш легкий прибыльный страховой и инвестиционный бизнес без знаний и большого стартового капитала с которым справится любой, кто знает математику за третий класс.

ВНИМАНИЕ: Оптимальными для новичков будут первый и второй способы. Следите только за ними, если вам тяжело за всеми.

\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\

Свежая информация:

Привет всем!

Продолжим изучение легких методов заработка из дома, когда не нужно сверхспособностей и сверхусилий. Метод хорош для тех, кто имеет хотя бы 200 долларов (можно и в 10 и 100 раз больше) и готов через 10-15 лет получить около 300%, в самом худшем случае. В лучшем случае будет около 500% и быстро.

Итак, у нас есть пока изменения лишь в пятом способе.

Первой сделкой там было куплена одна акция Банка Америки по 22.68 доллара.

Наш депозит 25 долларов из 195 долларов. Из-за того, что депозит очень мал- нам пришлось идти к форекс-брокеру.

( Читать дальше )

Как управлять позицией в двойном диагональном спреде,если цена БА незначительно выходит за рамки диапазона дальних опционов?

- 13 мая 2020, 09:44

- |

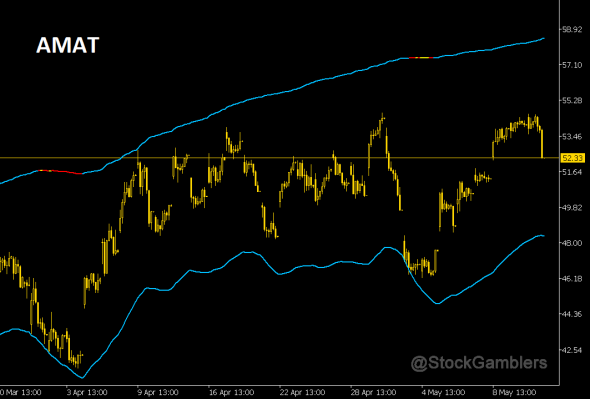

Сезон отчетностей в США. 14 мая

- 13 мая 2020, 06:28

- |

Все графики в часовом тайм-фрейме.

AMAT, Applied Materials Inc.

May 14, 4:30 PM (после закрытия рынка)

Не сильно прыгучая компания. Но в прошлый раз было 12%. В этот раз прогнозируют 6,6%

NLOK, Nortonlifelock Inc.

May 14, 5:00 PM (после закрытия рынка)

( Читать дальше )

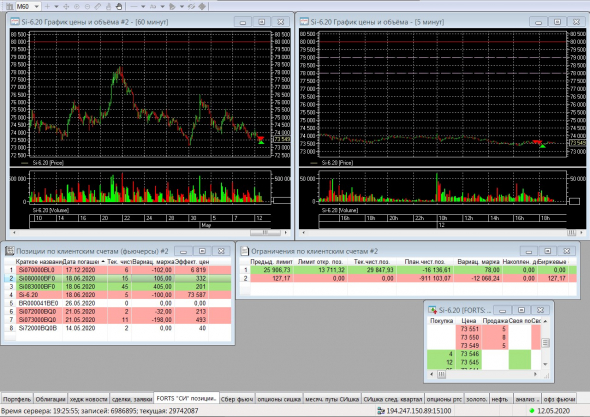

Разгон депо, опционы, СИшка, 12.05.2020..

- 12 мая 2020, 19:26

- |

Нефть сам закрыл… До экспиры уже мало времени… 41 колы сгорят с большой долей вероятности..

Общие позиции:

( Читать дальше )

Опционный цирк и его кони...

- 12 мая 2020, 10:27

- |

разница между реальными и теор ценами на ЦС около 20%, на краях в 2 — 3 раза.

Понятное дело, что давно уже на эту ХНЮ теор не обращаю внимания, но… вар маржа то по ней считается. Слов без мата не могу подобрать под эту картинку...

Всем добра и удачной торговли ;)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал