отчетность

Яндекс выплатит сотрудникам 90 млрд р, а акционерам останется 11 млрд р

- 20 февраля 2025, 10:30

- |

⚡️Яндекс, отчет за 2024 г.

❗️Прибыль скорректированная 100 млрд р.

Но если не корректировать, то всего 11,5 млрд руб.

Определенные расходы по вознаграждениям на основе акций — 89,1 млрд р. — съели всю прибыль.😄

- комментировать

- Комментарии ( 0 )

Выручка Яндекса в IV кв выросла на 37% г/г, до ₽340,1 млрд. Скорр. чистая прибыль в IV кв выросла на 85%, до ₽31,5 млрд – отчет

- 20 февраля 2025, 09:02

- |

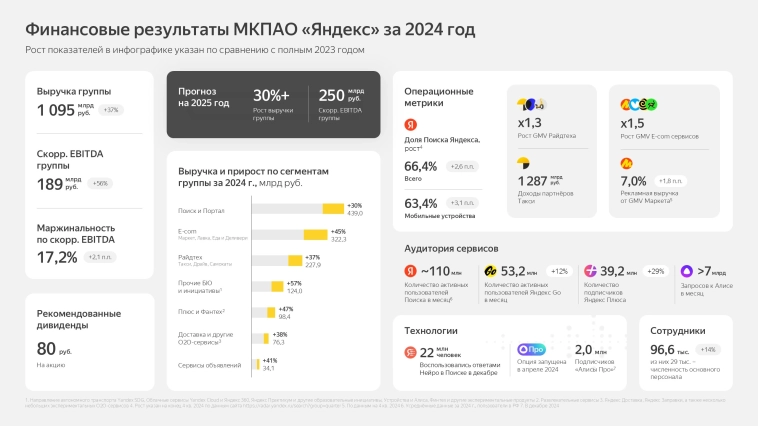

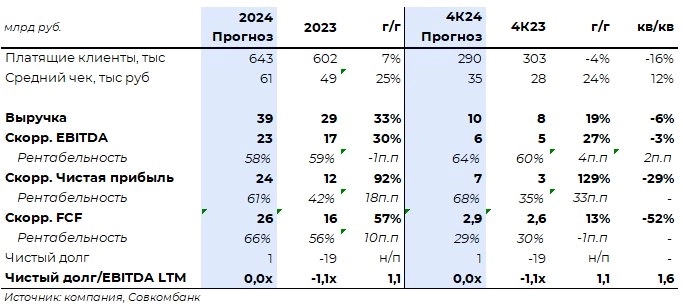

МКПАО «Яндекс» (MOEX: YDEX), ведущая частная IT-компания, которая создает и развивает сервисы и технологии мирового уровня для пользователей и для бизнеса, объявляет неаудированные финансовые результаты за четвертый квартал 2024 года и 2024 год.

- Рост выручки в четвертом квартале 2024 года ускорился на 1,1 п. п. относительно третьего квартала 2024 года и составил 37%.

- Выручка за 2024 год выросла на 37% год к году и составила 1 094,6 млрд рублей.

- Скорректированный показатель EBITDA в 2024 году составил 188,6 млрд рублей или 17,2% от выручки, что на 2,1 п. п. выше показателя 2023 года.

- Менеджмент компании планирует вынести на рассмотрение совета директоров рекомендацию по выплате дивидендов за 2024 год в размере 80 рублей на акцию.

Прогноз на 2025 год:

- Ожидаемый рост выручки: более 30% по сравнению с 2024 годом.

( Читать дальше )

Алроса: результат положительный !)

- 19 февраля 2025, 21:55

- |

«АЛРОСА» закончила 2024 год с положительным финансовым результатом

«С учетом тех веяний на рынках, которые происходили, мы закончили год с положительным финансовым результатом. И это в условиях, когда мы зафиксировали значительное снижение цен на мировом рынке. Результат работы хороший, с учетом тех оптимизационных мероприятий, которые мы вместе провели», — заявил Маринычев.

EBITDA «АЛРОСА» по итогам первого полугодия 2024 года, по расчетам аналитиков (формат раскрытия компании со второй половины 2022 года не предполагает публикацию этого показатели), упала на 23% к данным годичной давности, до 64 млрд рублей. Консолидированная чистая прибыль за этот период снизилась на 34%, до 37 млрд рублей.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBiПозитивный обзор. ЭЛ5-Энерго

- 19 февраля 2025, 17:37

- |

⚡️ Генерирующая компания ЭЛ5-Энерго, входящая в группу Лукойл, подвела итоги 2024 года, и результаты впечатляют. На фоне высоких темпов роста экономики и увеличения электропотребления компания зафиксировала существенный рост ключевых операционных показателей.

📈 Выработка электроэнергии: +7,1% – уверенный рост

🔼 За 2024 год электростанции ЭЛ5-Энерго произвели 23,75 млрд кВт·ч, что на 7,1% выше уровня 2023 года. Важнейшую роль сыграли:

✔️ Рост загрузки газовых станций – высокая востребованность привела к увеличению генерации на Невинномысской ГРЭС (+16,4%), на Конаковской и Среднеуральской ГРЭС рост составил 3,2% и 2% соответственно.

✔️ Расширение ветроэнергетического сегмента – Кольская ВЭС показала +8,4% к выработке, Азовская ВЭС – +3,9%.

✔️ Устойчивый спрос на электроэнергию на фоне роста экономической активности.

🔍 Полезный отпуск электроэнергии увеличился на 7,3%, что подтверждает растущий спрос со стороны потребителей.

☀️ Продажи тепла: +7,6% – компания использует возможности

( Читать дальше )

ХЕДХАНТЕР — ТОП ИДЕЯ?

- 19 февраля 2025, 13:22

- |

Компания Хэдхантер опубликует аудированную отчетность по МСФО 5 марта. Ожидаю нейтрально-позитивной реакции рынка на отчетность.

С 3 квартала 24 года ужесточение ДКП стало еще более негативно влиять на количество активных вакансий, размещенных на сайте Хэдхантера, что скорее всего замедлит темп роста выручки (ранее был рост на 28% г/г), но это не критично.

✔️ Из того, что нравится в компании:

🟠Компания могла существенно повысить тарифы, так как клиенты в конце года могли активно покупать годовые подписки на 2025 год по цене 2024 года, чтобы зафиксировать старую цену — это приведет к существенному росту отложенной выручки в 4 квартале 2024 года и увеличению FCF.

🟠Компания является лидером в своем сегменте, по мультипликаторам стоит дешево, при этом демонстрируя самую высокую рентабельность по EBITDA, FCF доходность и дивидендную доходность в секторе, а темпы роста выручки в целом сопоставимы с медианными уровнями!

🔖 Мнение:

В целом, компания выглядит интересно, держу ее в портфеле стратегии автоследования. Считаю, что расти компании есть куда + сам фундаментал надежный. Урегулирование конфликта на Украине не приведет к резкому сокращению потребности в услугах компании (за счет возвращения деловой активности иностранцев, возможной перестройки рынка труда и возможного более быстрого смягчения ДКП).

( Читать дальше )

А ты купил акции яндекс с целью заработать?

- 18 февраля 2025, 19:12

- |

Помните яжговорил что тындекс очень гут, чтобы заработать на этой неделе?

Кто не помнит тут smart-lab.ru/blog/1117227.php и тут smart-lab.ru/blog/1117141.php

Честно не помню какой день понедельник-вторник-среда, но пролив… надо было купить)

Поддержи канал!

Позитивный обзор. X5 Group

- 18 февраля 2025, 18:11

- |

🔥 Финансовые итоги 2024 года подтверждают: X5 Group – безоговорочный лидер российского продуктового ритейла. Компания не только удерживает позиции №1, но и продолжает стремительно наращивать масштабы бизнеса, демонстрируя выдающиеся операционные и финансовые показатели.

📈 Выручка бьёт рекорды

🔼 По итогам 2024 года чистая выручка X5 Group выросла на 24,2% и составила 3,91 трлн руб. – это один из лучших результатов в отрасли! Драйверами стали:

✔️ Рост сопоставимых продаж (LFL) на 14,4% – выше уровня продовольственной инфляции (10%)

✔️ Увеличение числа покупателей (+11,8% г/г) – компания наращивает трафик и долю рынка

✔️ Расширение торговых площадей (+8,4% г/г) – открыто 2 543 новых магазина

💯 Если смотреть квартальную динамику, в IV квартале компания сохранила высокие темпы: +22,3% к выручке (1,08 трлн руб.), при этом LFL-продажи ускорились до 14%.

🛍 Ключевые форматы X5: каждый вносит вклад в успех

🔹 Пятёрочка – основа бизнеса, продолжает уверенный рост (+21,3% г/г, 3,02 трлн руб.). Сеть активно расширяется и трансформируется: обновлено 11 669 магазинов, внедрены новые технологии автоматизации.

( Читать дальше )

Софтлайн отчет МСФО за 2024 год: Оборот ₽120.7 млрд (+32% г/г) Скорр. EBITDA ₽7 млрд (+57% г/г) Чистая прибыль ₽1.79 млрд (-41% г/г) – компания

- 18 февраля 2025, 09:58

- |

ПАО «Софтлайн» (Компания или Группа, MOEX:SOFL), ведущий поставщик решений и сервисов в области цифровой трансформации и информационной безопасности, развивающий комплексный портфель собственных продуктов и услуг, объявляет неаудированные консолидированные финансовые результаты ПАО «Софтлайн» по МСФО за 4 квартал и 12 месяцев 2024 года.

По итогам 4 квартала 2024 года:

• Оборот Компании достиг 49,6 млрд рублей, увеличившись на 28% по сравнению с показателем, зафиксированным по итогам 4 квартала 2023 года. В структуре оборота 28% показателя пришлась на оборот от продажи собственных решений Группы;

• Валовая прибыль увеличилась на 17% год к году и составила 13 млрд рублей. Доля валовой прибыли, полученной Группой от продажи высокорентабельных решений собственного производства, составила 75%. В результате валовая рентабельность Компании достигла 26,2%;

• Чистая прибыль за отчетный периодсоставила 777,9 млн рублей после убытка годом ранее;

( Читать дальше )

Газпромнефть: какие будут дивы? Отчет 2024

- 18 февраля 2025, 09:27

- |

Самая нежно любимая российскими инвесторами дочка «Газпрома» выкатила результаты по МСФО за 2024 год.

Почти год назад я разбирал результаты Газпромнефти за 2023-й. Тогда компания получила рекордную выручку, а акции были вблизи исторических максимумов. Давайте посмотрим, что изменилось.

👉Ранее я уже качественно «прожарил» отчеты НОВАТЭКа, Норникеля и Северстали.

💼Держу в портфеле бумаги Газпромнефти. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам полезную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🔩О компании

🛢️Газпром нефть — одна из крупнейших вертикально интегрированных нефтяных компаний России. Основные виды деятельности — разведка и разработка месторождений нефти и газа, нефтепереработка, производство и реализация нефтепродуктов.

«Газпромнефть» — первая компания, которая начала добычу нефти на российском шельфе Арктики. Основана в 1995 г. Владеет более 1,5 тыс. АЗС под собственным брендом.

( Читать дальше )

Оборот Софтлайн в IV кв 2024 вырос на 28% г/г, до ₽49,6 млрд. За год оборот вырос на 32% г/г, до ₽120,7 млрд. Компания подтвердила прогноз по росту оборота в 2025 году до не менее ₽150 млрд

- 18 февраля 2025, 09:17

- |

ОБОРОТ «СОФТЛАЙН» В IV КВАРТАЛЕ ВЫРОС НА 28%, ДО 49,6 МЛРД РУБ. СОФТЛАЙН" ПОДТВЕРДИЛ ПРОГНОЗ ПО РОСТУ ОБОРОТА В 2025Г ДО НЕ МЕНЕЕ 150 МЛРД РУБ. — КОМПАНИЯ

Оборот ПАО «Софтлайн» в IV квартале 2024 года вырос на 28% и составил 49,6 млрд рублей, говорится в сообщении компании.

За год показатель увеличился на 32%, до 120,7 млрд рублей.

Новость дополняется

Источник: www.interfax.ru/business/1009455

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал