отчёт

Самолет - Риски банкротств в строительном секторе нарастают. Разбор эмитента

- 09 января 2025, 16:36

- |

Такие акции имеют обычно завышенную цену на бирже, так как от них ждут сильных темпов роста бизнеса, но когда происходит обратное, разочаровавшиеся инвесторы достаточно быстро покидают насиженные места.

На фоне слухов о серьезных внутренних проблемах и массовых увольнениях, акции Самолета с ноября 2023 года сложились в цена практически в три раза с 4000Р и в моменте торговались ниже цены IPO 950Р. Стал ли бизнес компании хуже и насколько велики риски банкротства крупного застройщика, давайте разбираться:

Стройка в долг: Основная проблема заключается в значительном уровне долга. Стратегия была крайне проста — скупка земельных участков на заемные деньги, чтобы строить как можно больше не позволяя конкурентам занять лакомый кусок. Но с ростом процентных ставок и завершением программ льготной ипотеки, проблемы с продажами и долгами стали жестко ощущаться.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Старт торгов акциями Корпоративного центра X5. Сверим часы

- 08 января 2025, 18:35

- |

Основные тезисы по старому-новому эмитенту:

1️⃣Разбор последних операционных и финрезультатов (3 квартал 2024) – здесь и здесь

2️⃣Ждем высокий разовый дивиденд. Тут смущает, что нас до сих пор не ориентируют на конкретную цифру (понимание о стоимости выкупа и о дальнейшей работе с долгом/кэш позицией у компании определенно есть, чего б не поделиться?) Для себя рассчитываю на ~500 руб. Но по большому счету это не так принципиально: считаю, что кубышка одинаково интересна и в виде дивидендных денег, и как актив внутри X5

3️⃣Дальнейший базовый прогноз компании на следующие 3 года – рост на 17-18% в год по выручке. Сильно выше, чем можно ждать в среднем от сектора, но в случае с X5 выглядит вполне реалистично. Точки роста – Чижики, увеличение доли рынка через регионы, развитие онлайн-сегмента. И вполне могут придумать что-то еще новое, они это умеют. Здесь особых вопросов нет

4️⃣Операционные расходы *пока* умеренные. Но можно ждать дальнейшего роста, а после распределении кубышки чистая долговая нагрузка тоже вырастет (плюс активно набирают новый, не самый дешевый долг и аренда тоже на месте не стоит), поэтому высокой рентабельности в 2025 точно не жду.

( Читать дальше )

Х5 - Продавать акции становится не выгодно. Возвращение дивидендной истории

- 06 января 2025, 12:56

- |

Будет ли навес продаж: Из недавних примеров, как вели себя котировки на старте торгов после переезда, имеются акции Хэдхантер $HEAD и Мать и дитя $MDMG

Во всех случаях были объявлены щедрые дивы за прошлые годы, которые несомненно послужили мотивацией для российских инвесторов не только не распродавать акции, а оставить их до лучших времен.

Бизнес данных компаний достаточно устойчив к вызовам времени, не имеет долгов и развивается выше инфляционных показателей, что позволяет в долгосрочной перспективе получать не только конкурентноспособные дивиденды, но и рассчитывать на рост котировок:

• Хэдхантер: В первую неделю с момента начала торгов, акции выросла на +15%. Далее была коррекция, но в целом, акция показала позитивную динамику после переезда.

( Читать дальше )

Глобальное производство стали в ноябре 2024 г. — общемировой отскок 2 месяц подряд, в России дела продолжают ухудшаться, но это ожидаемо

- 05 января 2025, 10:22

- |

🏭.По данным WSA, в ноябре 2024 г. было произведено 146,8 млн тонн стали (+0,8% г/г), месяцем ранее — 152,1 млн тонн стали (+1% г/г). По итогам 11 месяцев — 1694,6 млн тонн (-1,4% г/г). Флагман сталелитейщиков — Китай (53,4% от общего выпуска продукции) произвёл 78,4 млн тонн (+2,5% г/г), 2 месяц подряд показывает положительную динамику и по сути поддерживает общемировую динамику (вообще из топ-10 производителей стабильна только Индия).

( Читать дальше )

Итоги декабря 2024 г. Закупка на коррекции рынка и значимый рост портфеля. Поступление дивидендов ЛУКОЙЛа

- 04 января 2025, 14:09

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость, и как можно быстрее в этом мне поможет фондовый рынок, а точнее, денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути, обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (средние траты в 2024 г. составили — 159000₽ в месяц), но все мы, по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты).

Покупаю дивидендные акции РФ, но не забываю про перспективы роста компании, поэтому изучаю отчётности эмитентов, див. политику, корпоративные события и на основе своих решений приобретаю нужные мне фин. активы (акцентирую внимание на принятии своего решения, вы должны быть в ответе за свои финансы, а не эксперты и т.д.).

( Читать дальше )

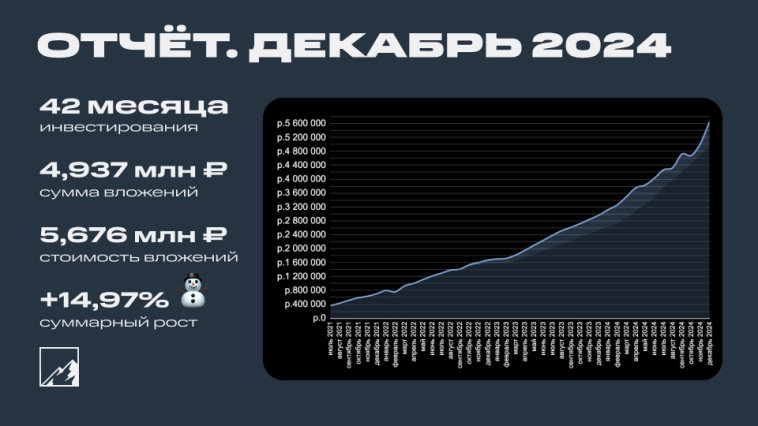

Итоги 42 месяцев инвестиций. 5,676 млн рублей

- 01 января 2025, 08:30

- |

С Новым годом, дамы и господа, желаю вам всего туземунного! 1 января, значит пора доедать оливье и подводить итоги декабря. Ежемесячно я пишу отчёт о том, что произошло с моими инвестициями. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 42 месяца позади. Погнали!

Очень важное объявление: подписывайтесь на мой телеграм-канал. В нём уже 13 тысяч подписчиков, а будет ещё больше!

Инвестиции

Было на 1 декабря 5 029 315₽:

- Депозит: 1 130 324₽

- Биржевой: 3 898 991₽

Доставал ёлку с игрушками и обнаружил в коробке 238 000 рублей, которые я решил проинвестировать. Само собой, купоны и дивиденды тоже реинвестировал. Покупал только хорошее, ничего плохого не покупал. А то впереди 2025 год, который готовит много интересного, плохое не нужно.

( Читать дальше )

ВТБ отчитался за ноябрь 2024 г. — чистая процентная маржа упала до 1,8%, но роспуск резервов и прочие опер. доходы помогли чистой прибыли!

- 30 декабря 2024, 17:47

- |

🏦 Банк ВТБ опубликовал фин. результаты по МСФО за ноябрь 2024 г. В ноябре банк распустил резервы и заработал на курсовых разницах, данные эффекты увеличили ЧП по отношению к 2023 г., но если рассматривать розничное кредитование и % доходы, то там всё грустно, но ожидаемо. Давайте рассмотрим отчёт:

✔️ ЧПД: 11 м. 473₽ млрд (-32,4% г/г), ноябрь 21,7₽ млрд (-66,6% г/г)

✔️ ЧКД: 11 м. 241,5₽ млрд (+23,7% г/г), ноябрь 25,9₽ млрд (+57% г/г)

✔️ ЧП: 11 м. 452,2₽ млрд (+8,2% г/г), ноябрь 47,5₽ млрд (+223,1% г/г)

💬 Показатель чистой % маржи упал сразу на 130 б.п. до 1,9% за 10 м., это намекает на то, что банку обходится в копеечку привлечение денег клиентов.

💬 Комиссионные доходы демонстрируют внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей (учитывайте санкции на ГПБ).

💬 Кредиты юр. лицам увеличились за 11 м. до 16,84₽ трлн (+2,5% м/м, +20,2% г/г), темпы остались на уровне прошлого месяца. Портфель кредитов физ. лиц по итогам 11 м. составил 7,58₽ трлн (-1% м/м, +8,6% г/г), 2 месяц подряд происходит снижение портфеля (часть портфеля перераспределили в облигации), которое влияет на чистые опер. доходы до резервов — 903,3₽ млрд (-12,1% г/г).

( Читать дальше )

ПОЗИТИВНЫЙ ОБЗОР. МКПАО ВК

- 27 декабря 2024, 21:05

- |

⚡️ МКПАО ВК демонстрирует уверенный рост в основных сегментах, что подчеркивает устойчивость бизнес-модели компании даже в условиях высококонкурентного рынка. Выручка группы увеличилась на 21,4% и составила 109,6 млрд рублей. Основными драйверами стали «Социальные платформы и медиаконтент» (+22,1%), «Технологии для бизнеса» (+60,1%) и «Образовательные технологии» (+15,4%).

💸 Ключевой сегмент «Социальные платформы и медиаконтент» показал рост выручки до 72,4 млрд рублей. ВКонтакте продолжает оставаться лидером среди российских соцсетей, увеличив дневную аудиторию на 6% до 56,9 млн пользователей. Рост просмотров VK Клипов (+107%) и VK Видео (+31%) подчеркивает успешное развитие медийных сервисов. Также заметен рост популярности VK Музыки (+27% подписчиков), что укрепляет позиции компании на рынке цифровых развлечений.

📈 Сегмент «Технологии для бизнеса» показал впечатляющий рост на 60,1%, достигнув 7,7 млрд рублей. Облачные решения VK Cloud и корпоративные инструменты VK WorkSpace стали основными двигателями роста, предлагая бизнесу инструменты для повышения производительности и снижения затрат.

( Читать дальше )

ПОЗИТИВНЫЙ ОБЗОР. Ozon

- 26 декабря 2024, 15:37

- |

🆕 Результаты Ozon за 9 месяцев 2024 года демонстрируют, как компания продолжает стремительно расти и постепенно укреплять свои позиции на рынке e-commerce в России. Выручка по МСФО увеличилась на 41%, достигнув 153,7 млрд руб., а оборот (GMV) вырос на 59% до 718,3 млрд руб. Это наглядно показывает, как бизнес адаптируется к изменяющимся условиям, несмотря на вызовы, с которыми сталкивается рынок.

▶️ Одним из ключевых драйверов выручки стал финансовый и рекламный сегменты. Процентная выручка увеличилась в четыре раза, что связано с расширением линейки банковских продуктов и улучшением сервиса «Ozon Банк». Это не только повышает монетизацию платформы, но и способствует укреплению экосистемы компании. Рекламный бизнес, в свою очередь, показал прирост на 92% благодаря внедрению новых инструментов для продавцов и активному привлечению клиентов.

🔗 Логистика также сыграла важную роль в оптимизации затрат. Снижение удельной стоимости доставки за счет масштаба и единовременные страховые выплаты позволили улучшить финансовые показатели. Скорректированная EBITDA составила 13 млрд руб. — это прорыв для компании, которая ранее боролась с убыточностью.

( Читать дальше )

VK - Удастся ли самой закредитованной компании решить свои проблемы?

- 25 декабря 2024, 16:28

- |

VK Tech, которая занимается корпоративными IT-решениями, хочет выйти на рынок акций. Это, кстати, может поднять котировки и самой VK $VKCO Ведь обычно после выхода на IPO компания всегда оценивается дороже. Кроме того, выход «дочки» в публичное поле – это всегда приток ликвидности.

Итоговое решение будет принято исходя из рыночной конъюнктуры. А пока рынок слабый, IPO никто проводить не будет. Тот же пример — дочка Ростелекома РТК-ЦОД.

Как дела у VK Tech сейчас?

Финансовые результаты за 9 месяцев 2024 года:

• Выручка выросла на 60,1%, до ₽7,7 млрд;

• Операционные расходы увеличились на 21,7%, до ₽6,2 млрд;

• EBITDA составила ₽1,5 млрд против отрицательного значения в ₽0,4 млрд в том же периоде годом ранее;

• Рентабельность по EBITDA составила 19,1%.

Выход на IPO также может укрепить репутацию VK как компании, способной эффективно управлять активами. По оценкам экспертов, VK Tech могут оценить в 50–60 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал