АКЦИИ

Инфляция опять ускорилась. Итоги 12 февраля на Московской бирже

- 12 февраля 2025, 19:13

- |

Торговая сессия открылась активным ростом, но к вечеру огонек стал угасать, инвесторы ждут недельной информации по инфляции, пытаясь предугадать пятничное решение ЦБ по ключевой ставке. Индекс Московской биржи за день показал небольшой рост на 📈+0,25% до 3 025,63 пункта.

Уже после закрытия основной торговой сессии Росстат опубликовал данные об инфляции. Недельная инфляция составила 0,23%, таки образом годовая прогнозная инфляция составляет 10,0%. Целевой ориентир ЦБ не изменился — 4%.

Не благодарное это дело прогнозировать основные показатели денежно-кредитной политики, но лично я не жду её ослабления на этой неделе., а в идеале ключевую ставку надо бы поднять еще хотя бы на 100 б.п.

Новатэк опубликовал отчётность по МСФО за 2024 год. Выручка компании год к году выросла на 12,7% до 1,5 трлн. рублей, чистая прибыль также показала рост на 6,6% до 493 млрд. рублей. Одного меня смущает рост чистого долга в 15 раз за год?! Правда показатель чистый долг/EBITDA продолжает оставаться на низком уровне 0,14х. Акции компании корректируются на 📉-0,5%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ФАС признала доминирующими ряд компаний на рынке свинины, в их числе Русагро и Мираторг — ТАСС

- 12 февраля 2025, 19:12

- |

ФАС признала доминирующими ряд компаний на рынке свинины, в их числе Русагро и Мираторг

ФАС проанализировала товарные рынки в границах федеральных округов и в шести округах выявила компании, суммарные доли которых на рынках свинины позволили признать их положение доминирующим.

tass.ru/ekonomika/23122397

💿Норникель. Что с дивидендами и долгом?

- 12 февраля 2025, 19:12

- |

$GMKN опубликовал финансовые результаты по МСФО за 2024

Чистая прибыль: $1,815 млрд (-36,8% г/г);

EBITDA: $5,2 млрд (-25% г/г);

Чистый долг: $8,6 млрд (+6% г/г).

Ожидания по дивидендам оправдались. Менеджмент будет рекомендовать не выплачивать дивиденды за предыдущий год, на фоне низкого денежного потока (9%).

Финансовая устойчивость для компании прежде всего, особенно в период высокой неопределенности в геополитике и на сырьевых рынках.

Простые примеры. Выручка сократилась на 13% (г/г), за счет снижения цен на никель и палладий. А снижение EBITDA произошла за счет действия экспортных пошлин в течении 2024 года.

Долг вырос незначительно до 1,7х, опять же за счет консервативных взглядов компании. Его планируют удерживать за счет снижения капитальных вложений (-20% г/г) и эффективного снижения трат.

Тем не менее есть и потенциальные драйверы роста:

🚩Рост стоимости металлов. Тренд на ослабление рубля никто не отменял, а по некоторым металлам уже видится не плохой рост в этом году. За счет низкой базы, здесь можем и дальше увидеть продолжение роста.

( Читать дальше )

💻 Positive Technologies – Больше не компания роста? Операционный отчет за 2024 г.

- 12 февраля 2025, 19:10

- |

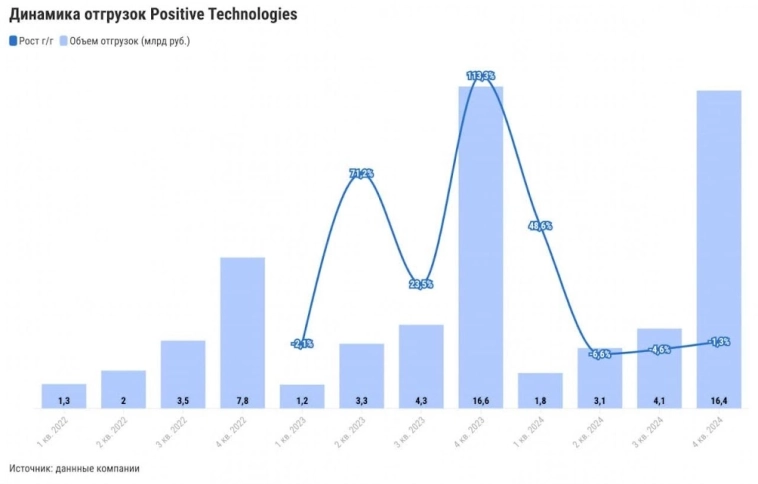

📌Разработчик программного обеспечения Positive Technologies представил операционные результаты за 2024 год, на которые рынок отреагировал падением акций на 10% – выясним, что именно не понравилось инвесторам.

📊 РЕЗУЛЬТАТЫ:

• Объем отгрузок составил 26 млрд рублей, из них, по ожиданиям менеджмента, фактически оплаченными станут 25,5 млрд рублей. При этом в ноябре компания снизила прогноз по отгрузкам с 40-50 млрд рублей до 30-36 млрд рублей – как видим, фактический результат оказался ещё ниже (+0,8% год к году).

• На 4 квартал пришлось 64% от годового объема отгрузок – сезонная специфика бизнеса компании. По сравнению с прошлым годом квартальный показатель снизился на 1% до 16,4 млрд рублей.

❓ ПРИЧИНЫ НИЗКИХ РЕЗУЛЬТАТОВ:

• Высокие процентные ставки оказали давление на клиентов компании, что вынудило их снизить бюджеты на IT-услуги.

• Благодаря продажам нового продукта (межсетевой экран PT NGFW) Positive планировала заработать порядка 10 млрд рублей, но старт продаж был перенесён на полгода, что сдвинуло основной эффект на выручку на 2025 год.

( Читать дальше )

Что ждать от МТС. Экспертное мнение.

- 12 февраля 2025, 19:10

- |

ПАО «МТС» — российская компания, предоставляющая телекоммуникационные услуги и цифровые сервисы в России, Армении и Белоруссии. Компания является крупнейшим оператором связи в России. МТС оказывает услуги сотовой связи, проводной телефонной связи, мобильного и фиксированного доступа в интернет, мобильного телевидения и кабельного телевидения..

Финансовое состояние

ПАО «МТС» — компания максимального инвестиционного риска на 01.07.2024 года. Финансовое состояние и финансовая устойчивость критические. Компания работала, работает и будет работать в предбанкротном состоянии. Вся успешность компании заключается в наборе новых долгов в счёт погашения старых. Компания сильно закредитована и неликвидна.

Несмотря на снижение дебиторской задолженности, кредиторская выросла, а это значит, что контрагенты, связавшиеся с этой конторой, в постоянном ожидании денег. Погашать кредиторскую задолженность по сути нечем. Долгосрочная долговая нагрузка очень высокая. Структура капитала не удовлетворительная.

( Читать дальше )

🏦Сбер. Есть ли драйверы роста в 2025?

- 12 февраля 2025, 19:09

- |

$SBER опубликовал финансовые результаты по РПБУ за январь 2025

— Чистые процентные доходы: 231,5 млрд руб. (+9,4% г/г)

— Чистые комиссионные доходы: 50 млрд руб. (+2,6% г/г)

— Чистая прибыль: 132,9 млрд руб. (+15,5% г/г)

Сбер не особенно вырос в сравнении с прошлым месяцем, но год к году показал хороший результат по январю, учитывая сезонный фактор для компании. Отдельно нужно отметить высокую рентабельность (+22,2%).

✅Высокие ставки продолжают давить на кредитные портфели, как и январский фактор сезонности. В начале года кредитные портфели снизились на 0,5%. Больше страдает потребительское кредитование (-2% г/г).

Однако, качество и объем кредитного портфеля продолжает приносит неплохие процентные доходы. А комиссионные доходы растут за счет роста транзакционной активности.

✅Все остальные показатели плюс минус ожидаемы. Но для нас важным апсайдом роста является итоговое решение Сбера по дивидендам за 2024 год. Здесь стоит дождаться годовой МСФО.

Согласно дивидендной политике, Сбер направляет на выплаты акционерам 50% чистой прибыли по МСФО. За 2023 год выплаты составили 33,3 руб. Учитывая заложенные выплаты в бюджет от госкомпаний, можно ожидать дивиденд в районе 34,5-35,5 рублей за акцию. (ДД около 12%)

( Читать дальше )

Грузооборот морских портов РФ в январе снизился на 1,6% и составил 71,6 млн тонн - АСОП

- 12 февраля 2025, 19:07

- |

tass.ru/ekonomika/23122305

Инфляция в РФ с 4 по 10 февраля составила 0,23% после 0,16% с 28 января по 3 февраля, годовая инфляция в РФ на 10 февраля была в районе 10,0%, с начала года цены выросли на 1,53% — Росстат

- 12 февраля 2025, 19:01

- |

📌12 февраля. Итоги дня.

- 12 февраля 2025, 18:56

- |

🔹 Чистая прибыль «Новатэка» $NVTK по МСФО за 2024 год составила ₽500,2 млрд, увеличившись на 6,5% по сравнению с ₽469,5 млрд в предыдущем году. Выручка выросла на 13,1% до ₽1,55 трлн против ₽1,37 трлн годом ранее.

🔹 «Аэрофлот» $AFLT не рассматривает проведение допэмиссии.

🔹 Мосбиржа установила коэффициент free-float для акций «Русагро» $AGRO С 12 февраля показатель, по оценкам биржи, будет на уровне 20%.

🔹 Курс доллара США на международном рынке Форекс упал ниже отметки ₽94, это произошло впервые с 3 октября 2024 года.

🔹 КВЛЗ «Кристалл» $KLVZ нарастил продажи в 2,2 раза. Объём производства ликеро-водочных изделий КВЛЗ «Кристалл» по итогам 2024 года составил 619 тыс. дал, увеличившись в 2,1 раза по сравнению с предыдущим годом. Продажи выросли в 2,2 раза, до 595 тыс. дал.

🔹 Мосбиржа $MOEX начинает тестировать торги выходного дня.

🛢️ Новатэк – Как санкции повлияли на компанию? Отчет за 2024 г.

- 12 февраля 2025, 18:55

- |

📌 Сегодня Новатэк опубликовал финансовые результаты по итогам 2024 года, выясним, как компания справляется с санкциями, и какие стоит ждать дивиденды.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка выросла на 12,7% год к году и превысила 1,5 трлн рублей благодаря увеличению реализации жидких углеводородов и росту цен на СПГ в рублях.

• Чистая прибыль показала рост на 6,6% и составила 493,5 млрд рублей. Если не учитывать курсовые разницы, прибыль около 553,4 млрд рублей (+4,6% год к году).

• Чистый долг компании составил 141,6 млрд рублей, показатель чистый долг/EBITDA = 0,14x – долговая нагрузка компании на комфортном уровне.

❗ РИСКИ:

• Операционные расходы компании выросли на 11,3% до 1,2 трлн рублей – рост расходов опережает рост выручки.

💰 ДИВИДЕНДЫ:

• Учитывая размер чистой прибыли, дивиденд за второе полугодие может составить 46 рублей на акцию (годовая див. доходность около 7%).

✏️ ВЫВОДЫ:

• Результаты Новатэка можно оценить как умеренно позитивные – выручка и чистая прибыль показали небольшой рост, что в условиях санкций довольно впечатляюще. Компания продолжает иметь значительное преимущество в период высокой ключевой ставки – низкую долговую нагрузку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал