SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

АНАЛИТИКА

ОПЦИОНЫ +60% за ОДИН ДЕНЬ!!!!

- 20 мая 2012, 16:17

- |

СТРАШНО ТОРГОВАТЬ ОПЦИОНАМИ, непонимаете их и не хотите вникать в их суть, потеряли на них деньги, считаете что на них невозможно заработать. ТОГДА это видео для вас 1992 год,

- комментировать

- ★13

- Комментарии ( 54 )

14-я Международная Биржевая Финансовая Выставка Internet Trading Expo 2012

- 17 мая 2012, 18:15

- |

На прошлой неделе проходила выставка в отеле Radisson Славянская

XELIUS GROUP Inc. совестно с Брокерским домом «ОТКРЫТИЕ»

проводили мастер классы, общались с поситителями выставки, а также любой жедающий мог попробовать свои силы в битве трейдеров на тренажёре, как между собой так и с представителями компаний

XELIUS GROUP Inc. и Открытие-брокер

Дмитрий Черёмушкин 2008 год 3 место на конкурсе Лучший Частный Инвестор, 2012 по инициативе биржи ММВБ-РТС и агентства Derex, состоялся показательный турнир трейдеров где Дмитрий занял 2 место.

( Читать дальше )

XELIUS GROUP Inc. совестно с Брокерским домом «ОТКРЫТИЕ»

проводили мастер классы, общались с поситителями выставки, а также любой жедающий мог попробовать свои силы в битве трейдеров на тренажёре, как между собой так и с представителями компаний

XELIUS GROUP Inc. и Открытие-брокер

Дмитрий Черёмушкин 2008 год 3 место на конкурсе Лучший Частный Инвестор, 2012 по инициативе биржи ММВБ-РТС и агентства Derex, состоялся показательный турнир трейдеров где Дмитрий занял 2 место.

( Читать дальше )

Опять про аналитику по Групону

- 16 мая 2012, 11:07

- |

В последнее время на смарт-лабе можно наблюдать устойчивую тенденцию по снижению количества интересных публикаций, обзоров и прочей контентосодержащей основы любого приличного ресурса. Ушел 123инсайдер (хотя он и занимали ИМХО излишне много места на первой странице, читать его было зачастую очень любопытно, особо про Вайкоффианские модели), Смокитрейдер является редко в образе летучего голландца и создается впечатление, что он просто не может найти людей которые с ним могли бы общаться хоть на близком уровне. Остается только метущаяся душа Василия (часто исполняющий номер «ну все пративные, ухожу насовсем, срочно остановите меня), который намедни посыпал голову пеплом и тем самым вызвал респект и уважуху всей аудитории с демо-счетами или слитыми депозитами.

Но есть еще у нас тут в песочнице ребята в кепках и майках (один даже в хорошо проглаженных штанах), которые имели неосторожность опубликовать 10 мая свою типа аналитику по Групону. Я конечно не свет в оконце и не свет в конце тоннеля, но (ща буду пантоваться) имея 10летний опыт «чтения интересной аналитики» как нашего так и зарубежного производства, думаю могу взять на себя наглость слегка пообсуждать эту публикацию.

( Читать дальше )

Но есть еще у нас тут в песочнице ребята в кепках и майках (один даже в хорошо проглаженных штанах), которые имели неосторожность опубликовать 10 мая свою типа аналитику по Групону. Я конечно не свет в оконце и не свет в конце тоннеля, но (ща буду пантоваться) имея 10летний опыт «чтения интересной аналитики» как нашего так и зарубежного производства, думаю могу взять на себя наглость слегка пообсуждать эту публикацию.

( Читать дальше )

Про газпром пару копеек на 10-ой минуте. (видео)

- 15 мая 2012, 23:56

- |

Во сколько обойдётся России третий срок Путина? Обо всем этом рассуждают Алексей Вязовский и Дмитрий Голубовский

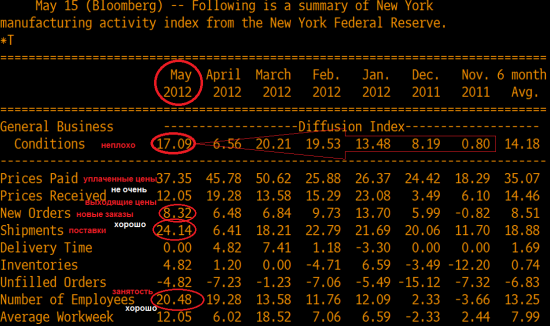

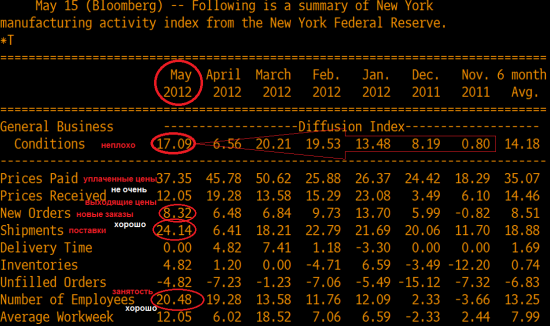

Empire State Mfg: компоненты неплохие

- 15 мая 2012, 17:40

- |

Опережающий индикатор.

Деловая активность в промышленности региона Нью-Йорк в мае отразила позитивные тенденции. Индекс общих условий вырос до 17,09 пункта с 6,56 в апреле.

Важнейшие компоненты в структуре индекса также смотрятся достаточно уверенно.

На данном этапе, ситуация в американской экономике смотрится куда лучше европейской. В четверг будут опубликован Philly Fed — индекс производственной активности региона Филадельфия.

Источник: Bloomberg

Присоединяйтесь:

- Facebook

- Livejournal

- Twitter

- Youtube

Деловая активность в промышленности региона Нью-Йорк в мае отразила позитивные тенденции. Индекс общих условий вырос до 17,09 пункта с 6,56 в апреле.

Важнейшие компоненты в структуре индекса также смотрятся достаточно уверенно.

На данном этапе, ситуация в американской экономике смотрится куда лучше европейской. В четверг будут опубликован Philly Fed — индекс производственной активности региона Филадельфия.

Источник: Bloomberg

Присоединяйтесь:

- Livejournal

- Youtube

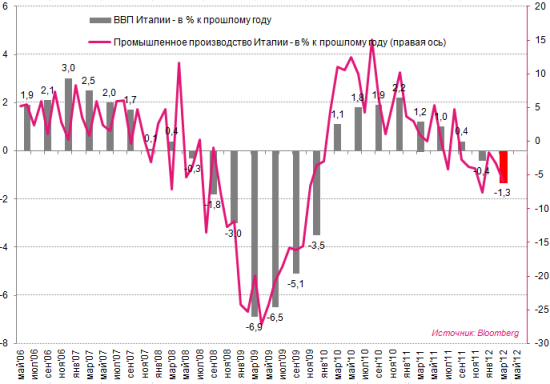

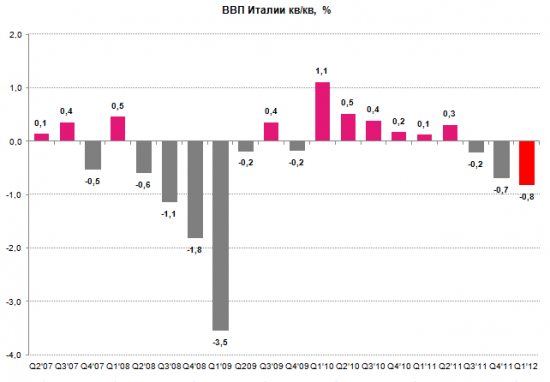

Инфографика: ВВП Италии Q1'12 - рецессия подтверждена

- 15 мая 2012, 12:33

- |

ВВП Италии снижается три квартала подряд — рецессия подтверждена.

Ждем ВВП Еврозоны и ZEW в 13:00 мск

Присоединяйтесь:

Livejournal

Youtube

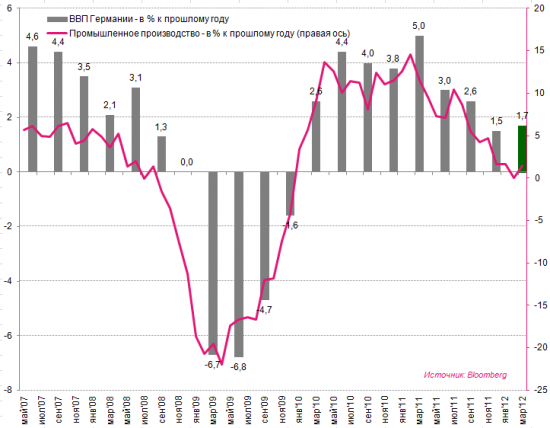

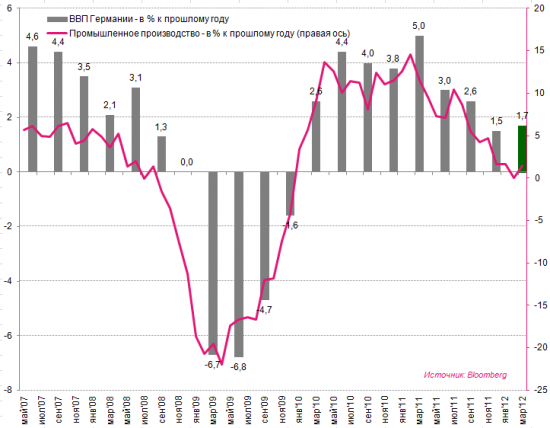

Инфографика: ВВП Германии и Франции vs. промпроизводство

- 15 мая 2012, 10:45

- |

15 мая — день публикации предварительных данных по ВВП стран Европы за I квартал 2012 г.

Германия:

( Читать дальше )

Германия:

( Читать дальше )

Еврозона: “Привет, рецессия!”

- 14 мая 2012, 16:29

- |

15 мая, во вторник, будут опубликованы предварительные данные за I квартал 2012 г. по ВВП ряда европейских стран.

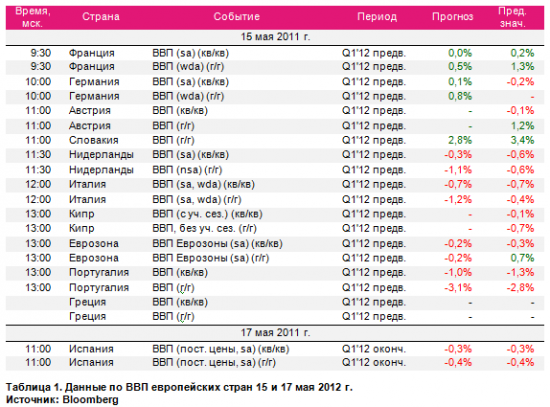

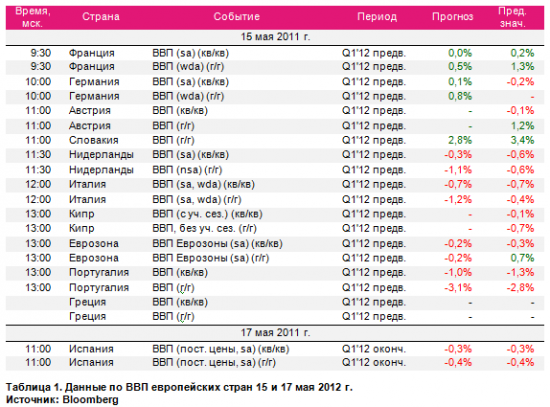

По данным на IV квартал 2011 г., 7 из 17 стран Еврозоны (41%) и 11 из 27 стран Евросоюза (41%) погрузились в рецессию. Согласно предварительным ожиданиям экономистов, список стран, демонстрирующих отрицательную динамику ВВП в течение 2-х кварталов подряд, значительно пополнится. И, несмотря на то, что Франции и Германии, возможно, удалось избежать рецессии в начале текущего года, ВВП Еврозоны в первые три месяца 2012 г., исходя из прогнозов, покажет -0,2% против -0,3% в IV квартале 2011 г., т.е. фактически войдет в фазу рецессии (см. Табл.1).

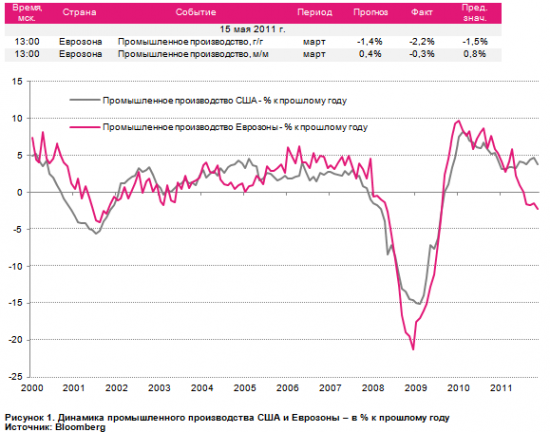

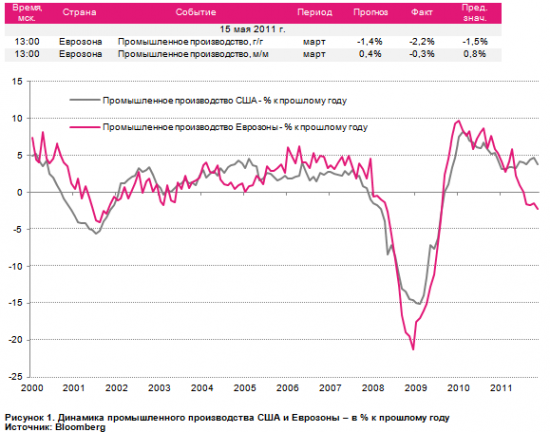

Опубликованные 14 мая, т.е. сегодня, данные по промышленному производству Еврозоны за март лишь подтверждают слабость европейской экономики в I квартале.

( Читать дальше )

По данным на IV квартал 2011 г., 7 из 17 стран Еврозоны (41%) и 11 из 27 стран Евросоюза (41%) погрузились в рецессию. Согласно предварительным ожиданиям экономистов, список стран, демонстрирующих отрицательную динамику ВВП в течение 2-х кварталов подряд, значительно пополнится. И, несмотря на то, что Франции и Германии, возможно, удалось избежать рецессии в начале текущего года, ВВП Еврозоны в первые три месяца 2012 г., исходя из прогнозов, покажет -0,2% против -0,3% в IV квартале 2011 г., т.е. фактически войдет в фазу рецессии (см. Табл.1).

Опубликованные 14 мая, т.е. сегодня, данные по промышленному производству Еврозоны за март лишь подтверждают слабость европейской экономики в I квартале.

( Читать дальше )

Ежедневный обзор Российского рынка (14.05.2012)

- 14 мая 2012, 14:46

- |

Добрый день. У меня к Вам просьба, вот ссылка на обзор Российского рынка трейдером «Биржевого канала», хочу попросить вас посмотреть обзор и выразить свое мнение по поводу обзора, что не так, что нужно добавить или как излагать.

www.youtube.com/watch?v=8Iq3tjbb8Sk&feature=youtu.be

www.youtube.com/watch?v=8Iq3tjbb8Sk&feature=youtu.be

Понедельник, премаркет: Аукционы Италии давят на рынки

- 14 мая 2012, 09:54

- |

Сегодня, 14 мая, на открытии торгов в Москве мы ждем нейтральной динамики, возможно, с большей активностью на стороне продавцов. Далее ждем усиления продаж с целями около 1360 пунктов по индексу ММВБ. Закрытие в красном цвете.

Ведущий: Василий Евдокиенко

( Читать дальше )

Ведущий: Василий Евдокиенко

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал