АНАЛИТИКА

многие же делают свои разборы акций. где и как храните свою аналитику? или чужую, но которой доверяете. не закладками же в браузере? )

- 09 сентября 2020, 20:29

- |

- ответить

- ★1

- Ответы ( 9 )

Продажа USD/CAD. Волновая аналитика на 9 сентября

- 09 сентября 2020, 16:47

- |

Доллар может продолжить укрепление к рублю (аналитика ГК "ФИНАМ")

- 08 сентября 2020, 19:39

- |

Основной тренд: восходящий тренд марта 1999 года (примерно 26 долларов).

Важные тренды, соответствующие направлению основного: восходящий тренд 2008 года (около 44).

Тренды против основного: нет.

Действующие фигуры: нет.

Стратегические уровни Фибоначчи: Уровень 76,4% к падению бумаг с 2016 по 2018 год (78,8 рубля за доллар).

Инвестору на российской бирже и биржах США

Российские акции делятся на две категории: те, которые напрямую выигрывают от роста курса доллара, и те, курс которых от курса доллара особо не зависят.

Очевидно, что сейчас лучше сосредоточится на тех, которые не страдают от падения курса рубля. Оценить зависимость акций от курса национальной валюты к доллару можно по совмещённым графикам, которые вы легко найдете на многих биржевых ресурсах.

Если вы планировали приобрести американские акции, то до покупки или сразу после нее лучше позаботиться о том, чтобы позиция была обеспеченной. Старая схема игры на кредитные доллары американскими акциями при такой технической картинке, как сейчас не уместна.

( Читать дальше )

10 причин, почему растущий рынок продолжится - Goldman Sachs

- 08 сентября 2020, 17:18

- |

Сильный рост акций с марта делает вероятным краткосрочное падение. Однако есть 10 причин, по которым долгосрочный бычий тренд продолжится:

1. Мы находимся в первой фазе инвестиционного цикла после рецессии. Фаза «надежды» — первая часть нового цикла, которая обычно начинается во время рецессии, когда инвесторы ждут восстановления экономики. Во время этой фазы рынок растет быстрее всего, что наблюдалось в этом году.

2. Будущий рост экономики выглядит более устойчивым, благодаря увеличению вероятности создания вакцины.

3. Наши экономисты улучшили прогнозы по экономике, и вероятно, аналитики последуют за ними.

4. Индикатор медвежьего рынка (GSBLBR) был на высоком уровне в 2019 году, но сейчас указывает на низкие риски коррекции.

5. Государственная поддержка позитивна для рискованных активов. ЦБ будут предоставлять столько ликвидности, сколько необходимо, также как и государства будут делать все возможное, чтобы поддержать экономический рост.

6. Премии за риск в акциях есть куда падать.

( Читать дальше )

Полюс: дивиденды и сокращение долга

- 07 сентября 2020, 16:34

- |

дивиденды и сокращение долга" title="Полюс: дивиденды и сокращение долга" />

дивиденды и сокращение долга" title="Полюс: дивиденды и сокращение долга" />▪️Дивиденды Полюса за I полугодие 2020 — ₽240,18 на акцию. Текущая ДД выплаты = 1,4%. Последний день покупки: 16 октября 2020. Дивиденды составят около 30% от EBITDA компании за полугодие, что соответствует дивидендной политике.

▪️ Во II квартале компания увеличила выручку на 44% год к году до ₽82,5 млрд. Улучшению результата способствует ралли мировых цен на золото. Чистая прибыль за период почти удвоилась до ₽49 млрд. В I квартале у Полюса был убыток из-за операций по хеджированию колебаний рубля. С укреплением курса российской валюты негативный эффект от операций уменьшился.

▪️ Полюс активно снижает долг. Воспользовавшись хорошими ценами на золото, компания не только увеличивает дивиденды, но и снижает долговую нагрузку. Во II квартале компания погасила кредиты на ₽51 млрд. Коэффициент Чистый долг/EBITDA упал до уровня в 0,8x.

▪️Несмотря на высокий дивидендный рейтинг, Полюс не проходит в дивпортфель РФ. Ожидаемая ДД по итогам всего 2020 года составляет всего 2,8%, что недостаточно для включения акций компании в итоговый список. Тем не менее, Полюс сохраняет большую долю в портфеле по активной стратегии в расчете на долгосрочный рост цен на золото.

( Читать дальше )

Кит в индексе Nasdaq: кто разгоняет американский рынок акций?

- 07 сентября 2020, 13:44

- |

▫️Financial Times пытается разгадать загадку роста американского технологического сектора в последние месяцы. Среди возможных причин источники газеты называют огромную позицию японского Softbank в деривативах на акции США. Источники Wall Street Journal также сообщают, что японский конгломерат в этом году купил опционы на акции США на сумму в $50 млрд.

▫️Объем торгов опционами на американские акции за последние две недели в 3 раза превышал средний дневной уровень 2017-2019 годов — данные Goldman Sachs. Один из управляющих хедж-фондом говорит, что никогда видел таких денежных потоков в деривативы за 20 лет карьеры.

▫️Кроме Softbank, в повышенном интересе к опционам обвиняют трейдеров Robinhood. Приложение позволяет неопытным инвесторам легко покупать крайне рискованные инструменты, в том числе опционы. Стратег инвестбанка Nomura Чарли Макэлиот говорит, что именно необычная активность в колл-опционах могла стать главной причиной невероятного роста акций в последние недели.

( Читать дальше )

Необходимо остерегаться шортов по золоту (аналитика ГК "ФИНАМ")

- 07 сентября 2020, 12:42

- |

Друзья, мы продолжаем публиковать аналитику от учебного центра «ФИНАМ». На этот раз в фокусе внимания рынок золота.

Основной тренд:восходящий тренд 1976 (около 400 долларов за унцию). Имеет канальную линию сопротивления (около 2200).

Важные тренды, соответствующие направлению основного: восходящий тренд 2001 года (примерно 1040 долларов).

Есть еще и несколько качественных молодых восходящих трендов – ноября 2015 и ноября 2016 года (около 1285 долларов), августа 2018 года — 1480 долларов. И восходящий тренд мая 2019 года – 1600 долларов.

Тренды против основного: нет.

Действующие фигуры: нет.

Стратегические уровни Фибоначчи: уровень Фибоначчи к падению бумаг с 1979 по 1999 года 361,8% — 2480 долларов.

Инвестору на российской бирже:

Золото, по старинке, считается защитным активом. Глядя на него, можно прикинуть, есть ли у мировых денег аппетит к риску (есть ли шанс, что они пойдут на развивающиеся рискованные фондовые рынки, как наш), или они хотят спрятаться в ожидании бури.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

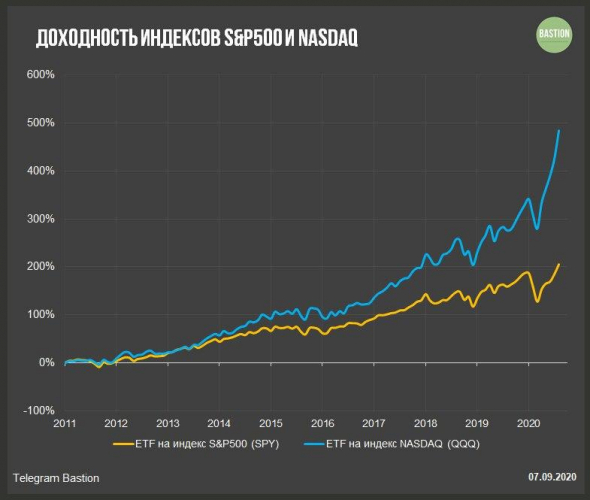

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал