АЭРОФЛОТ

✈️ Один из главных кандидатов на отскок — это Аэрофлот!

- 19 декабря 2024, 11:37

- |

Акции которого после бурного роста показали не менее интенсивный откат и пришли к интересным для покупок значениям.

🕯 Ведь на них располагается значимый уровень поддержки и старая трендовая линия, которые в совместной работе навряд ли пустят цену ниже.

А если к этой технике еще добавить тот факт, что и сам бизнес демонстрирует отличные результаты, картина становится еще привлекательнее.

📈 По причине чего после заседания ЦБ я бы с радостью присмотрелся к данной бумаге с целями по повторному отскоку в район 60 рублей!

👉 А пока коррекция подходит к своему закономерному концу, мы уже перекопали весь рынок и нашли парочку интересных бумаг, по которым уже скоро опубликуем ТОЧКИ ВХОДА.

И для нашего с вами удобства данные точки входа будут опубликованы в нашем Telegram: https://t.me/+tUWrRnSctOczNjky

Присоединяйтесь и сами все увидите, это отличная возможность купить, пока другие будут бояться ❤️

- комментировать

- Комментарии ( 1 )

Идеи по рынку 19.12.2024

- 19 декабря 2024, 09:18

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

Бесплатные уроки в нашем Чате

*Данная информация не является индивидуальной инвестиционной рекомендацией!

#идеи_по_рынку

Российские акции. Лидеры в каждом секторе в 2024

- 18 декабря 2024, 16:25

- |

Российский рынок акций снизился в текущем году, но это касается не всех компаний. Некоторые акции просто выглядели устойчивее рынка и своих конкурентов, другие — и вовсе выросли против рынка. Разбираемся, какие бумаги были лучшими в каждом секторе и с чем это связано.

IT-сектор (-15%)

Лидер — Хэдхантер (+34% с учётом дивидендов)

Хэдхантер сочетает в себе характеристики компании роста с высоким темпом увеличения выручки и при этом предлагает инвесторам неплохие дивидендные перспективы. Акции по мультипликаторам стоят дешевле, чем большинство бумаг в IT-секторе. С сентября компания утвердила программу обратного выкупа акций на 9,6 млрд руб., реализация которой будет поддерживать котировки. У нас позитивный взгляд на бумаги Хэдхантера.

На текущей неделе акции прошли отсечку для выплаты спецдивидендов с доходностью 22,8%. В дальнейшем Хэдхантер планирует распределять на дивиденды от 60 до 100% скорректированной чистой прибыли.

Финансы (-17%)

Лидер — ЭсЭфАй (+162%)

( Читать дальше )

SberCIB обновил топ наиболее привлекательных акций РФ. Добавили Фосагро и Аэрофлот, исключили Банк Санкт-Петербург и расписки Ozon

- 18 декабря 2024, 15:18

- |

Аналитики обновили подборку акций, добавив «ФосАгро» и «Аэрофлот», и исключив Банк «Санкт-Петербург» и Ozon.

— ФосАгро»: ожидается рост прибыли и снижение долговой нагрузки благодаря девальвации рубля и высоким ценам на удобрения. Дивдоходность акций может превысить 15% в 2025 году.

— Аэрофлот»: прогнозируется прибыльность группы в этом году и возможность распределения дивидендов впервые за шесть лет.

— Банк «Санкт-Петербург»: финансовое положение стабильное, но аналитики предпочитают более крупные компании.

— Ozon: несмотря на хороший фундаментальный профиль, акции исключены из подборки до завершения редомициляции, так как с 2025 года их смогут покупать только квалифицированные инвесторы.

Аэрофлот испытывает давление со всех сторон

- 18 декабря 2024, 13:50

- |

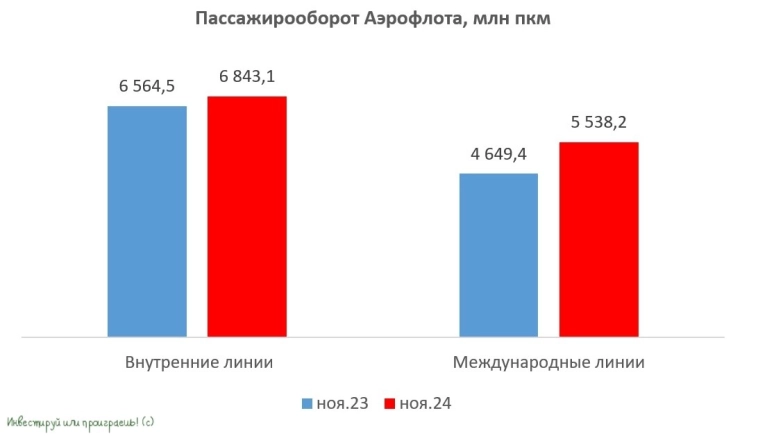

✈️ Крупнейший авиаперевозчик страны представил на минувшей неделе операционные результаты за ноябрь 2024 года. Со своими разъездами я только сейчас до них добрался, поэтому предлагаю заглянуть в них и детально проанализировать вместе с вами.

📈 Совокупный пассажирооборот вырос на +13,2% (г/г) до 11,1 млрд пкм. На первый взгляд, показатель кажется довольно позитивными, однако по сравнению с первым полугодием темпы роста заметно сократились — это может свидетельствовать о влиянии эффекта высокой базы, и, вероятно, в будущем мы можем ожидать дальнейшего замедления.

📈 На международных линиях пассажирооборот вырос на +24,1% (г/г) до 5,5 млрд пкм. Наибольшей популярностью среди пассажиров пользуются маршруты в Турцию, ОАЭ, Египет и Китай. Для сравнения, в ноябре 2019 года, до пандемии, показатель составлял 6,7 млрд пкм., поэтому, очевидно, потребуется ещё значительное время, прежде чем компания сможет обновить свой исторический рекорд в этом сегменте.

📈 На внутренних линиях пассажирооборот вырос на +6,3% (г/г) до 6,4 млрд пкм. С закрытием многих международных направлений российские путешественники всё чаще выбирают внутренние маршруты. Компания отмечает увеличение числа пассажиров на рейсах в такие города, как Санкт-Петербург, Иркутск, Калининград и Минеральные Воды.

( Читать дальше )

Аэрофлот пока не пробил сопротивление

- 18 декабря 2024, 13:03

- |

Мы писали, что цена может отскочить от уровня 47.3. Отскочила, но EMA200 и нижняя граница канала стали сопротивлением и не пустили выше.

Цена опять у поддержки 47.3. Может, снова отскочит. На этот раз надеемся, что цена пробьёт нижнюю границу канала; EMA200, и пойдёт вверх.

В РФ увеличилось количество международных полетов на 8,6%, внутренних полетов - на 5,2%

- 18 декабря 2024, 12:23

- |

— За 11 месяцев 2024 года в верхнем воздушном пространстве России обеспечена безопасность полетов 1,4 млн воздушных судов, что почти на 6,3% больше, чем за аналогичный период прошлого года. При этом количество международных полетов у нас выросло на 8,6%, количество внутренних полетов — на 5,2%, — привёл цифры глава ОрВД а пресс-конференции в ТАСС.

Транзитные полеты за 11 месяцев выросли на 41% по сравнению с аналогичным периодом 2023 года — больше всего летят из стран Европы, Юго-Восточной Азии, Индийского субконтинента.

Авиабилеты в России в 2024г подорожали на 22,5% - Российский союз туриндустрии

- 17 декабря 2024, 19:04

- |

Средняя стоимость авиабилета туда-обратно составила в текущем году 16,1 тыс. руб., притом что в прошлом году стоимость такого билета составляла 13,14 тыс. руб.

www.kommersant.ru/doc/7382678

Вечерний обзор рынков 📈

- 17 декабря 2024, 18:53

- |

Курсы валют ЦБ на 18 декабря:

💵 USD — ↗️ 102,9979

💶 EUR — ↘️ 108,3444

💴 CNY — ↗️ 13,9613

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 1,78%, составив 2 377,15 пункта, при минимальном значении за день 2 370,28 п. Очередному обновлению годовых минимумов способствовал объемный дивгэп «Лукойла» (-7,56%) и «Северстали»(-3,96%), не говоря об ожидании роста ключевой и геополитическом фоне.

▫️ Сегодня в Совфеде были озвучены данные «Системного оператора» по потреблению электроэнергии в РФ: рост с начала года составляет 3,3%. А замминистра энергетики Евгений Грабчак, выступая там же, заявил, что ведомство обсуждает с рядом энергокомпаний «направление дивидендного потока в инвестиционные источники».

▫️ На Московской бирже начались торги расчетными фьючерсами на индекс Мосбиржи в юанях, код контракта MOEXCNY, гарантийное обеспечение около 1500 рублей за контракт.

▫️ Газпром (-1,94%); Акции компании достигли уровней 2009 года, эксперты связывают это с позицией ЕС, представители которого дали понять, что не заинтересованы в пролонгации транзита газа через одну из восточноевропейских стран. Событие, мягко говоря, предсказуемое.

( Читать дальше )

Позитивный обзор. Аэрофлот

- 17 декабря 2024, 15:05

- |

🌐 Финансовые результаты Аэрофлот за девять месяцев 2024 года демонстрируют впечатляющий рост выручки на 44,3%, достигнув 636,6 млрд рублей, благодаря восстановлению международного сообщения и увеличению пассажиропотока. Однако, за этими цифрами скрываются сложные вызовы, связанные с высокими издержками и долговой нагрузкой, которые сдерживают потенциал роста компании.

🙂 Рост пассажиропотока на 23,3% и увеличение занятости кресел до рекордных 89,8% подчеркивают высокую эффективность управления рейсами. Компания смогла воспользоваться восстановлением международных маршрутов, а также увеличением спроса на внутренние рейсы. Выручка от пассажирских перевозок выросла на 45,1%, отражая успех в увеличении доходных ставок на внутренних направлениях (+22,9%).

📉 Кроме того, снижение финансовых расходов более чем в шесть раз благодаря отсутствию значительных курсовых убытков позволяет компании улучшать чистую прибыль, которая составила 57,6 млрд рублей против убытка в 107,5 млрд рублей годом ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал