АЭРОФЛОТ

Аэрофлот - предлагает обсуждать размер дивидендов компании с учетом ее затрат - Савельев

- 25 сентября 2018, 18:59

- |

Гендиректор Виталий Савельев:

«Я знаю высказывание Антона Германовича (Силуанова — ред.) по поводу возможности (выплаты 75% — ред.), но это больше говорит об эффективности компаний типа „Аэрофлота“ и других, чем о том, что с них надо взыскивать 75%. Вы знаете, что мы сейчас взяли 100 новых машин SSJ100, плюс у нас будут 50 МС-21 — в ближайшее время будет 200 машин отечественного производства. Это тоже надо считать»

«И второе — брать дивиденды с авиакомпании — дело неправильное. Если мы возьмем мировой опыт, то такие компании как Etihad, „Катарские авиалинии“, Emirates — с них не то что не берут, они ежегодно дотируются. Не потому что они плохо работают, а чтобы они инвестировали (в свое развитие — ред.) И вы не найдете ни одну авиакомпанию, даже европейского уровня, которая платила бы больше 7%. Поэтому эти вещи достаточно деликатны, их нужно очень аккуратно обсуждать»

«Просто взять с авиакомпании

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Аэрофлот - ведет переговоры с Роснефтью и Газпромнефтью о скидках на керосин

- 25 сентября 2018, 18:56

- |

«Мы закупаем керосин напрямую у „Роснефти“ и „Газпром нефти“. У нас формульное ценообразование, оно привязано к стоимости (авиакеросина) на бирже и курсу доллара. Да, мы ведем (переговоры о скидках — ред.), там есть дефлятор и они идут нам навстречу. Но у всех бизнес, они тоже работают на рынке. У них есть свои основания (для поднятия цен — ред.). Но это (скидка — ред.) стратегически не компенсирует то подорожание, которое случилось»

Расходы на авиационное топливо «Аэрофлота» за шесть месяцев 2018 года увеличились на 38,5% и составили 77,88 миллиарда

( Читать дальше )

Аэрофлот - за 8 месяцев увеличил перевозки пассажиров на 9,8%, в августе - на 14%

- 25 сентября 2018, 12:29

- |

За восемь месяцев 2018 года Группа «Аэрофлот» перевезла 36,8 млн пассажиров, +9,8% г/г. За этот же период авиакомпания «Аэрофлот» перевезла 23,5 млн пассажиров, +7,7%.

Пассажирооборот Группы увеличился на 8,8% по сравнению с аналогичным периодом прошлого года, пассажирооборот Компании – на 6,0%.

Предельный пассажирооборот Группы увеличился на 8,9% по сравнению с аналогичным периодом прошлого года, предельный пассажирооборот Компании – на 7,9%.

Процент занятости пассажирских кресел по Группе «Аэрофлот» снизился на 0,1 процентных пункта (п.п.) по сравнению с аналогичным периодом прошлого года и составил 83,3%, по Компании показатель снизился на 1,5 п.п. до 81,1%.

В августе 2018 года Группа «Аэрофлот» перевезла 6,0 млн пассажиров, +14,0% г/г. Количество перевезенных пассажиров авиакомпанией «Аэрофлот» составило 3,6 млн человек, увеличившись на 11,7% по сравнению с аналогичным периодом прошлого года.

( Читать дальше )

Аэрофлот

- 24 сентября 2018, 19:30

- |

А вон как вышло… Даже ЧМ не помог… Зато нефть жжет...

Но сейчас наблюдаю интересную тенденцию. Акция нашла поддержку на 105, и пошли попытки роста, но на уровне 113 115 есть упоротый продавец))

Вопрос к коллегам, когда у него закончатся акции? И мы пойдем вверх?

Прогноз на неделю с 24.09.2018

- 24 сентября 2018, 03:39

- |

Аэрофлот (AF). Восходящий канал с целью 2%. Лонг-. Есть в портфеле

АлРоса (AL). Восходящий канал. Нет в портфеле

Брент Brent (BR). Консолидация в диапазоне ± 2%. Шорт± соответственно. Есть в портфеле

СеверСталь (CH). Восходящий канал. Нет в портфеле

Валютная пара Euro|USD (ED). Восходящий канал. Есть в портфеле

ФСК ЕЭС (FS). Восходящий канал. Есть в портфеле

ГазПром (GP). Восходящий канал. Нет в портфеле

ГМК «Норникель» (GM). Восходящий канал с целью 2%. Шорт+. Есть в портфеле

Золото Gold (GD). Консолидация. Есть в портфеле

РусГидро (HY). Восходящий канал. Есть в портфеле

ЛУКОйл (LK). Восходящий канал с целью 4%. Шорт+. Есть в портфеле

МосБиржа (ME). Восходящий канал с целью 3%. Лонг-. Есть в портфеле

( Читать дальше )

История одного выкупа. Разбор buyback «Аэрофлот».

- 21 сентября 2018, 22:44

- |

Данная статья основана на реальных событиях. Речь пойдет о недавно завершившемся buyback от компании «Аэрофлот». Используя этот пример, я постараюсь рассказать о механизме обратного выкупа акций по требованию акционеров согласно российскому законодательству.

Компания «Аэрофлот» безусловно является лидером российского рынка авиаперевозок и лучшей авиакомпанией Восточной Европы. К тому же ее финансовые показатели значительно улучшились с 2016 г. по итогам которого, группа «Аэрофлот» показала чистую прибыль 38,8 млрд. руб. по МСФО против убытка в 6,5 млрд. руб. годом ранее и начала снова выплачивать дивиденды. Я купил один лот лидера отрасли в марте 2018 г., по цене 149,70 руб. за одну акцию в надежде, что ее показатели будут продолжать радовать инвесторов и акции пойдут в гору. Возможно все так бы и случилось, если бы не выросла цена на авиакеросин, но сейчас не об этом. Стоимость акций «Аэрофлот» в августе в моменте опускалась до 98 руб. за штуку. Я наблюдал отрицательную доходность по сделке в -33,5% без учета полученных дивидендов, и это меня ужасно огорчало. Поводов для возврата цены на прежние уровни я не видел, как и не вижу сейчас.

( Читать дальше )

Аэрофлот за последние минуты подскочил на 2 рубля. И все голубые фишки взлетели...

- 21 сентября 2018, 20:19

- |

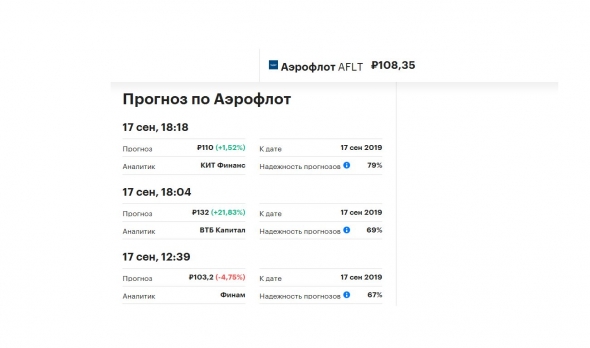

Прибыль Аэрофлота в этом году не на высоте - Финам

- 17 сентября 2018, 14:35

- |

Ожидания по прибыли и дивидендам снизились с момента последнего апдейта, и мы пересмотрели целевую цену AFLT вниз до 103,2 руб., но сохранили рейтинг «держать». Акции Аэрофлота вполне адекватно оценены рынком, но факторов роста в перспективе года мы не видим. Потенциал компании мы связываем в основном с более долгосрочными перспективами.Малых Наталия

Консенсус Bloomberg, предполагает снижение прибыли по итогам года на 34% до 15,1 млрд.руб. на фоне роста операционных расходов, в особенности, топливных. К росту компания может вернуться только в следующем году с выходом на прибыль в объеме 23,1 млрд.руб.

Дивиденд за 2018, по нашим оценкам, составит 6,8 руб. на акцию (-47%) при выплате 50% прибыли по МСФО. Ожидаемая дивидендная доходность к текущей цене 6,4% в сравнении со средней DY 2016-2017 8,5%.

Компания озвучила некоторые детали новой стратегии развития. В планы входит создание нескольких региональных хабов и расширение авиапарков с ориентацией на самолеты российского производства (100 ВС SSJ 100 и 50 МС-21). Отметим, что лайнеры SSJ 100 считаются мало конкурентными в сравнении Airbus и Boeing по среднесуточному налету, и поскольку эти ВС в перспективе будут занимать большую долю авиапарка, есть риск снижения операционной эффективности.

По мультипликаторам и собственной дивидендной доходности акции AFLT вполне адекватно оценены рынком, но факторов роста в перспективе года мы не видим. На фоне расширения авиапарка и создания новых хабов ожидается увеличение чистого долга до 139 млрд.руб. или 2,3х EBITDA к концу 2019 года, а эффект роста отразится еще не скоро. Инвестиционный потенциал авиаперевозчика мы связываем в основном с долгосрочными перспективами.

ГК «ФИНАМ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал