Акции

☕️ Статус на утро

- 03 февраля 2025, 10:08

- |

☕️ Статус на утро. 3 февраля

По словам Трампа, у администрации США были «напряженные выходные», так как они имеют дело с Украиной и Россией, с которыми запланированы переговоры. В Кремле говорили, что не получали инициатив по урегулированию от команды Трампа.

🤑Индекс пошел на снижение — 2 931 (-0,58%).

💲Доллар встречает понедельник ростом — 99,72 руб. (+1,17%).

📈 Растут

• $UPRO Юнипро +0,39%

• $MGNT Магнит +0,25%

• $SVCB Совкомбанк +0,03%

📉 Падают

• $VKCO ВК -2,09%

• $PIKK ПИК -1,73%

• $RUAL РУСАЛ -1,63%

🗞Новости

🟠Сегодня ВОСА у Полюса. Совет директоров рекомендует дробление акций в 10 раз — ИФ

🟠Котировки застройщиков стремительно растут с начала года. Инвесторы надеются на временное прекращение подорожания ипотеки — Ъ

🟠Рекордный по прибыли 2024 год для российских банков оказался не самым удачным для 34% игроков из топ-100. При этом три четверти результата обеспечили системно значимые организации — РБК

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 3 февраля 2025

- 03 февраля 2025, 10:07

- |

Обзор рынка на 03/02

- 03 февраля 2025, 10:06

- |

В последнюю неделю января рынок в моменте штурмовал отметку в 2995 пунктов, но укрепление рубля и отсутствие позитивных геополитических новостей не позволило достичь и закрепиться в районе заветных 3000.

•Индекс Мосбиржи +0,01% за неделю

•CNYRUB -1.38% до 13.3

Недельная инфляция с 21 по 27 января — 0,22% (неделей ранее 0,25%). Годовая ускорилась до 10,14% с 10,04%. Инфляционные ожиданиям населения в январе выросли с 13,9 до 14%.

Корпоративные новости

СПБ Биржа подвела итоги 2024 года, отметив рост объемов торгов на 77% г/г и числа инвесторов на 46,57% до 32,29 млн.

Астра отчиталась о росте отгрузок на 78% до 20 млрд. руб. Включена вМодельный портфель с таргетом 649р.

ГМК Норникель превзошел свои производственные прогнозы. 🎯Цель в бумагах.

Промомед зарегистрировал препарат Тирзетта, конкурент популярному Mounjaro (для снижения лишнего веса и лечения ожирения). Взгляд на компанию.

Выручка INARCTICA увеличилась на 10,5% г/г до ₽28,5 млрд.

Аренадата операционные результаты 2024. Чего ждать, на чем играть.

- 03 февраля 2025, 10:05

- |

Аренадата — операционные результаты 2024...

… будут опубликованы в среду 5.02.

Однако, простой математики здесь все-таки не получится.

Дело в том, что уже в четверг-пятницу акции прибавили 10%.

Да, любимый рынком «фундаментал», состоящий из двух букв P/E, у Аренадаты вдвое лучше, чем, скажем, у той же Астры (13,6 против 23,6). наверное, поэтому инвесторы поторопились вложиться, чуя хорошие цифры.

И все-таки, что говорят расчеты?

Аренадата молодая, хоть и покладистая участница биржи. С момента IPO еще ни разу не давала отчетов, поэтому объем раскрытия данных на текущем предварительном этапе не ясен.

Думаю, с хорошей вероятностью возможны три сценария:

— Первый. По примеру Астры — отчет об отгрузках и пара бодрых цифр про внутренние KPI. При этом отгрузки в рамках прогноза 6,5 — 7,5 млрд руб. В этом случае суммарный рост будет 15-20%, (не забываем, что 10% уже случились).

— Второй. То же самое + что-то выстрелило в 4м квартале и отгрузки свыше 8млрд. Даст рост свыше 20%, причем есть возможность достать до сильного сопротивления в 200 руб за акцию, что соответствует без малого 40% роста к уровню закрытия прошлой среды — 145,36 руб.

( Читать дальше )

Выручка МГКЛ за январь 2025г выросла в 4,7 раза г/г до 715 млн руб — операционные результаты

- 03 февраля 2025, 10:04

- |

Операционные результаты Группы «МГКЛ» за январь 2025 год:

🚀 Выручка выросла в 4,7 раза до 715 млн. руб. (к аналогичному периоду 2024 г).

🪙 Общий портфель группы (ломбард+ресейл) вырос на 70% и превысил 2 млрд руб.

📌 Доля товаров, хранящихся в портфеле более 90 дней, сократилась до минимального значения — 6%.

📌 Общее количество розничных клиентов Группы — 18,7 тыс (+61% к январю 2024.)

В планах на текущий год:

🟥 Активно наращивать долю на рынке ресейла благодаря развитию офлайн инфраструктуры, а также разработке и запуску собственной онлайн ресейл платформы

🔸 Развивать розничную сеть, используя синергию ломбардного бизнеса и ресейл направления.

mgkl.group/news-center/news/

smart-lab.ru/company/mgkl/blog/1111428.php

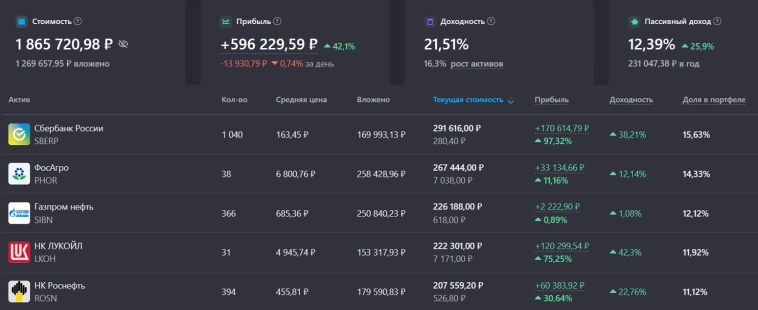

Рынок стоит на месте. Покупаю дивидендные акции. Еженедельное инвестирование #177

- 03 февраля 2025, 10:04

- |

177 неделя моего инвестирования. Каждую неделю покупаю дивидендные акции компаний моей любимой Российской Федерации несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо, могу сказать с уверенностью.

Индекс Московской биржи

( Читать дальше )

ЛК «Европлан» сообщает об успешном размещении выпуска биржевых облигаций серии 001P-09 объемом 16 млрд рублей на Московской Бирже 31 января 2025 года

- 03 февраля 2025, 10:04

- |

Книга заявок была открыта с первоначальным ориентиром по ставке купона не выше 24,5% годовых. В ходе сбора заявок удалось зафиксировать финальную ставку купона на уровне 24% годовых, при этом книга по выпуску была переподписана более чем в три раза от первоначального объема.

Срок обращения облигаций составляет 3,5 года, выпуск предполагает амортизацию: погашение 10 частями по 10% в даты выплаты 15, 18, 21, 24, 27, 30, 33, 36, 39 и 42 купонов. Выплата накопленного купонного дохода осуществляется раз в месяц. Оферта не предусмотрена.

Все размещенные выпуски облигаций Европлана включены в первый уровень листинга Московской Биржи. АКРА присвоило выпуску облигаций серии 001Р-09 ожидаемый кредитный рейтинг на уровне еAА(RU), а Эксперт РА на уровне ruАА (EXP).

Организатором размещения является Совкомбанк, соорганизаторами выступают Газпромбанк, ИБ «Синара» и УБРиР.

«Значительная переподписка и высокая доля розничных инвесторов, которая достигла 20% в этом выпуске, в очередной раз подтверждает доверие инвесторов к нашей компании и к заявленной стратегии ее развития.

( Читать дальше )

#MGKL: Операционные результаты за январь 2025 года - рост выручки в 4,7 раза!

- 03 февраля 2025, 10:00

- |

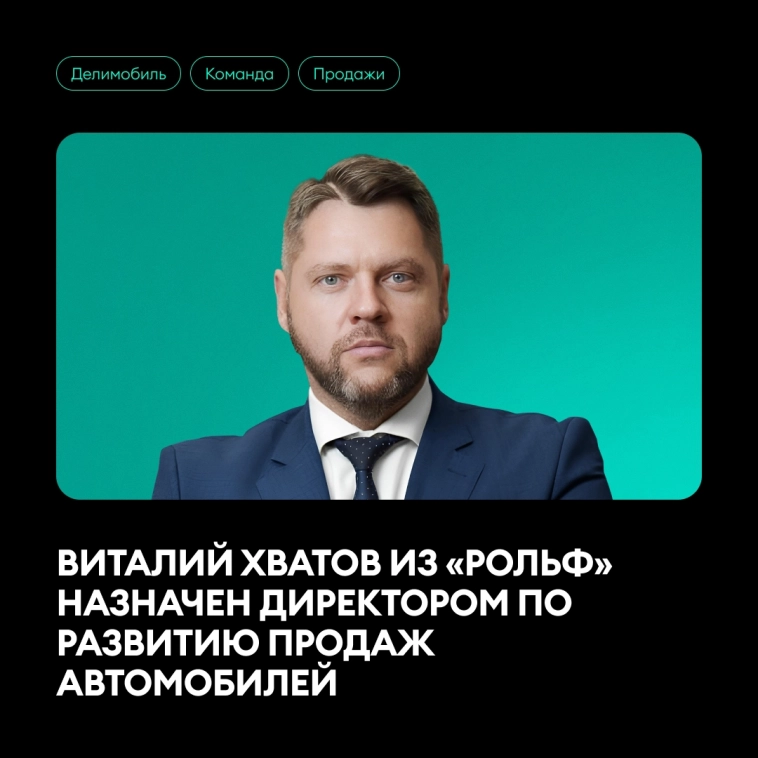

Виталий Хватов из «Рольф» назначен директором по развитию продаж автомобилей

- 03 февраля 2025, 10:00

- |

К нашей команде присоединился Виталий Хватов на позицию директора по развитию продаж автомобилей. Он имеет 20-летний опыт работы в автомобильных продажах. Ранее Виталий работал в российском автодилере «Рольф» в качестве директора по развитию направления автомобилей с пробегом.

В роли директора по развитию продаж автомобилей Виталий будет напрямую подчиняться генеральному директору Делимобиля Елене Бехтиной. Он сфокусируется на разработке и реализации стратегии, а также кратном росте объема и повышении эффективности продаж автомобилей сервиса с пробегом.

Делимобиль продает машины из собственного парка начиная с конца 2022 года. По итогам 2024 Делимобиль на 21% увеличил выручку от направления по продаже автомобилей с пробегом, до 594 млн рублей. За прошлый год компания продала около 800 автомобилей, в 2025 году планирует реализовать несколько тысяч авто для дальнейшего развития бизнеса и снижения долговой нагрузки.

ТОП-5 акций на февраль от аналитиков «Цифра брокер»

- 03 февраля 2025, 09:59

- |

С начала года рубль существенно укрепился по отношению к корзине валют. Доходности ОФЗ на отрезке кривой до двух лет стабилизировались в пределах 18%, а индекс МосБиржи показал рост примерно на 3%. В этом контексте мы выделяем с позитивной стороны эмитентов с рублевой выручкой, невысокой долговой нагрузкой и прозрачными перспективами роста, ожидая дальнейшего восстановления на фондовом рынке. Следующие акции, по нашей оценке, могут показать опережающий индекс рост в феврале

Аренадата (DATA)

ArenaData — ведущий российский разработчик систем управления и обработки данных (СУБД), обеспечивающий предприятиям решения для хранения, анализа и управления большими массивами информации. Компания активно развивается, показывая рост выручки 35-40% в год, что значительно выше темпов рынка. Несмотря на быстрый рост, оценка бизнеса (EV/EBITDA = 14) остается ниже аналогов, что делает ее потенциально недооцененной. В условиях цифровой трансформации и роста потребности в управлении данными ArenaData может продолжать увеличивать свою долю на рынке. Наша рекомендация – «покупать», целевая цена 200 рублей, потенциальная доходность 25%.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал