Аналитика

EUR/USD: куда пойдет евро на новой неделе?

- 28 июня 2021, 11:25

- |

🕘 Время просмотра ~3 мин.

Детальный аналитический обзор по фондовому индексу S&P500, валютной паре EUR/USD, а также золоту смотрите далее на YouTube-канале.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). В секторе еврооблигаций наступил «сезон отпусков»

- 28 июня 2021, 10:25

- |

Обзор российского рынка

Настоящий «сезон отпусков» наступил на прошлой неделе в сегменте долларового долга развивающихся стран. Доходности вдоль российской суверенной кривой соответствуют локальным минимумам. Так, максимальная доходность на кривой инвалютных займов российского Минфина составляет 3,7%.

В корпоративном сегменте ощущалось определенное давление в самых дальних выпусках. Прошлая неделя оказалась ознаменована появлением нового евробонда с российским риском в швейцарских франках: «Газпром» разместил 6-летние бумаги под 1,54%.

Лето входит в свои права: по-видимому, в ближайшие недели активность в секторе еврооблигаций будет оставаться невысокой.

Recommendation list (российский риск)

Ниже приведены наиболее интересные, на наш взгляд, текущие идеи в российском сегменте еврооблигаций с точки зрения сочетания риска и доходности.

( Читать дальше )

Технический анализ акций РФ.

- 28 июня 2021, 08:10

- |

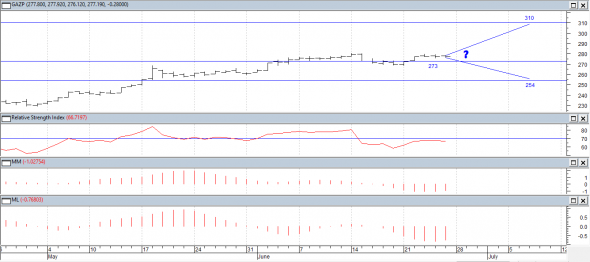

Акции Газпрома закрылись на уровне 277.

RSI и MACDы нейтральные.

Уровень сопротивления: 310.

Уровни поддержки: 273 и 254.

Сценарий снижения к уровню 258 не получил своего развития, вероятность роста равна вероятности падения.

Рекомендуется аккуратно торговать от лонга/удерживать длинные позиции.

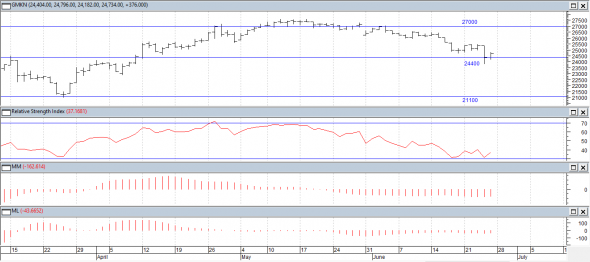

Акции ГМКН закрылись на уровне 24730.

RSI и MACDы нейтральные.

Уровни сопротивления: 27000 и 31000.

Уровни поддержки: 24400 и 21100.

Рекомендуется торговать от уровня 24400.

( Читать дальше )

Еженедельный анализ и прогноз финансовых рынков

- 27 июня 2021, 20:04

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

Депозит на бирже - «RENTIER»

- 27 июня 2021, 18:19

- |

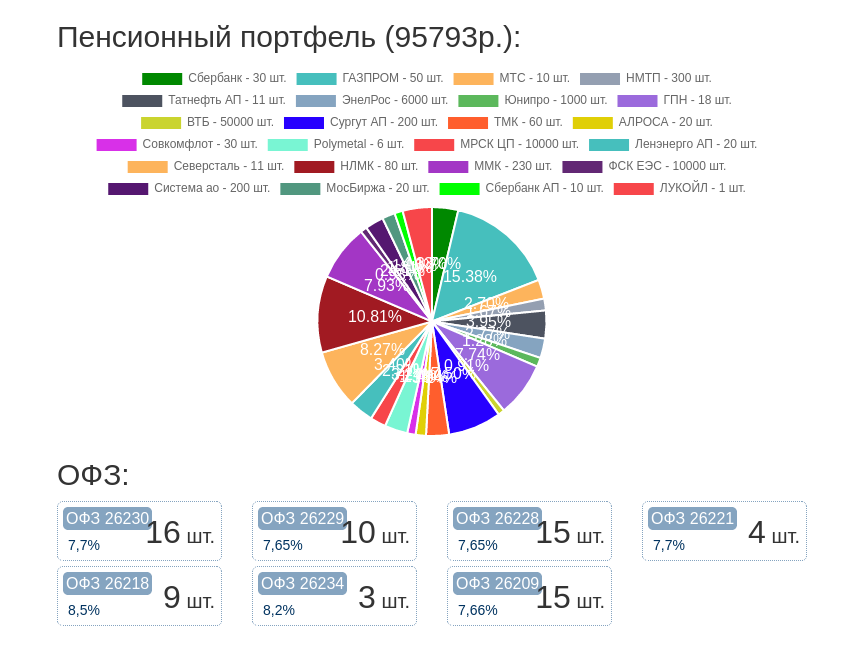

Кейс был такой, инвестор хочет получать по ~20 000 руб. в месяц, и чтобы доходность была хотя бы 7% годовых. Какая сумма для этого нужна и на какой срок такая инвестиция?

Решение: тут можно решить 2-мя способами. Первый — это репо с ЦК: размещение денег под залог ценных бумаг. Но, к сожалению, 7% годовых там не наскребешь. Сегодня там возможно получить чистыми 4-5%, и то приходится делать сделки каждый день, что не очень удобно.

В общем сошлись на втором способе: облигации с самым высоким рейтингом – ОФЗ (Облигации Федерального Займа РФ) со ставкой, куда ближе к требуемой инвестором.

Подобрали шесть выпусков ОФЗ(купоны платятся 2 раза в год) таким образом, чтобы каждый месяц ± выходило около 20 000 руб.

( Читать дальше )

Портфель

- 25 июня 2021, 03:39

- |

Аналитика: @SowaTrends

Робо-эдвайзер: @SowaSignals

Новости: @SowaNews

Волновой анализ по теории Элиота - Фунт

- 24 июня 2021, 18:22

- |

Добрый день дорогие читатели, и так сегодня по плану у нас последняя на текущую неделю разметка по волновому анализу и в центре нашего внимания великий британский фунт.

Как вы помните из вчерашнего поста, мы с вами вернулись к истокам, и расчертили график на старшем ценовом диапазоне для того что бы вновь перепроверить нашу восходящую теорию. На данный момент после сильного снижения мы видим с вами, что текущее движение можно разбить на графике таким образом, где последнее падение укладывается в структуру АБЦ с двойным зигзагом и волна Ц от второго АБЦ начинается с Зоны №1.

Что я хотел бы выделить в данной структуре, так это то, что волна Ц по своей структуре имеет не пропорциональную четверку, но это объясняется тем, что последнее падение было вызвано истерией на рынке. (на графике вторая волна и четвертая отмечены желтыми кружками и им соответствуют Зона №2 и №3)

Также для подтверждения всей истории мы можем учесть, что в волне Ц мы имеем расширенную тройку, которая в своем составе имеет удлинённую первую волну. (Данная волна отмечена как Зона №4)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал