SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Аэрофлот

Высокая цена на нефть стала ключевым отрицательным параметром для Аэрофлота - АТОН

- 23 октября 2018, 12:18

- |

Аэрофлот опубликовал сильные операционные результаты за сентябрь и 9M18

В сентябре 2018 пассажирский трафик группы вырос на 12.9% г/г, в том числе, на 15.2% г/г на внутренних рейсах и на 10.3% — на международных рейсах. Пассажирооборот увеличился на 11.4% (против 11.8% в августе). За 9M18 пассажирооборот вырос на 9.1%, в том числе, на 7.4% на международных направлениях и на 11.5% на внутренних направлениях. Пассажирский трафик вырос на 10.2% (+8.9% на международных направлениях и +11.2% на внутренних направлениях), в то время как коэффициент загрузки кресел увеличился на 0.10 пп до 83.8%.

В сентябре 2018 пассажирский трафик группы вырос на 12.9% г/г, в том числе, на 15.2% г/г на внутренних рейсах и на 10.3% — на международных рейсах. Пассажирооборот увеличился на 11.4% (против 11.8% в августе). За 9M18 пассажирооборот вырос на 9.1%, в том числе, на 7.4% на международных направлениях и на 11.5% на внутренних направлениях. Пассажирский трафик вырос на 10.2% (+8.9% на международных направлениях и +11.2% на внутренних направлениях), в то время как коэффициент загрузки кресел увеличился на 0.10 пп до 83.8%.

Объявленные операционные результаты являются хорошими и свидетельствуют, что у Аэрофлота есть все шансы достигнуть годового целевого показателя роста пассажирооборота на 10%. Коэффициент загрузки пассажирских кресел также остается высоким, что позитивно для рентабельности Аэрофлота. В то же время операционные результаты обычно не являются катализаторами для акций, а высокая цена на нефть является ключевым отрицательным параметром для Аэрофлота в настоящее время и основной причиной, почему акции отстают от рынка.АТОН

- комментировать

- Комментарии ( 0 )

Аэрофлот - за 9 месяцев перевозки пассажиров +10%, в сентябре - на 13%

- 22 октября 2018, 15:42

- |

Группа "Аэрофлот" за январь-сентябрь 2018 года увеличила перевозки пассажиров на 10,2% по сравнению с аналогичным периодом прошлого года, до 42,2 миллиона человек. За этот же период авиакомпания «Аэрофлот» перевезла 26,8 миллиона пассажиров, что на 8% больше, чем за аналогичный период прошлого года.

Пассажирооборот группы за указанный период увеличился на 9,1%, пассажирооборот компании — на 6,3%.

В сентябре группа перевезла 5,4 миллиона пассажиров, что на 12,9% превышает результат за сентябрь 2017 года. Количество перевезенных пассажиров авиакомпанией «Аэрофлот» составило 3,3 миллиона человек, увеличившись на 10,1% по сравнению с аналогичным периодом прошлого года.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={DFD8AB28-214C-4EA0-B477-F1420BE8255D}

"Сибирь" может приостановить полеты

- 22 октября 2018, 07:05

- |

Сейчас на юге Сибири уже 10 часов утра и алтайское издание amic предупреждает о возможной приостановке полетов авиакомпании «Сибирь».

Причина требование Минтранса о переносе серверов по продаже и бронированию билетов в РФ. По мнению ген директора «Сибири» Владимира Объедкова это пожет привести к остановки работы авиакомпании из за того, что «Сибирь» ( бренд S7 Airlines) входит в глобальный альянс One World, но если даже перенос серверов пройдет быстрее, чем до 2020г приведет к потери авиакомпанией 5 млрд рублей в год.

Ссылка на новость рынка www.amic.ru/news/425871/

На мой взгляд для москвичей и жителей запада России это не проблема, потому что из Москвы например в столицу Таиланда Бангкок летает госкомпания Аэрофлот летают и арабские и нац тайский перевозчик Thai Airways, я летаю только регулярными рейсами поэтому чартеры с турпакетами для меня ничего не значат я их не рассматриваю, а например из Новосибирска гос Аэрофлот не предлагает полеты в ЮВА, регулярные рейсы из Новосибирска, Иркутска и Владивостока в столицу ЮВА только у авиакомпании «Сибирь». Просто смешно если из Сибири или Дальнего Востока лететь в Таиланд через Москву, расстояние Новосибирск — Бангкок 4836км, а Москва — Бангкок 7065км время в полете 6:01 и 8:39 соответственно. Из Иркутска и Владивостока Бангкок еще ближе среднее 4300км время в полете 5ч20м.

Причина требование Минтранса о переносе серверов по продаже и бронированию билетов в РФ. По мнению ген директора «Сибири» Владимира Объедкова это пожет привести к остановки работы авиакомпании из за того, что «Сибирь» ( бренд S7 Airlines) входит в глобальный альянс One World, но если даже перенос серверов пройдет быстрее, чем до 2020г приведет к потери авиакомпанией 5 млрд рублей в год.

Ссылка на новость рынка www.amic.ru/news/425871/

На мой взгляд для москвичей и жителей запада России это не проблема, потому что из Москвы например в столицу Таиланда Бангкок летает госкомпания Аэрофлот летают и арабские и нац тайский перевозчик Thai Airways, я летаю только регулярными рейсами поэтому чартеры с турпакетами для меня ничего не значат я их не рассматриваю, а например из Новосибирска гос Аэрофлот не предлагает полеты в ЮВА, регулярные рейсы из Новосибирска, Иркутска и Владивостока в столицу ЮВА только у авиакомпании «Сибирь». Просто смешно если из Сибири или Дальнего Востока лететь в Таиланд через Москву, расстояние Новосибирск — Бангкок 4836км, а Москва — Бангкок 7065км время в полете 6:01 и 8:39 соответственно. Из Иркутска и Владивостока Бангкок еще ближе среднее 4300км время в полете 5ч20м.

Госбанки могут составить конкуренцию Аэрофлоту - Финам

- 19 октября 2018, 10:27

- |

Госбанки ВТБ и «Сбербанк» планируют создать региональную авиакомпанию, которая по планам будет перевозить до 10 млн чел в год.

ГК «ФИНАМ»

Мы считаем, что в случае реализации проекта капитализация «Аэрофлота» окажется под давлением, так как у компании более половины пассажиропотока (28 из 50 млн чел в 2017 году) приходится на внутренние перевозки и после запуска проекта некоторая доля рынка отойдет новому игроку.Малых Наталия

Мы полагаем, что для банков это будут прямые инвестиции, и со временем этот актив будет продан.

Для «Сбербанка» эта новость нейтральна, так как при объемах прибыли госбанка, которая по прогнозам превысит 800 млрд руб. в этом году, результаты авиаперевозчика не окажут существенного влияния на результаты банка

ГК «ФИНАМ»

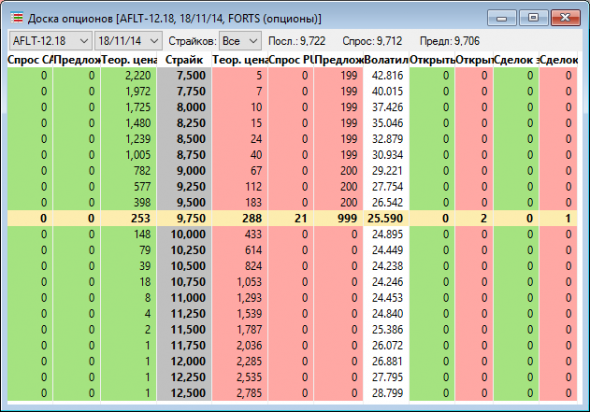

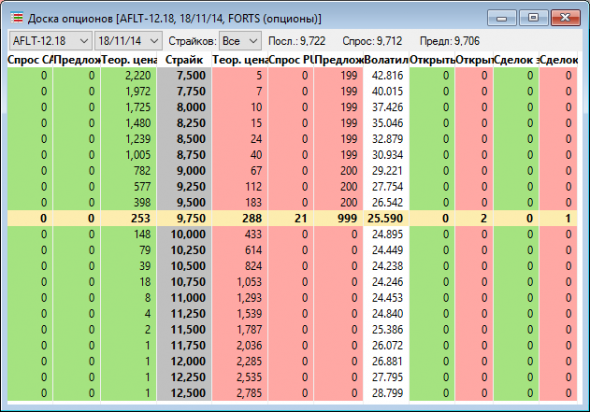

Летайте опционами аэрофлота

- 18 октября 2018, 17:11

- |

Московская биржа продолжает расширять линейку неликвидных опционов. На этот раз были добавлены опционы на аэрофлот. Уже в обозримом будущем трейдеры смогут открыть доску опционов любой акции, торгующейся на московской бирже, и посмотреть на теоретические цены, а также на заявки по неадекватным ценам, заботливо выставленные куклом. Ура, товарищи!

Аэрофлот летит в ад

- 18 октября 2018, 15:40

- |

Судя по котировкам Аэрофлот теперь вместо Харона перевозит через Стикс. Уж не поставили-ли там демона во главе. По всей вероятности всех держателей скоро туда отвезут.

Котировки Аэрофлота закрепились ниже психологической отметки 100 рублей - Фридом Финанс

- 18 октября 2018, 13:03

- |

Аналитик Ващенко Георгий считает, что котировки Аэрофлота могут быть под давлением до конца ноября:

Котировки «Аэрофлота» (-1,01%) закрепляются ниже психологической отметки 100 руб. Компании не помогла новость о возможном скором возобновлении полетов в Египет, поскольку чартеры – это не основной бизнес, а их объем на Египетском направлении оценивается в менее чем 1% от выручки. Негативным драйвером является рост топливных расходов, которые тяжело страховать. Раскрытие результатов по РСБУ за 9 мес. ожидается 31 октября, а по международным стандартам – в конце ноября, до этого момента котировки могут быть под давлением. Однако за год они уже упали вдвое, поэтому вероятнее всего, стоит ожидать спекулятивного отскока после выхода отчетности.

Если проект по созданию новой авиакомпании реализуется, это станет негативом для Аэрофлота - АТОН

- 18 октября 2018, 11:58

- |

Сбербанк и ВТБ могут создать новую федеральную авиакомпанию

Ведомости пишут, что правительство поручило Сбербанку и ВТБ разработать план создания новой федеральной авиакомпании для улучшения конкуренции в отрасли и расширения региональных перевозок внутри страны. Целевой пассажиропоток компании составит 6-10 млн человек, в результате чего она может войти в число 5 крупнейших российских авиаперевозчиков. Проект в настоящее время находится на стадии разработки и может быть запущен в 2019 или позднее.

Ведомости пишут, что правительство поручило Сбербанку и ВТБ разработать план создания новой федеральной авиакомпании для улучшения конкуренции в отрасли и расширения региональных перевозок внутри страны. Целевой пассажиропоток компании составит 6-10 млн человек, в результате чего она может войти в число 5 крупнейших российских авиаперевозчиков. Проект в настоящее время находится на стадии разработки и может быть запущен в 2019 или позднее.

Никаких подробностей о том, когда авиакомпания может быть запущена и будет ли запущена вообще нет. Целью проекта является развитие региональных перевозок, улучшающих связь между городами России, и сокращение трафика через московский хаб. Кроме того, новый перевозчик создаст дополнительный спрос на российские самолеты: SSJ и MC-21. Однако, если проект будет реализован, это будет негативным фактором для Аэрофлота, а также для других авиакомпаний, поскольку конкуренция будет оказывать давление на рентабельность сектора. Проект может быть также сложным для госбанков, поскольку для создания национального перевозчика с нуля потребуются существенные инвестиции. Сегодня акции Аэрофлота могут оказаться под давлением, а для акций банков новость в целом нейтральна.Атон

Больше не верю в Аэрофлот

- 17 октября 2018, 20:42

- |

Сегодня у меня прекрасный день! Я продал все акции Аэрофлота!

Брал в апреле по 157, сегодня продал по 100, убыток просто бешеный, но на душе как-то легко...

Я потерял много денег, но таковы реалии биржи. Зато вынес свои уроки, понял ошибки.

И знаете, на душе прямо хорошо стало.

Теперь освободившиеся средства пойдут в работу. Все будет хорошо!

Народ, есть кто сидит в аэрофлоте с уровней 160 и выше? Какие мысли?

Брал в апреле по 157, сегодня продал по 100, убыток просто бешеный, но на душе как-то легко...

Я потерял много денег, но таковы реалии биржи. Зато вынес свои уроки, понял ошибки.

И знаете, на душе прямо хорошо стало.

Теперь освободившиеся средства пойдут в работу. Все будет хорошо!

Народ, есть кто сидит в аэрофлоте с уровней 160 и выше? Какие мысли?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал