БАНКИ

В феврале 2025 г. портфель потреб. кредитов/автокредитов сократился, ипотеку хотят поддержать, корп. кредитный портфель под вопросом

- 31 марта 2025, 10:07

- |

Ⓜ️ По данным ЦБ, в феврале 2025 г. портфель кредитов физических лиц сократился на -100₽ млрд и составил 36,7₽ трлн (-0,3% м/м и 11,8% г/г, в январе -98₽ млрд). В феврале 2024 г. он увеличился на 319₽ млрд. Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительское кредитование снижается от месяца к месяцу, автокредитный портфель сокращается 2 месяц подряд, ипотека стала более адресной, но там появились меры поддержки. В корпоративном кредитовании закончилось сокращение, но из-за бюджетных расходов неясна справедливая динамика кредитования, поэтому стоит дождаться данных за март. Перейдём же к данным:

🏠 Темпы роста ипотечного портфеля в феврале увеличились на 0,2% (в январе -0,2%), кредитов было выдано на 227₽ млрд (127₽ млрд в январе), в феврале 2024 г. выдали 333₽ млрд, разница ощутимая. Выдача ипотеки с господдержкой составила 198₽ млрд (106₽ млрд в январе), почти вся выдача приходится на семейную ипотеку — 174₽ млрд (в январе 90₽ млрд).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Банки остаются ключевым источником фондирования МФО, несмотря на рост облигационных заимствований – Ъ

- 31 марта 2025, 09:05

- |

По итогам 2024 года российские банки сохранили статус главного кредитора микрофинансовых организаций (МФО). Несмотря на снижение доли банковских кредитов в общем объеме заемных средств МФО (с 52% до 44%), в сегменте публичных МФО банковское финансирование выросло до 53,8%.

Общий портфель займов микрофинансового сектора увеличился более чем на 40%, достигнув 624 млрд руб., однако прибыль отрасли сократилась на 7%, до 36 млрд руб. Рост фондирования происходил за счет банков, капитала компаний и привлечения займов от юрлиц. В конце года МФО увеличили объем облигаций в обращении на 11%, до 26,1 млрд руб., при этом более половины выпусков имели плавающую ставку.

Эксперты отмечают, что МФО стремятся не фиксировать высокие ставки на долгий срок, заменяя облигационные займы краткосрочными банковскими кредитами. Банки, в свою очередь, видят в кредитовании МФО перспективный источник дохода. На рынок зашли более пяти крупных банков, включая два системно значимых.

Среди причин увеличения интереса банков к МФО — высокий уровень обслуживания долгов, рост сектора и наличие собственных микрофинансовых подразделений у банков. Также финансирование МФО приносит банкам не только процентный, но и комиссионный доход через эквайринг и сопутствующие услуги.

( Читать дальше )

Крупные российские банки начали предлагать состоятельным клиентам услуги, связанные с криптовалютами, включая трансграничные переводы, депозиты в USDT и инвестиции в криптофонды – Ъ

- 31 марта 2025, 09:01

- |

Крупные российские банки начали предлагать состоятельным клиентам услуги, связанные с криптовалютами, включая трансграничные переводы, депозиты в USDT и инвестиции в криптофонды. Несмотря на запрет рекламы цифровых активов в РФ и отсутствие четкого регулирования, эксперты отмечают, что подобные операции возможны через офшорные посредников.

По данным источников, соответствующие предложения делали клиенты Альфа-банка, Т-Банка и Сбербанка. Однако официальные представители банков отрицают предоставление таких услуг, ссылаясь на отсутствие законодательной базы. В то же время презентации и консультации в рамках «ознакомительных инструкций» продолжают циркулировать среди клиентов.

Юристы отмечают, что банки могут предлагать операции через иностранные структуры. Так, платформой для криптоактивов могло стать приложение WeWallet, зарегистрированное в офшорной юрисдикции. В Белоруссии уже действует регулируемый криптоброкер, через которого клиенты из РФ могут легально приобретать цифровые активы.

( Читать дальше )

Впервые с июля 2024 года объем средств на накопительных счетах в российских банках показал рост, увеличившись в феврале на ₽312 млрд, до ₽17,5 трлн – Ъ

- 31 марта 2025, 08:05

- |

Впервые с июля 2024 года объем средств на накопительных счетах в российских банках показал рост, увеличившись в феврале на 312 млрд рублей, до 17,5 трлн рублей. Это изменение произошло после полугодового снижения и резкого декабрьского всплеска (на 1,9 трлн рублей).

Одновременно граждане стали меньше размещать деньги на срочных депозитах. Если во втором полугодии 2024 года объем вкладов ежемесячно увеличивался более чем на 1 трлн рублей, то в январе 2025 года он вырос лишь на 600 млрд рублей, а в феврале — на 800 млрд рублей. Совокупный объем вкладов на 1 марта достиг 40,8 трлн рублей.

Причина смещения интереса к накопительным счетам — снижение ставок по депозитам. Средняя максимальная ставка топ-10 банков упала с 22,28% в декабре до 20,38% в марте. В то же время доходность накопительных счетов снижалась медленнее, что сделало их более привлекательными.

Банкам также выгоднее привлекать средства именно на накопительные счета, поскольку ставки по ним не фиксированы и могут меняться динамично. Однако эксперты уверены, что в долгосрочной перспективе депозиты останутся основным инструментом сбережений.

( Читать дальше )

ТОП Накопительных счетов на ежедневный остаток с 30.03.2025

- 30 марта 2025, 18:08

- |

Ссылка на таблицы лучших банковских вкладов

Анализ трендов акций. Выводы

- 30 марта 2025, 13:34

- |

Анализирую фундаментал и тренды 77 компаний RU

В этой статье анализ трендов.

Выделил зелёным фоном акции, которые росли более 20% в 2024г. (включая дивиденды).

В списке оставил также компании, которые в 2025г (т.е. с 30 12 2024г.)

обогнали индекс полной доходности Мосбиржи более чем на 30%

(т.е. выросли более 7% с 30 12 2024г.)

Красным выделил компании,

фундаментал которых считаю высокорисковым

(долг выше 2 EBITDA, или стабильно показывают убытки, или стабильно отрицательный денежный поток).

( Читать дальше )

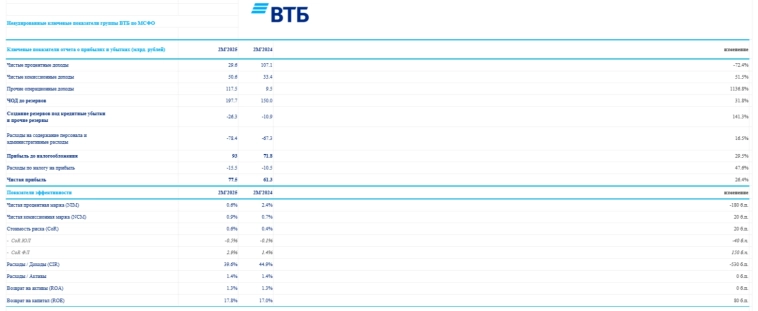

ВТБ отчитался за январь-февраль 2025 г. — чистая процентная маржа упала до 0,6%, но уменьшение налога и курсовые разницы помогли прибыли

- 30 марта 2025, 11:06

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за январь-февраль 2025 г. В данный период банк смог заработать увесистую сумму на прочих опер. доходах, попутно заплатив налог на прибыль по меньшей ставке, конечно, данные стать помогли увеличить чистую прибыль по отношению к 2024 г., но если рассматривать розничное кредитование и % доходы, то там не всё так гладко, поэтому прогноз по заработку на 2025 г. значительно снижен:

✔️ ЧПД: 29,6₽ млрд (-72,4% г/г)

✔️ ЧКД: 50,6₽ млрд (+51,5% г/г)

✔️ ЧП: 77,5₽ млрд (+26,4% г/г)

💬 Показатель чистой % маржи упал за 2 месяца на 180 б.п. до 0,6%, банку обошлось в копеечку привлечение денег клиентов (можно, конечно, учитывать праздничные и короткий февраль, но год назад она была 2,4%).

💬 Комиссионные доходы продемонстрировали внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей (учитывайте санкции на ГПБ).

( Читать дальше )

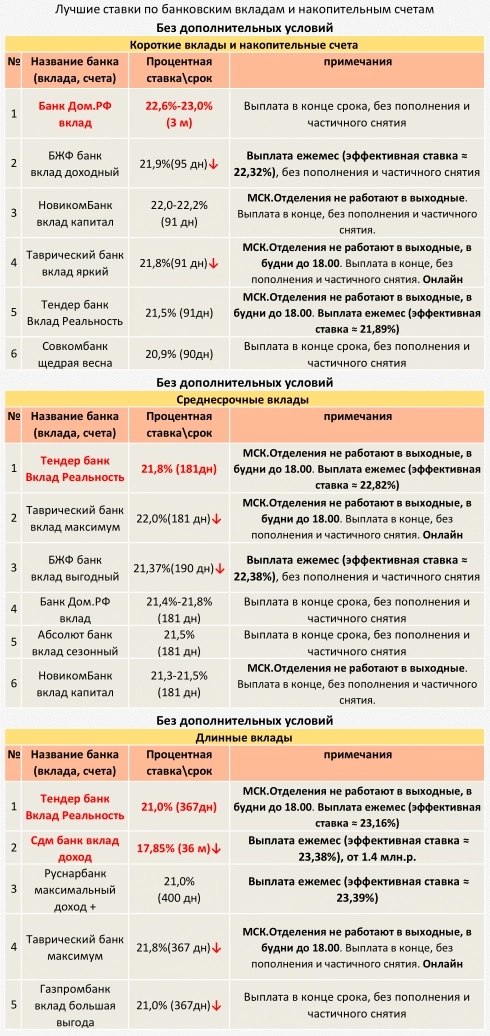

ТОП Вкладов с 30.03.2025 (Без дополнительных условий)

- 30 марта 2025, 08:43

- |

Ссылка на таблицы лучших банковских вкладов

С 1 апреля возобновляется ограничение ПСК по потребительским кредитам и займам

- 30 марта 2025, 00:54

- |

Ограничение ПСК поможет контролировать рост ставок по кредитам, что обеспечит защиту интересов людей.

В четвертом квартале 2024 года Банк России принял решение временно отменить ограничение ПСК, чтобы финансовые организации могли адаптироваться к ужесточившимся денежно-кредитным условиям. За время действия послабления участники рынка успели скорректировать стоимость своих кредитных продуктов. Теперь, когда рыночные условия в целом стабилизировались и стоимость фондирования начала снижаться, финансовые организации могут соблюдать ограничение ПСК в обычном режиме.

t.me/centralbank_russia/2486

Обзор кешбэков в банках на апрель: у кого лучшие скидки на супермаркеты, кафе и АЗС?

- 29 марта 2025, 15:33

- |

Пользуюсь множеством карт разных банков и расплачиваюсь теми, которые дают максимальные кешбэки и скидки. Вместо 4-5 категорий у меня на выбор несколько десятков. Иногда удается сэкономить десятки тысяч рублей в месяц.

Сэкономленные средства отправляю в портфель в рамках эксперимента «Капитал с кэшбэков и скидок», где они они зарабатывают новые деньги. Таким образом уже скопил уже около 400 000 руб.

Раз в месяц делаю обзор кэшбэков. Давайте посмотрим, что предлагают банки.

Категории — смотрите на скриншотах.

У меня хорошие условия по акциям «Приведи друга» для получения банковских карт. Если вам интересно, можете оформить по моим ссылочкам. Мне и вам будет бонус 😉.

Из-за высоких ставок в нынешней ситуации по-прежнему выгоднее пользоваться кредитками с длинным беспроцентным периодом, чем большей частью кешбэков. Кредитки с грейсом 4 месяца позволяют заработать 6-7%.

Т-Банк

• Можно выбрать 4 категории из 7 (с подпиской Premium или Pro — из 8).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал