БПИФ

Не все то золото, что написано (БПИФ, часть 2)

- 22 мая 2024, 14:39

- |

В предыдущем посте рассмотрены правовые гарантии для пайщиков золотых БПИФ.

Напомним, что на российском фондовом рынке доступны 5 золотых БПИФ: «Золото. Биржевой» (ex-ВТБ, тикер GOLD), «Тинькофф Золото» (тикер TGLD), «Альфа-Капитал Золото» (тикер AKGD), «Райффайзен — Золото» (тикер RCGL), «Первая — Фонд Доступное золото» (ex-Сбербанк, тикер SBGD).

Кажется, что все красиво и удобно, но, как говорится, всегда есть нюанс, а может и не один, который может перечеркнуть все преимущества.

Основным документом, регламентирующим деятельность любых БПИФ, являются правила доверительного управления паевым инвестиционным фондом. Правила утверждаются управляющей компанией, регистрируются Банком России и принимаются учредителем доверительного управления только путем присоединения к правилам в целом посредством приобретения инвестиционных паев, выдаваемых управляющей компанией. Последующие изменения в правила вносятся управляющей компанией и в случае изменения существенных вопросов регистрируются в Банке России.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 12 )

Фонды денежного рынка

- 19 мая 2024, 10:51

- |

🔹Что такое БПИФ ?

БПИФ — это биржевой инвестиционный фонд, зарегистрированный на территории РФ. Чаще всего такие фонды состоят из набора акций и облигаций различных компаний. Покупая акции такого фонда, вы становитесь совладельцем всех ценных бумаг, которые в него входят. Важной особенностью инвестирования в ETF является уплата комиссии за управление имуществом фонда — в среднем, в зависимости от фонда, она может составлять от 0,1 до 2%.

🔹Когда интересен БПИФ ?

Периодически при работе на рынке возникает необходимость припарковать куда-то деньги на короткий период. Например, в отпуске не хочется торговать😁 Или рынок падает и хочется дождаться более сладких цен.

📌 Сразу отмечу, облигации для этого не подходят, т.к. их цена подвержена более сильным колебаниям, чем у БПИФ (в облигациях нет маркет-мейкера), поэтому на коротких интервалах в облигациях можно и в минус уйти.

📌 Вывести деньги с брокерского счета для открытия банковского вклада не всегда возможно. Например, с ИИС первые 3 года деньги не вывести без потери ранее полученных от государства сумм.

( Читать дальше )

Фонд Долгосрочные гособлигации

- 17 апреля 2024, 07:26

- |

5 апреля 2024 года стартовали торги новым фондом от СберИнвестиции Долгосрочные гособлигации. Исходя из названия уже можно было предположить, что в портфеле БПИФа представлены ликвидные бумаги федерального займа с дюрацией от семи лет, которые входят в индекс Московской биржи государственных облигаций (фонд следит за RUGBITR7Y+).

По версии создателей фонда в него включены активы с привлекательным соотношением доходности и риска, так как доходности долгосрочных облигаций федерального займа именно сейчас находятся на повышенных уровнях, что позволяет зафиксировать сравнительно высокую доходность на длительный срок.

Тикер фонда - SBLB, один пай сейчас торгуется по цене немногим ниже 10 рублей.

По фонду предусмотрены три сценария среднегодовой доходности:

🥇Позитивный с доходностью +22% — наступит в случае развития фондового рынка лучше, а стоимость активов, входящих в фонд, растет быстрее, чем ожидалось.

🥈Нейтральный (наиболее вероятный сценарий) с доходностью +12%.

( Читать дальше )

Не все то золото, что написано (БПИФ, часть 1)

- 03 апреля 2024, 12:16

- |

Доступной альтернативой вложениям в физическое золото являются паевые инвестиционные фонды (ПИФ), в частности биржевые ПИФы (БПИФ): отсутствие необходимости хранения и управления физическим золотом в виде слитков и монет, удобная покупка/продажа, налоговые льготы при долгосрочном владении и т.п.

На российском фондовом рынке доступны 5 БПИФ: «Золото. Биржевой» (ex-ВТБ, тикер GOLD), «Тинькофф Золото» (тикер TGLD), «Альфа-Капитал Золото» (тикер AKGD), «Райффайзен — Золото» (тикер RCGL), «Первая — Фонд Доступное золото» (ex-Сбербанк, тикер SBGD).

В золотых БПИФ, как правило, декларируется наличие физического золота (золотые слитки и иные золотые активы), которое хранится в специальном месте и управляется управляющей компанией.

При этом по сравнению с другими активами, связанными с драгметаллами, в золотых БПИФ предусмотрен достаточно низкий порог входа.

Минимальная стоимость пая начинается примерно от 1,7 рублей (БПИФ GOLD) и до 2000 (БПИФ RCGL). С низким порогом входа в БПИФ могут конкурировать только обезличенные металлические счета, где есть возможность приобретения золото в массе от 0,1 г (по текущим ценам золота около 650 рублей). Физическое золото приобрести на такие суммы проблематично, если только лом.

( Читать дальше )

Опять LQDT - так ли он ликвиден?

- 10 марта 2024, 22:45

- |

Легко войти — легко выйти, пишут они.

Но если почитать ключевые документы,

(которых не найти на самом сайте ВИМ инвестиций, а только на третьих сайтах почему-то они есть)

например

«ПРАВИЛА ДОВЕРИТЕЛЬНОГО УПРАВЛЕНИЯ

Биржевым паевым инвестиционным фондом

рыночных финансовых инструментов

«Ликвидность»» от 13.11.2023

то можно найти, например, следущее:

---

46. Величина максимального отклонения цены покупки (продажи) инвестиционных паев, публично

объявляемой маркет-мейкером на организованных торгах, проводимых биржей, составляет 1,0

(Один) процент от расчетной цены одного инвестиционного пая.

47. Обязанность маркет-мейкера за торговый день на ПАО «Московская Биржа ММВБ-РТС» считается

исполненной в случае:

если обязанность маркет-мейкера исполнялась не менее 394 минут в течение одного торгового дня на

ПАО «Московская Биржа ММВБ-РТС»

( Читать дальше )

Пусть ваши деньги работают, пока вы отдыхаете

- 06 марта 2024, 14:03

- |

Денежный рынок стал одной из главных инвестиционных идей года — это крупнейший на Московской бирже рынок по объему торгов. На нем одни компании размещают свободные деньги, а другие занимают их под процент.

Частные инвесторы тоже могут получать доходность от роста денежного рынка — она будет близкой к ключевой ставке Банка России. Для этого достаточно купить ценные бумаги биржевых фондов (БПИФов). При этом можно в любой момент выйти, не потеряв доходность.

В карточках и на сайте рассказываем подробности, показываем графики и перечисляем существующие БПИФы.

( Читать дальше )

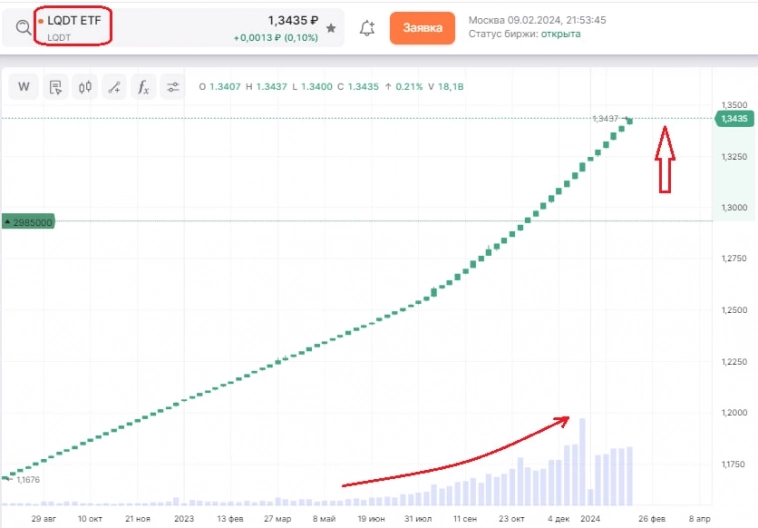

Как должен выглядеть растущий⬆️ тренд

- 10 февраля 2024, 22:07

- |

Как должен выглядеть растущий⬆️ тренд ?

Мне вот такой нравится😊 Тут и цена растет, и объемы растут👍

Рост цены на растущих объемах! Что еще нужно инвестору для счастья ?)

Это фонд ликвидности денежного рынка от ВТБ, тикер LQDT.

К слову, доходность на интервале декабрь — январь даёт 15.3% в пересчете на год.

С учетом комиссий выходит примерно 14.5% прибыли за год. Растёт медленно, но верно☝️

P.S. Для консервативных инвесторов🎩.

Подписывайтесь на мой телеграм канал: https://t.me/+cVjMyxdUl8EzODBi

Разбираем фонд "Дивидендные акции" TDIV от Тинькофф. Состав, комиссии, нюансы

- 26 января 2024, 22:52

- |

А чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

🥟Иногда складывается ощущение, что проект-менеджеры УК Тинькофф Капитал стряпают свои фонды, как пирожки — налохматили какой-то непонятный притянутый за уши индекс, шварк, брямс на сковородку — и готово! Кушайте, господа инвесторы, не обляпайтесь. А главное — не забудьте оставить на чай управляющему в виде комиссии.

И каждый раз при взгляде на новый продукт остается ощущение какой-то… Непропечённости, что ли, если продолжать пирожковую аналогию. Вот и приходится брать этот полуфабрикат и внимательно, под разными углами, его прожаривать. Чтобы понять — съедобно ли очередное упакованное в красивую обёртку творение жёлтого банка или лучше сразу избавиться от мысли его закинуть в себя добавить в портфель.

( Читать дальше )

Фонды денежного рынка в рублях на Мосбирже: куда вложить деньги

- 11 января 2024, 19:54

- |

📈В условиях роста процентных ставок идеально парковать деньги в ликвидных инструментах, которые дают доходность в районе ставки ЦБ. Самые консервативные инвесторы несут деньги на вклады под 16, менее консервативные — активно покупают облигации с плавающим купоном, но есть еще один подходящий инструмент — фонды денежного рынка.

В моем телеграм-канале каждый день выходят свежие обзоры на инвестиционные инструменты, авторская аналитика и инвест-юмор.

Краткий ликбез о фондах денежного рынка

💸Денежный рынок — рынок краткосрочных займов. Основные игроки на нем — крупные банки и другие финансовые организации, которые занимают друг другу деньги на срок от 1 дня (т.н. «овернайт») до нескольких месяцев.

🔁Фонды вкладывают деньги пайщиков в сделки т.н. «обратного РЕПО». РЕПО — это продажа ценных бумаг, обычно гособлигаций, с обязательством выкупа через определенный срок (от 1 дня до трех месяцев). Обратное РЕПО означает, что фонд является временным покупателем гособлигаций, то есть дает деньги пайщиков в долг.

( Читать дальше )

Инвестиции в биржевые фонды денежного рынка превысили 200 млрд руб, продемонстрировав за 2023 год 15-кратный рост — Мосбиржа

- 10 января 2024, 13:00

- |

Стоимость чистых активов биржевых паевых инвестиционных фондов (БПИФ) денежного рынка, обращающихся на фондовом рынке Московской биржи, превысила 200 млрд рублей, продемонстрировав за 2023 год 15-кратный рост.

На конец декабря прошедшего года более 359 тыс. инвесторов держали в своих портфелях биржевые фонды денежного рынка, что в три раза больше, чем на начало 2023 года.

Среднедневной объем торгов фондами денежного рынка вырос в четыре раза по сравнению с 2022 годом и составил 460 млн рублей. Общий объем операций с фондами денежного рынка в прошедшем году превысил 570 млрд рублей.

Средний размер вложений в фонды денежного рынка одного частного инвестора на текущий момент превышает 600 тыс. рублей.

Подробнее на Московской бирже: www.moex.com/n66695

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал