Банки

Новое на Бирже: Рынок Кредитов

- 19 марта 2021, 18:03

- |

С коллегами по Комитету обсудили какие есть интересы со стороны банков и со стороны корпоратов.

Для начала немного о Проекте Рынка Кредитов с т.з. Биржи:

1 Этап: Банк предоставляет деньги участнику рынка кредитов

2 Этап: Участник рынка кредитов возвращает деньги и проценты Банку

Клиринг и расчеты проходят в НКЦ.

Участники:

- Банки (размещают и привлекают)

- Брокеры (привлекают)

- Корпорации (привлекают)

Сроки: 1 — 1095 дней

Валюты: RUB, USD, EUR

Стандартные расчетные коды фондового рынка и рынка депозитов (не требуется открывать новые счета)

Торги с 9:30 до 19:00

Участникам фондового рынка и рынка депозитов доступна упрощенная схема подключения на рынок кредитов.

Заключение сделки:

- Исполнение выдачи кредита с кодами расчетов S0, S1 и S2 и возврата кредита осуществляется через подачу отчетов на исполнение.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Разворот фортуны? Банковский индекс тестирует прорыв 14-летнего уровня

- 18 марта 2021, 17:55

- |

Это очевидно потому, насколько сильно акции банков отставали от фондового рынка после минимума финансового кризиса в 2009 году. Но не все потеряно. На самом деле, ситуация в финансовом секторе и с акциями банков может улучшаться. И вот почему.

Банковский индекс (BKX) тестирует свои докризисные максимумы. Не самое большое достижение, учитывая, что S&P 500 сделал 2,5 X, когда он торговался на максимуме 2007 года.

Такой банковский прорыв может стать большой проблемой для рыночных быков. Как показывает практика, всегда хорошо занимать лидирующую позицию в финансовом секторе. Графики показывают десятилетнюю слабость банковского сектора. Но вместе с тем, заметно тестирование прорыва 12-летнего уровня.

Настала пора выходить банкам на сцену? Только если быки этой весной увидят долгожданный прорыв. Держим руку на пульсе.

Кому ФРС

- 17 марта 2021, 19:50

- |

👉🏻Много вопросов и сомнений появилось на тему:

Продлит ли ФРС послабления по SLR? Так как это может повлиять на доходность казначейских облигаций, а сильный рост доходности казначейских облигаций США в последнее время пугает Фондовый рынок США.

💁🏼♂️SLR — коэффициент дополнительного кредитного плеча. Для того чтобы не ломать вам голу, то SLR – это мера, при которой банк должен поддерживать определённый уровень капитала по отношению к своим активам.

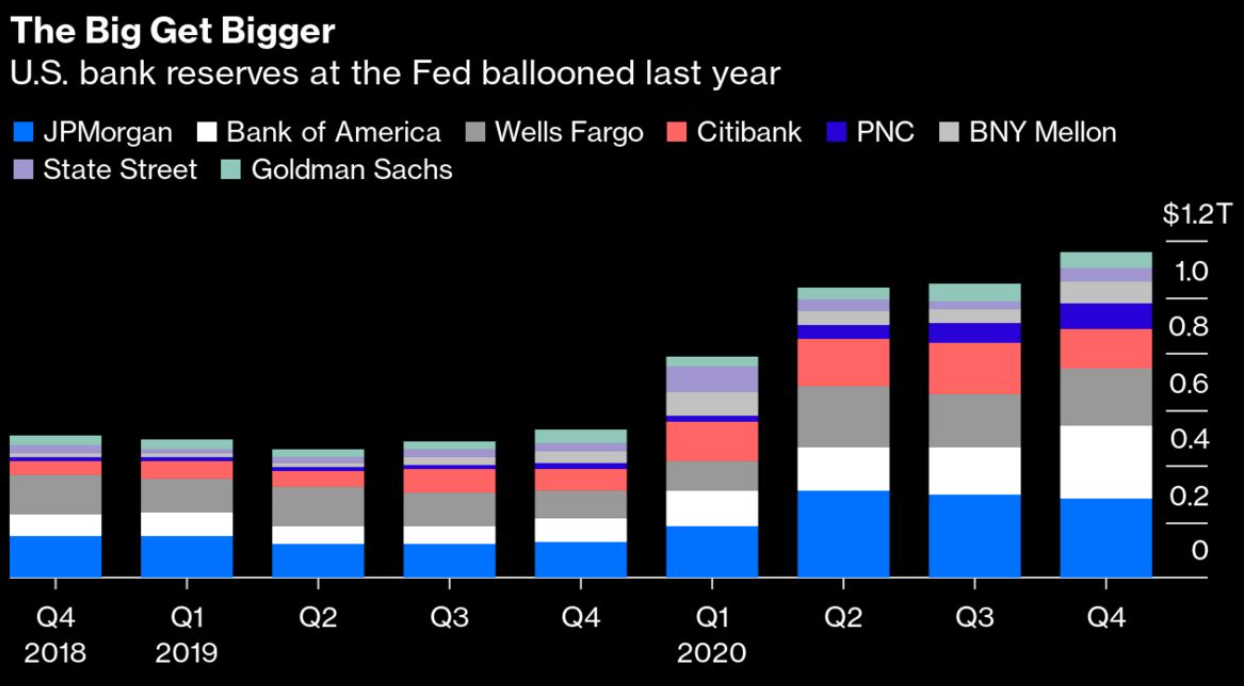

В момент кризиса в 2020 году ФРС объявила о регуляторных послаблениях для банков, то есть банкам разрешили не учитывать казначейские облигации США и депозиты в ФРС в учёте SLR до 31 марта 2021 года.

☝🏻Теперь выходит такая ситуация:

Если ФРС не продлит послабления SLR, то доходность по казначейским облигациям США может резко подскочить, а она и так за последнее время сильно выросла.

Доходность может подскочить из-за того, что банки начнут уравнивать активы для того, чтобы соответствовать показателю SLR, тем самым сливая казначейские облигации дальше. Более того, банки могут снизить выдачу ссуд, тем самым снизив скорость восстановления экономики.

( Читать дальше )

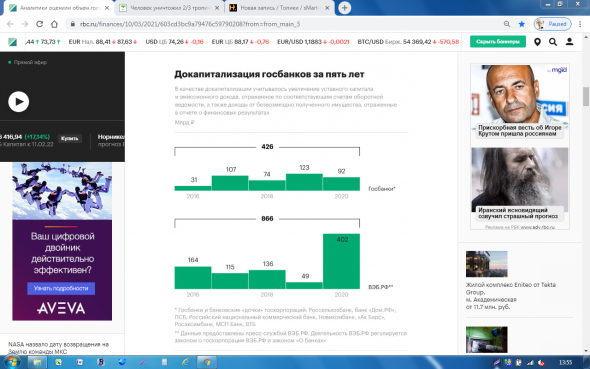

за 5 лет на докапитализацию российских банков было потрачено 3,4 трлн. рублей...

- 10 марта 2021, 11:17

- |

Банк Санкт-Петербург. Как дела?... уже скоро

- 10 марта 2021, 01:47

- |

кароче! кому надо уже, похоже, вышел или показал зубы и дешево выходить не собирается.

… а мы, простые смертные, видим, что минимальная оценка текущего состояния банка — это 112 рублей/ак

поэтому, господа мажоры, извольте нас туда и отвезти. желательно в этом году (см. схему ниже)

если вы вдруг решите выплатить какие-то мегадивиденды (хотя у вас капитала на это не хватит) или купить акции какого-нибудь крупного банка (хотя на это у вас не хватит «компетенций»), то мы подумаем, стоит ли ехать до этой цели....

но пока вы не натворили каких-то глупостей, непонятных минорам, просьба срочно нас везти наверх.

там мы избавимся от бумажек. вы их купите и погасите

win-win :-)

<a href=«funkyimg.com/view/3brmP» target="_blank"><img src=«funkyimg.com/i/3brmP.png» alt=«Free Image Hosting at FunkyIMG.com» border=«0»></a>

Руководство для туристов-экстремалов: как попасть на больничную койку в ковидарий

- 09 марта 2021, 15:50

- |

Это руководство для тех, кто захотел провести свой отпуск на больничой койке, прочувствовав на себе все инновации современной медицины и особенности лечения COVID-19 во время пандемии.

Отмечу, оно не является единственно верным и исчерпывающим.

Кроме этого, перед его использованием убедитесь, что в профильном стационаре Вашего региона имеется для Вас место и готовы с радостью принять путешественника — не хочется перегружать врачей. По возможности — переехать в регион, где места есть в наличии и доктора позитивнее. Учтите — выполение данных шагов, может быть опасно для Вашей жизни, как и другие экстремальные виды спорта.

1. Устройтесь на работу в «черную», не платите налоги, не болейте, так как тогда не заплатят.

2. Возьмите крупный кредит и купите шикарную тачку, а можно и ипотеку. Еще как вариант — взять кредит на первый взнос по ипотеке.

( Читать дальше )

МТС - банк, которому на вас наплевать

- 09 марта 2021, 15:23

- |

Я стал «клиентом» МТС-банка поневоле — в нём отец открыл вклад. Но когда я увидел этот депозит среди договоров — обрадовался. У нас в регионе МТС практически основной оператор, значит и отделения банка есть, а может и офисы выполняют какие-то функции отделений — почему бы и нет? Ну, хотя бы корреспонденцию принимают и передают в банк. Но я ошибался) В районном центре отделений банка не оказалось, есть они только в Краснодаре. Ну норм, всё лучше чем только в Москве. До Краснодара около 150 км езды, поэтому хотел визиты свести к минимуму. Свидетельство о праве на наследство на руках есть, но его зачастую передают на проверку и проверяют от нескольких часов до нескольких дней. Поскольку операция не такая уж частая — бывает, что сами клерки в банке косячат, так в Открытие пришлось ездить четыре раза.

Чтобы подготовиться заранее, я решил позвонить и выяснить режим работы, а также заказать сумму на нужный день. Звоню на 88002500520, там голосовое меню. Есть пункты про карту, про кредиты, про депозиты ни слова. И что самое главное — вообще нет пункта соединить с оператором. Перезвонил дважды, попробовал потыкать разные пункты меню — ноль реакции, везде автоответчик. МТС в своём репертуаре — они умеют так настроить голосовое меню, чтобы до оператора было не добраться. Спасибо уже на том, что нет интеллектуального робота, который бы пытался решить проблему.

( Читать дальше )

Банки попросили доступ к базам МВД с данными о водительских правах

- 09 марта 2021, 14:30

- |

Законопроект о расширении перечня документов для упрощенной идентификации банковских клиентов за счет водительских прав внесен в Госдуму в феврале 2021 года. Для проверки подлинности водительского удостоверения предлагается дать организациям, которые имеют право проводить упрощенную идентификацию, безвозмездный доступ к информационным системам МВД, где содержатся данные об этих документах. Об этом говорится в заключении Национального совета финансового рынка (НСФР) на соответствующую законодательную инициативу (есть у «Известий»).

( Читать дальше )

Банки. Оценка по капиталу. Красивый самообман

- 04 марта 2021, 21:13

- |

smart-lab.ru/blog/681322.php#comment12299202

да. поддреживаю!

Оценка Тинькоффа плавно подтягивается под размер кредитного портфеля, т.е под активы.

В этом плане он действительно ближе к айти (финтех).

капитал там служит для бизнеса и регуляторных целей, само собой, а излишки капитала для… выплаты Олегу хороших дивидендов.

Это к вопросу, зачем банку излишний запас капитала гораздо выше нормативного

Сбер — особый фрукт. почти 90% его капитала — это нераспределенная прибыль. Он ниже её и не торгуется. А если торгуется, то надо сразу покупать и не думать.

Потому что нераспределенка — это гранитная основа оценки банка.

Конечно, если акционеры к примеру вдруг решат распределить её большую часть среди себя любимых… Но это такая необчная мера… И к тому же требует решения ОСА… И должны быть действительно веские причины. Для сбера это должны быть причиный весьма… глобального плана.

У втб нерасрпеделенка ужасная. Такое ощещение, что это банк-start-up. всего лишь 20% от капитала.

Народ долго думал и ржал, почему же я с 2018года писал, что втб идёт на 2.7 копеек...

Мне всего лишь надо было правильно оценить размер нераспределенки, при которой она встретится с котировками. Но это отдельная тема.

… лан, не примите это за грааль

ибо на любой грааль найдется найдется подделка

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал