Банки

Как заработать на банк

- 03 марта 2017, 12:54

- |

Как я писал в предыдущем сообщении, жизнь это тоже набор трендов, которые постоянно меняются.

Расскажу о том, как заработал деньги на банк первый покупатель банка, созданного при моем участии.

В начале 90-х весь бизнес крутился вокруг купи-продай. В нашем объединении была и производственная часть, но основные деньги шли от торговых операций. Торговля в больших объемах требует оборотки, поэтому для сделок брались кредиты под огромные проценты.

Инфляция была запредельной, но норма прибыли в сочетании с инфляцией перекрывала все затраты. Поэтому до поры до времени все шло хорошо.

И вдруг в начале 1994 года курс доллара перестал расти с бешеной скоростью и стал практически фиксированным. При этом ставки по кредитам достигали 500-700% годовых, соответственно ставки по рублевым депозитам доходили до 500% годовых, причем с капитализацией процентов.

И торговцы взвыли, потому что убытки начали нарастать снежным комом. А одна маленькая фирма по продаже калькуляторов в начале 1994 года начала вкладывать свободные средства на рублевые банковские депозиты. Налог на доходы от банковских вкладов был нулевым, т.е. это был чистый доход, который можно было инвестировать куда угодно. В результате к концу года эта фирма купила банк среднего размера у тех бизнесменов, которые до той поры считали себя большими. :)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 10 )

Дела давно минувших дней...

- 03 марта 2017, 12:10

- |

В 1991 году, сидя за рюмкой чая с одним деловых партнеров, председателем правления первого коммерческого банка в Беларуси, я поддался на провокацию — мы решили создать свой банк.

Сказано-сделано. Привлекли еще трех партнеров и на равных паях по 20% создали. Тогда это делалось быстро и просто. Решение было принято в сентябре, в декабре провели учредительное собрание акционеров, в марте 1992 года получили лицензию и банк начал работу.

Определенные удобства в бизнесе это давало. У деловых партнеров округлялись глаза, когда при них я звонил в банк с просьбой оперативно оформить кредит и проплатить поставки под обещание, что к вечеру заеду с копией договоров и подпишу кредитное соглашение.

Но время шло, жизнь усложнялась. Почти все первоначальные учредители продали свои паи, получив неплохую учредительскую прибыль. Капитал оставшихся размылся. Банк много раз менял хозяев, переходя из рук в руки, но жив и здоров до сих пор. На 15-летний юбилей меня еще приглашали, а сейчас людей, которые лично знали и помнят учредителей, в банке уже не осталось.

( Читать дальше )

Татарское побоище

- 03 марта 2017, 11:38

- |

Корпоративные методики управления риском в частном трейдинге

- 02 марта 2017, 13:47

- |

Де-факто индивидуальный трейдинг зачастую становится синонимом потерь и непрофессионализма. К сожалению, реальность такова, что у институциональных структур различной степени сложности или даже у сплоченных команд — шансов добиться успеха на этом поприще значительно больше, чем у индивидуально взятого трейдера. Тема институционализации частных трейдеров, формирования команд и работы над эффективным подходом к трейдингу — очень широка и интересна, однако остановимся на одной из важнейших составляющих любой работы, связанной с финансовыми продуктами (да что уж там, связанной с любой деятельностью или бизнесом) — управлением и оценкой рисков.

Управление и оценка риска внутри финансовых институтов носит системный и всеобъемлющий характер, а «рисковая полиция» является ключевым звеном любого трейдинг-деска. Однако, индивидуальные трейдеры — далее ИТ — сильно недооценивают всю глубину вопроса. В 90 из 100 резюме и предоставленных такими трейдерами трек-рекордах мы всегда видим одни и те же проблемы, заключающиеся в отсутствии понимания вопроса оценки риска как такового: начиная с совершенно неспособных генерировать постоянную альфу торговых систем, имеющих прибыль в моменте из-за синусоидального характера кривой доходности этих торговых систем и заканчивая системами со стабильными альфой и бетой, но огромным

( Читать дальше )

Банк ВТБ - краткий разбор по итогам 2016 года.

- 02 марта 2017, 13:22

- |

Джентельменам верят на слово

- 28 февраля 2017, 20:56

- |

Новая заместитель главы Банка Англии Шарлотт Хогг, которая приступает к своим обязанностям с 1 марта, подверглась давлению со стороны парламентариев за родственные связи в банковском секторе страны. Во избежание конфликта интересов ей пришлось пообещать депутатам не обсуждать свою работу с братом, который является сотрудником британского банка Barclays.

Хогг, которая с 2013 года была главным операционным директором в Банке Англии, в своей новой должности будет непосредственно участвовать в работе комитетов по денежной политике, финансовой политике, а также в комитете по пруденциальному регулированию финансовых организаций. Участие Хогг в регулировании финансового рынка вызвало у парламентариев опасения, так как брат Хогг отвечает в Barclays за формирование долгосрочной стратегии.

Глава комитета по финансам палаты общин Эндрю Тайри на заседании комитета во вторник поинтересовался у Хогг понимает ли она, что ей придется устраниться от обсуждения вопросов и решений Банка Англии, касающихся Barclays.

( Читать дальше )

Российские банки заняли короткую позицию по доллару

- 27 февраля 2017, 16:53

- |

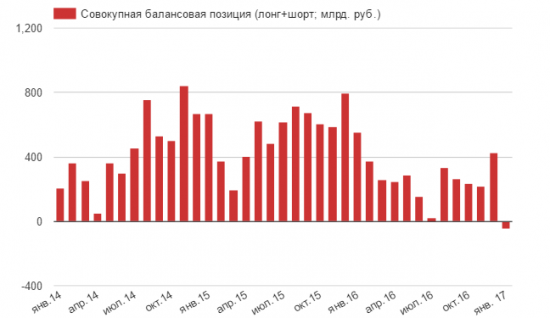

Российским банкам не нужны доллары — в конце прошлого года они заметно сократили свои позиции по «американцу». За декабрь 2016 г. совокупная длинная балансовая позиция кредитных организаций упала на 328 млрд рублей.

Прошлый год банки страны закрыли без долларов — совокупная длинная балансовая позиция по итогам декабря снизилась до 26,3 млрд рублей, что на 393 млрд рублей меньше, чем в ноябре 2016 г. Кроме того, ими даже были открыты «шорты» по американской валюте. Их чистая короткая позиция составила -47,7 млрд рублей, а такого не было более двух лет!

Таким образом, то увеличение долларовых остатков на счетах в банках, что произошло в ноябре, было всего лишь подготовкой к выплате внешнего долга, а не ожидания очередного витка ослабления рубля.

На графике также видно, что именно в разгар падения российской валюты кредитные организации занимали длинные позиции по доллару. Впечатление близкого разворота могло создаться осенью 2016 г., когда банки постепенно увеличивали свои вложения в доллары, однако итоги декабря показали, что это всего лишь фальстарт.

( Читать дальше )

Надежные банки

- 26 февраля 2017, 20:42

- |

Да, банки сыплют, пытаются уменьшить их количество до 9. Что за магическая цифра 9, а не 17?

Так просто закрой все остальные, чего тянуть из людей нервы?

Казино какое-то из банковской услуги сделали. Как предприниматель должен определять надежность банка и главное рассчитывать риски, если вся информация закрыта, да и нет у него компетентности.

Конечно, лицензия подразумевает только штрафы и отзыв, но не ответственность дающего ее.

А надо бы.

Считаю, что для спокойствия бизнеса нужно чтобы ЦБ выдавал какие-то дополнительные суперлицензии, по которым был бы более жесткий контроль с его стороны за банком и главное — ответственность ЦБ. Если ЦБ прошляпил проделки суперлицензированного банка, то пусть сам и платит (в смысле печатает деньги).

Бэнкинг по русски: еще один комментарий

- 26 февраля 2017, 15:33

- |

Прочитал статью http://smart-lab.ru/blog/382802.php.

Ну и бардак в стране, господа.

Поскольку эта клоунада с отзывом лицензий и потерей денег клиентами длится годами, то вывод можно сделать только один. Кто-то на этом очень хорошо зарабатывает и эти кто-то имеют хорошие рычаги во властных структурах.

Ибо при наличии воли и решимости у властных структур такая практика пресекается мгновенно, а желающие рискнуть исчезают раз и навсегда. И мне, как клиенту, было бы пофигу насколько демократично защищаются мои интересы и мои деньги от откровенных жуликов и ворья, которые под вывеской банка собирают деньги, даже не проводя их по счетам.

При желании раскрутить этот механизм не составит особого труда, но в том-то и дело, что желания особого не наблюдается...

В начале 90-х похожие истории бывали и в нашей стране. Но с тех пор почти 30 лет прошло. Пора бы и власть употребить к «Ваське, который всё слушает да ест, слушает да ест».

Бэнкинг по русски:небольшой комментарий

- 26 февраля 2017, 14:58

- |

В том топике было много вопросов что происходит при кредите и депозите в одном банке при отзыве лицензии, расскажу одну небольшую историю которой был свидетелем.

Итак: хорошо развивающаяся компания в г.Н.Новгороде занимающаяся поставками разнообразной хим.подукции промышленнго назначения, хорошо заняла себе нишу в этом сегменте продукции. Штат чуть более 30 чел., более 8 лет успешной и процветающей компании.

После аренды помещения около 5лет, собственник решает продать помещение и т.к. арендатор давно проверенный решает продать ему.Ген.дир запрашивает кредит в банке у которого и расч.счета и его же депозит там же + зарплатный проект организации, и само самой считается отличным клиентом.

Далее кредит на 15 млн р. оформляется за 5 дней, небольшая часть переводится в виде аванса продавцу недвижимости. Пока оформляется договор купли/продажи помещения, у банка (Пробизнесбанк, гареть ему в аду!) отзывается лицензия. Теперь клиент ген.директор организации должен банку 15 млн.р, его депозит в размере 8 млн.р утрачен на 80% (получил 1.4.млн.р).Продавец недвижки оставляет аванс себе и ещё через суд пытается добиться компенсации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал