Банки

Ozon банк планирует установить первые собственные банкоматы в 2025 году.

- 09 декабря 2024, 07:02

- |

Ozon банк активно развивается в последние годы, его финансовые и операционные результаты за 9 месяцев 2024 года выглядят следующим образом:

• выручка сегмента выросла на 206% и составила 57,4 млрд руб, благодаря продолжению развития кредитных и транзакционных продуктов.

• в связи с расширением кредитного бизнеса, объем займов, выданных клиентам, составил 69,7 млрд руб, увеличившись на 109%.

• благодаря быстрорастущей базе клиентов остатки на текущих счетах и срочных депозитах составили 149,8 млрд руб, увеличившись в пять раз по сравнению с прошлым годом.

• количество активных клиентов выросло на 68% и достигло 27 млн.

Ozon Карта — остается основным способом оплаты на Маркетплейсе. Операции по ней вне платформы продолжили расти и в настоящее время составляют более 30% от общей суммы операций по Ozon Карте.

Предполагаю, что со временем Ozon банк выйдет на IPO, но произойдет это после переезда головной компании с Кипра в Россию.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Про «Заморозку вкладов» надо посты строчить, а вы про «Сирию»!

- 08 декабря 2024, 19:37

- |

Добрый день.

Как вы задрали все, кто пишет про Заморозку и про Сирию!

У вас что нет других ресурсов, где новости обсуждать?

Тем кто оценит мем — поставлю лайк профиля!

Вот пришел новичок, и хочет почитать про то как надо инвестировать, а тут..

( Читать дальше )

ТОП Вкладов с 08.12.2024 (Без дополнительных условий)

- 08 декабря 2024, 10:49

- |

Ссылка на источник

Третьи лица. Обходной маневр. Платежи за газ через Газпромбанк.

- 07 декабря 2024, 21:33

- |

Газпромбанк теперь для приема платежей за российский газ может открывать не только специальные счета типа К, но и рублевые и валютные счета.

t.me/tass_agency/289201

Греф и ЦБ РФ за буйками

- 07 декабря 2024, 19:58

- |

Сбербанк является монополистом в сфере платежей, с чем планомерно борется Банк России. Но Греф обвинил в монополизации платежных сервисов сам ЦБ.

РБК вспомнил, какие решения ЦБ вызывали критику «Сбера» в последние годы — от Системы быстрых платежей до создания единого QR-кода. А также спросил экспертов, кто прав в этом споре, какой монополизм хуже и почему «Сбер» опасается, что его новый сервис биометрических платежей ждет та же участь, что и предыдущие.

t.me/rbc_news/108567

Боюсь, что снижение ставки произойдёт не раньше конца следующего года либо даже в начале 2026г — глава ВТБ Костин

- 07 декабря 2024, 18:53

- |

«В целом, я думаю, что если тренд изменится и Центральный банк увидит, что инфляция пошла вниз, мы можем ожидать и снижения ставки. Но боюсь, что это произойдет не раньше, чем в конце следующего года, либо даже в начале 2026 года», - заявил глава ВТБ Андрей Костин в эфире телеканала "Россия-1".

tass.ru/ekonomika/22601253

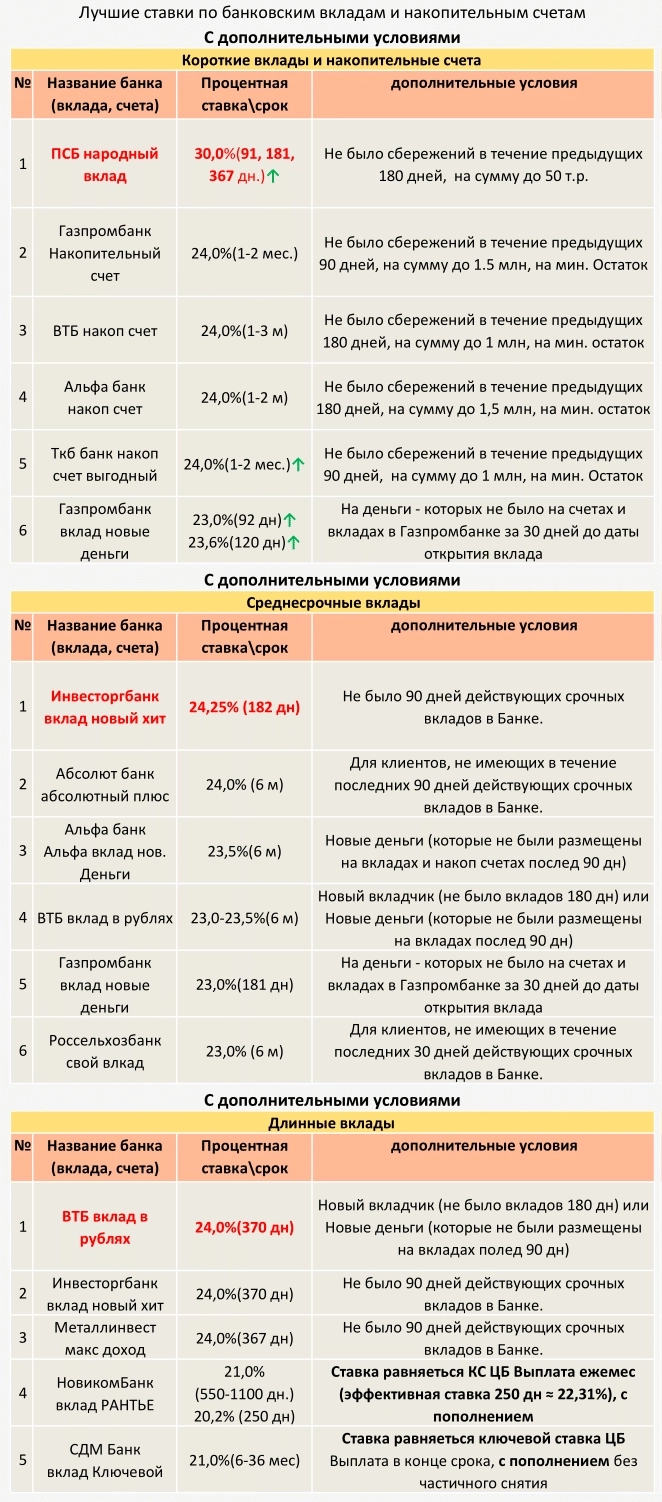

ТОП Вкладов и накопительных счетов с 07.12.2024 (С дополнительными условиями)

- 07 декабря 2024, 17:48

- |

Ссылка на источник

Аукционы Минфина — план решили закрыть новыми флоатерами, схема с РЕПО аукционами не использована. Кто купил ОФЗ на 1 трлн рублей?

- 07 декабря 2024, 17:02

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI застыл на отметке 99 пунктов, вопрос с инфляцией никак не разрешён, поэтому повышение ставки в декабре уже решённое дело:

🔔 По данным Росстата, за период с 26 ноября по 2 декабря ИПЦ вырос на 0,50% (прошлые недели — 0,36%, 0,37%), с начала декабря 0,14%, с начала года — 8,34% (годовая — 9,01%). Недельки ноября показали рост ИПЦ в 1,51% и это без месячного пересчёта (в этом году он почти всегда выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами), пока это выводит нас на 18% saar — это просто ужасающие цифры. Самое интересное, что в данном расчёте недели в корзине отсутствовал подсчёт цен на авиабилеты (самолёт вносит весомый вклад в ИПЦ), то есть без учёта самолёта рост составил 0,5%, боюсь представить, какие цифры бы вышли с ним.

( Читать дальше )

Заморозят ли вклады?

- 07 декабря 2024, 12:06

- |

Подписчики прислали видео Екатерины Шульман (иноагент) о заморозке вкладов и спросили мое мнение. Знаю прекрасно, что этот вопрос регулярно беспокоит миллионы россиян с самого начала СВО. Логика вроде бы простая: государству нужны деньги на военные нужды, почему бы не забрать их у граждан, которые держат на вкладах в банках десятки триллионов рублей? Заморозили же деньги иностранцев, теперь свои на очереди.

Давайте зададимся простым вопросом: «Кому это выгодно?»

Даже в годы Великой Отечественной войны, когда положение страны было просто отчаянным, правительство не отнимало вклады населения. Лишь с 23 июня 1941 г. по январь 1944 г. действовало ограничение на выдачу 200 рублей в месяц. Для сравнения: в 1943 г. средняя зарплата рабочего составляла 400 руб, колхозника – 200 руб.

Что произойдет при заморозке вкладов сейчас? Люди перестанут доверять финансовой системе в целом и больше не принесут ни рубля в банки, не говоря уже об акциях и облигациях, будут забирать с картсчетов все деньги сразу после поступления зарплат. Банки лишатся ресурсной базы и резко сократят кредитование. Бизнес лишится кредитных средств от банков и инвестиций посредством фондового рынка. Финансовая система встанет и обрушится.

( Читать дальше )

ЕС требует от США найти способы смягчить санкции против Газпромбанка, через который идут расчеты за российский газ

- 07 декабря 2024, 02:55

- |

Один из обсуждаемых вариантов — расчеты через люксембургскую «дочку» банка. По данным агентства, власти и бизнес ряда стран предупредили, что ограничения несут угрозу для безопасности поставок газа в Европе.

t.me/rbc_news/108553

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал