ВДО

Офир Облигации, Септем, Ломбард Мастер, Мысли вслух

- 26 ноября 2020, 09:57

- |

В продолжении моего поста о Ломбард Мастер и группы Октоторп (https://smart-lab.ru/blog/659701.php)

Среди организаций группы Октоторп самой непонятной для меня является ООО “Офир”. Даже более непонятной чем Ломбард Мастер. У ломбарда всё просто — есть отделения, они выдают займы под залог золота и если закрыть глаза на обнальную схему через юр.лиц можно понять, что бизнес модель проста и понятна.

Кстати, к предыдущему посту о Ломбард Мастер хочу добавить случайно найденную строчку из проспекта эмиссии ценных бумаг, это ппц.

П.1.3 — цитата “Клиентами Компании являются индивидуальные предприниматели и домохозяйства. Предприниматели составляют около 28% от общего количества заёмщиков, но на их долю приходится около98% портфеля выданных займов. В этом заключается уникальность бизнес-модели Эмитента: в отличие от других ломбардов, в которых максимальная сумма займа ограничена на уровне 200-250 тыс. руб., Компания работает с предпринимателями, предоставляя им займы до 4-6 млн руб."

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Коротко о главном на 26.11.2020

- 26 ноября 2020, 09:19

- |

Регистрация новых программ, кредитные рейтинги и отзыв лицензии у эмитента:

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» зарегистрировал программу коммерческих облигаций на 500 млн рублей.

- «Теплоэнерго» зарегистрировал программу облигаций серии 001P объемом до 1,5 млрд рублей. АКРА присвоило эмитенту кредитный рейтинг на уровне А(RU), прогноз «Стабильный».

- У «ДЭНИ КОЛЛ» аннулировали лицензию на оказание услуг связи по передаче данных.

- АКРА присвоило биржевым облигациям серии 002Р-01 «Гарант-Инвест» кредитный рейтинг ВВ+(RU).

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

Коротко о главном на 26.11.2020

- 26 ноября 2020, 09:18

- |

Регистрация новых программ, кредитные рейтинги и отзыв лицензии у эмитента:

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» зарегистрировал программу коммерческих облигаций на 500 млн рублей.

- «Теплоэнерго» зарегистрировал программу облигаций серии 001P объемом до 1,5 млрд рублей. АКРА присвоило эмитенту кредитный рейтинг на уровне А(RU), прогноз «Стабильный».

- У «ДЭНИ КОЛЛ» аннулировали лицензию на оказание услуг связи по передаче данных.

- АКРА присвоило биржевым облигациям серии 002Р-01 «Гарант-Инвест» кредитный рейтинг ВВ+(RU).

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

Коротко о главном на 25.11.2020

- 25 ноября 2020, 08:11

- |

Начало размещения и оферта:

- Сегодня, 25 ноября, «Гарант-Инвест» начинает размещение двухлетних облигаций серии 002Р-01 объем 800 млн рублей. Купонная ставка установлена на уровне 10,5% годовых на весь срок обращения, купоны ежеквартальные. Цена размещения — 100% от номинала. Размещение пройдет по открытой подписке.

- «Пионер-Лизинг» объявил оферту по приобретению облигаций серии БО-П01. Цена приобретения составит 100% от непогашенной части номинальной стоимости. Срок предъявления бумаг — с 8 по 12 декабря 2020 г. Дата приобретения — 5 января 2020 г.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

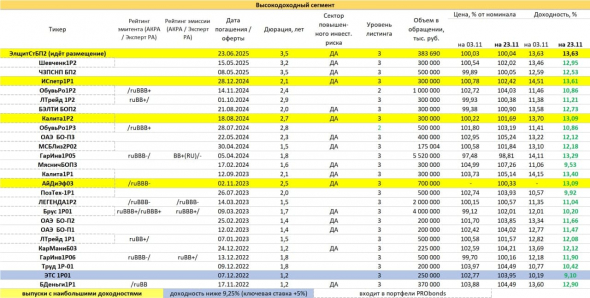

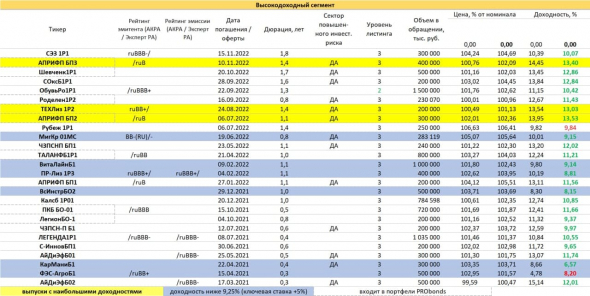

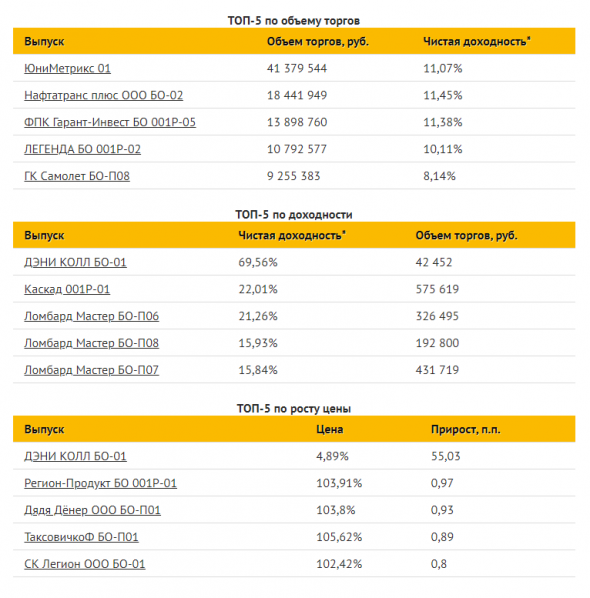

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

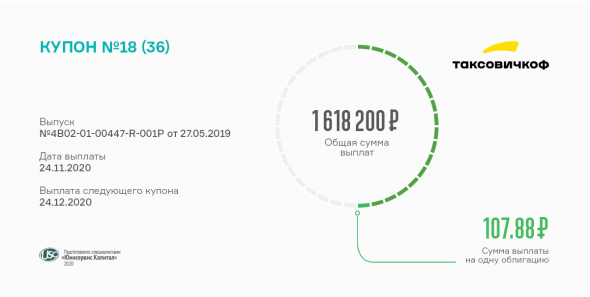

18 купон выплатил инвесторам «Таксовичкоф»

- 24 ноября 2020, 12:02

- |

В этом месяце эмитент перечислил облигационерам 1 618 200 руб. купонного дохода, начисленного по ставке 15% годовых, а также 18,75 млн руб. в счет погашения займа.

Погашение проводится в рамках амортизационной программы, путем ежеквартального перечисления 12,5% от общего объема выпуска. На одну бумагу номиналом 10 тысяч руб. приходится по 1250 рублей выплат.

ООО «Транс-Миссия», которой принадлежит сервис «Таксовичкоф», разместило свой дебютный выпуск серии БО-П01(RU000A100E70) объемом 150 млн руб. в июне 2019г. сроком на три года. Напомним, что с августа 2020г. началось амортизационное погашение займа.

Начало погашения эмиссии не помешало облигациям набрать в октябре торговый оборот порядка 11,7 млн руб., что на 2,4 млн больше, чем в сентябре. Средневзвешенная цена снизилась на 0,43 пункта и составила 104,9% от номинала.

( Читать дальше )

Коротко о главном на 24.11.2020

- 24 ноября 2020, 08:37

- |

Дефолт, итоги размещения и кредитные рейтинги:

- «Лизинг-трейд» завершил размещение четырехлетних облигаций серии 001P-02 объемом 300 млн рублей, которое началось 22 октября. Ставка купона установлена на уровне 10,8% годовых, купоны ежемесячные.

- «ДЭНИ КОЛЛ» допустил дефолт по выплате пятого купона по коммерческим облигаций серии КО-П01. Объем неисполненных обязательств по выплате купонного дохода — 1,23 млн рублей.

- ГК «ПИОНЕР» подтвердила кредитный рейтинг на уровне BBB+(RU), прогноз «Стабильный».

- Рейтинговое агентство «Эксперт РА» продлило статус «под наблюдением» по рейтингу Башкирской содовой компании (БСК), что означает высокую вероятность рейтинговых действий в ближайшее время. Рейтинг компании продолжает действовать на уровне ruА+ со стабильным прогнозом.

( Читать дальше )

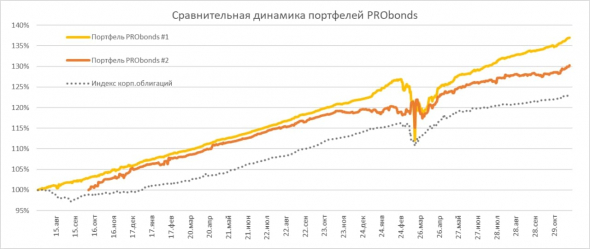

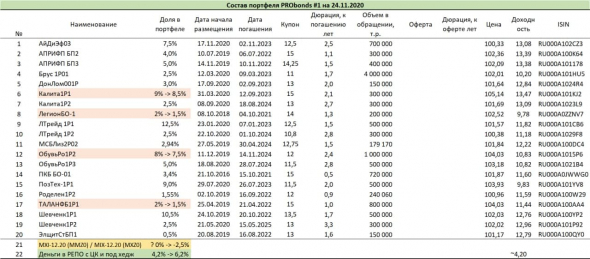

Портфели PRObonds. Краткий обзор и сделки

- 24 ноября 2020, 08:00

- |

Актуальная доходность обоих портфелей PRObonds повысилась: за последние 365 дней портфель #1 принес 13,2%, портфель #2 – 9,5%. Средняя доходность счетов доверительного управления в ИК «Иволга Капитал» (ведутся по аналогии с портфелями PRObonds), находящихся под управлением не менее полугода, составляет 15,1% годовых после вычета комиссионных издержек.

( Читать дальше )

«Грузовичкоф» рассчитался за 8 купон по 4 выпуску

- 23 ноября 2020, 16:47

- |

Для данного выпуска применяется фиксированная ставка купонного дохода в размере 14% годовых, что составляет 115,07 руб. за одну бумагу номиналом 10 тыс. и 575 350 руб. за весь объем эмиссии (50 млн рублей).

Размещение выпуска началось 27 марта 2020 года, в разгар первой волны коронавируса, когда котировки всех, без исключения эмитентов резко опустились, тем не менее, за 2 недели весь объем был полностью выкуплен. Срок обращения облигаций серии БО-П04 (RU000A101K30) составляет 3 года или 36 купонных периодов по 30 дней.

Во время октябрьских торгов на Московской бирже на бумаги данной серии, несмотря на снижение котировок в пределах 2,38 п.п., зафиксирована самая высокая средневзвешенная цена среди всех эмитентов ООО «Юнисервис Капитал» — 110,55% от номинала облигаций. Объем торгов по выпуску составил порядка 4,5 млн, что всего на 0,3 млн меньше, чем в сентябре.

Напомним, что 12 ноября состоялось погашение 2-го облигационного выпуска мувингового сервиса «Грузовичков». Все обязательства перед инвесторами были выполнены эмитентом в полном объеме. Ознакомиться подробнее.

Коротко о главном на 23.11.2020

- 23 ноября 2020, 09:31

- |

Ставка купона, итоги размещений и оферты:

- «Гарант-Инвест» установил ставку купона по двухлетнем облигациям серии 002Р-01 объем 800 млн рублей на уровне 10,5% годовых. Дата начала техразмещения — 25 ноября.

- «Онлайн Микрофинанс» завершил размещение выпуска трехлетних облигаций серии 02 объемом 700 млн рублей. Ставка купона установлена на уровне 12,5% годовых и зафиксирована на весь срок обращения. Купоны ежемесячные.

- «Первое Коллекторское Бюро» полностью разместило дополнительный выпуск биржевых трехлетних облигаций серии 001Р-01 объемом 250 млн рублей.

- «ИНГРАД» прошел оферту по выпуску облигаций серии 001Р-01. Эмитент выкупил в рамках оферты 5 облигаций номинальной стоимостью 1000 рублей каждая.

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал