ДИВИДЕНДЫ

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Текущий год может оказаться для Аэрофлота намного успешнее прошлого - Атон

- 08 августа 2019, 15:25

- |

Акции «Аэрофлот» упали в 2 раза с пика в 200+ рублей за акцию, достигнутого в середине 2017 из-за сильного роста цен на топливо (в рублях). Начиная с апреля этого года наблюдается обратная ситуация – падение цен на топливо в рублях, который ускоряется в летний период — самый доходный для «Аэрофлота». Как результат, этот год может оказаться намного успешнее для «Аэрофлота», чем ожидалось ранее.

Мы ждем публикацию особенно сильных финансовых результатов по МСФО за 3К19 в конце ноября 2019. И хотя срок публикации результатов не близкий, многие инвесторы знают о том, что у «Аэрофлота» третий квартал всегда сезонно самый хороший и, акция начнет расти заранее.

Риски. Специальных рисков для «Аэрофлота» мы не видим. Но существуют риски на глобальных рынках, где сохраняется высокая волатильность. Глубокие коррекции рынков могут продолжиться, когда инвесторы перестают обращать внимание на фундаментальные показатели компаний. Такие тренды могут затронуть и российский рынок, включая «Аэрофлот».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дивиденды по иностранным акциям на СПб бирже

- 08 августа 2019, 10:20

- |

Почему брокер не выступает в качестве налогового агента? Вот почему:

«В письме от 13.12.2010 N 03-04-06/2-299 контролирующий орган разъяснил, что в отношении доходов, полученных физическими лицами — налоговыми резидентами Российской Федерации в виде дивидендов, выплачиваемых иностранным эмитентом, а также доходов от реализации за пределами Российской Федерации акций, организация, осуществляющая в качестве платежного агента перечисление указанных доходов на счета физических лиц, не является в соответствии со статьей 226 НК РФ налоговым агентом и обязанности по исчислению, удержанию у налогоплательщика и уплате суммы налога на доходы физических лиц, а также по информированию налогового органа о невозможности удержать у налогоплательщика налог у такой организации не возникает.»Мне вот непонятно зачем нужны эти проблемы с самостоятельной подачей декларацией, если уже есть механизм удержания налогов у брокеров. Чтобы как можно меньше людей декларировало и уплачивало свои налоги?

( Читать дальше )

Евраз - совет директоров рекомендовал дивиденды в размере 35 центов на акцию

- 08 августа 2019, 09:19

- |

Закрытие реестра 16 августа

релиз

Евраз - чистая прибыль за 1 п/г составила $344 млн (в 1-м полугодии 2018 г. - $1 145 млрд)

- 08 августа 2019, 09:16

- |

Ключевые события отчетного периода:

- Компания продемонстрировала сильный денежный поток в размере $692 млн (в 1-м полугодии 2018 г. — $661 млн).

- Консолидированный показатель EBITDA составил $1 482 млрд, сократившись на 22,2% по сравнению с аналогичным показателем в 1-м полугодии 2018 г. ($1 906 млрд). Рентабельность по EBITDA сократилась до 24,1% с 30,0% годом ранее. Снижение показателей обусловлено более низкими ценами на ванадиевую, угольную и стальную продукцию.

- Положительный эффект на EBITDA от мероприятий в рамках программ по повышению эффективности, снижению затрат и развития клиентских отношений составил $150 млн.

- Общий долг Компании снизился на $112 млн до $4 526 млрд (на конец 2018 г. составлял $4 638 млрд). Чистый долг вырос на $79 млн до $3 650 млрд ($3 571 млрд на конец 2018 г.) вследствие учета на балансе обязательств по операционному лизингу в соответствии с новыми стандартами

( Читать дальше )

ГДР Эталона имеют 17%-ный потенциал роста до конца сентября - ITI Capital

- 07 августа 2019, 19:45

- |

Факторы роста:

1. Собрание акционеров «Эталона» утвердило дивиденды за 2018 г. в размере $0,19/ГДР, что предполагает доходность 9%. Дата закрытия реестра – 30 августа 2019 г.

2. Продажи по новым контрактам в 1П19 выросли на 41% г/г до 38,7 млрд руб., а денежные поступления — на 56% г/г до 42,8 млрд руб., что позитивно отразится на финансовых результатах компании за 1П19 (публикация ориентировочно 28 сентября).

3. Сделка по покупке 49% «Лидер-Инвеста» у АФК «Системы» предполагает привлекательную оценку актива. Общая стоимость «Лидер-Инвеста» не изменилась с февраля, когда Эталон приобрел 51% компании., при этом операционные показатели Лидер-Инвеста за 1П19 показывали более сильную динамику по сравнению с проектами Эталона.

4. Темпы роста продаж «Эталона» за 2К19 выше, чем у конкурентов.

Консолидация 100% проекта ЗИЛ-Юг и успешная интеграция обеих компаний «Эталона» обеспечит значительный потенциал для развития группы в среднесрочной перспективе. «Эталон» обещал завершить интеграцию «Лидер-Инвеста» до конца 3К19, и успешное выполнение этой цели будет способствовать росту котировок компании, на наш взгляд.Лакейчук Анна

ITI Capital

2019 год для Юнипро складывается весьма удачно - Велес Капитал

- 07 августа 2019, 19:23

- |

Компания уже опубликовала операционные результаты и РСБУ отчетность. Мы ожидаем сильных результатов за 1П19 благодаря росту цен РСВ на электроэнергию, а также значительному росту выработки. Из-за большей загрузки станций Системным Оператором и падением выработки ГЭС (что особенно заметно во второй ценовой зоне), рост выработки составил 11,9% г/г. При этом во 2К19 рост выработки Березовской ГРЭС составил впечатляющие 80% г/г.

Также благоприятно на финансовых показателях должен сказаться рост цен РСВ на электроэнергию, который в среднем составил 9,5%, а во второй ценовой зоне – более 15% г/г.

В итоге в 1П19 мы ожидаем рост EBITDA на 17,3% г/г, а чистой прибыли — на 31,1%. В целом 2019 г. для компании складывается весьма удачно – после хороших результатов в 1К19, СМИ сообщили о том, что «Юнипро» и «РУСАЛ» обсуждают условия мирового соглашения. Несмотря на то, что «Юнипро», скорее всего, будет вынуждена совершить некоторые выплаты «РУСАЛу», ДПМ договоры будут сохранены, что позволит в будущем гарантировать платежи по ним и сохранить высокие дивидендные выплаты, которые, согласно новой дивидендной политике, составят 20 млрд руб. в год, начиная с 2020г., что подразумевает дивидендную доходность в 12%.Адонин Алексей

( Читать дальше )

Бумаги Татнефти становятся одной из самых привлекательных ставок на дивиденды в секторе - Sberbank CIB

- 07 августа 2019, 19:10

- |

В 2017-2018 годах «Татнефть» распределила в виде дивидендов весь свой свободный денежный поток, при том что официальная дивидендная политика компании предусматривает коэффициент дивидендных выплат на уровне не ниже 50% чистой прибыли по РСБУ или МСФО, в зависимости от того, какой показатель окажется больше. В прошлом году компания выплатила в виде дивидендов $2,2 млрд (65 руб. на акцию) и показала свободный денежный поток на сумму $2,3 млрд.

В июле этого года «Татнефть» выплатила 32,4 руб. на акцию (75 млрд руб.). Технически это была нераспределенная часть дивидендов за 2018 год, однако, согласно нашим расчетам, выплаты производились из свободного денежного потока за 1П19 (руководство компании в целом это подтвердило в ходе телефонной конференции, посвященной результатам за 1К19). С учетом промежуточного дивиденда в размере 40,11 руб. на акцию выплаты за текущий год увеличиваются до 72,5 руб. на акцию (т. е. в общей сложности до 169 млрд руб., или $2,6 млрд), если исходить из свободного денежного потока за 9М19 (т. е. имеющихся в распоряжении денежных средств). Предполагаемая доходность промежуточных дивидендов составляет 4,5% по обыкновенным акциям и 4,9% — по привилегированным (а совокупная доходность за 9М19 — соответственно 10,1% и 11,0%).

( Читать дальше )

Дивидендная доходность акций Полюса составляет 2,3% - Альфа-Банк

- 07 августа 2019, 14:57

- |

Компания рекомендовала выплатить дивиденды за 1П19, которые превышают размер полугодовых дивидендов за последние два года. Polyus подтвердил свой прогноз по производству золота на уровне 2,8 млн унций. Мы считаем отчетность ПОЗИТИВНОЙ для акций компании.

Основные итоги. Выручка за 2К19 составила $897 млн на фоне роста объемов производства аффинированного золота и увеличения реализации флотоконцентрата. EBITDA за 2К19 выросла на 24% к/к до $604 млн. Общие денежные затраты за квартал снизились до $352/унцию (-2% к/к). Общие денежные затраты на Наталке снизились на 12% к/к до $372/унцию, отражая увеличение производительности труда на час рабочего времени. Капиталовложения выросли на 54% к/к до $154 млн. Эта сумма была поделена между всеми бизнес сегментами. Предыдущий прогноз капиталовложений в размере примерно $725 млн на 2019 г. был привязан к курсу рубля 60 руб. за доллар. В 1П19 Polyus израсходовал $253 млн. Таким образом, основная сумма расходов придется на 2П19. Чистый долг вырос на 21% к/к до $3 639 млн на фоне выплат по деривативам и дивидендным выплатам за 2П18. Чистый долг/EBITDA составил 1,7x на конец 2К19.

( Читать дальше )

Благоприятная конъюнктура рынка золота поддерживает акции Полюса - Атон

- 07 августа 2019, 11:22

- |

Полюс Золото представил хорошие показатели за 2К19. EBITDA составила $604 млн — это означает рост на 24% кв/кв благодаря увеличению продаж золота (EBITDA превысила консенсус-прогноз и оценки АТОНа на 2%). Дивидендная политика компании предусматривает выплату в качестве промежуточных дивидендов 30% EBITDA за первую половину года — это соответствует $1.23/GDR и дивидендной доходности в размере 2.3%. Конъюнктура рынка золота благоприятная, и мы подтверждаем рейтинг ВЫШЕ РЫНКА по бумаге. Полюс Золото торгуется с коэффициентом 7.1x 2019П EV/EBITDA — ниже, чем оценка Polymetal (7.4x) и ведущих мировых аналогов (10.4x). Мы полагаем, что продажа миноритарного пакета акций основным акционером — основное опасение инвесторов.Атон

Дивиденды в моде при любой погоде

- 06 августа 2019, 17:24

- |

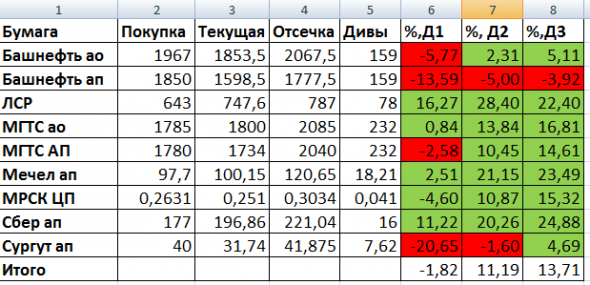

Подвел некий итог по дивидендам. Вот посмотрите на интересную картинку. 11 марта я собрал портфель дивидендных бумаг. Сам список приведен в таблице. В то время еще не было известно о снижении выплат по Башнефти и увеличении выплат по Газпрому, поэтому собрал из бумаг, по которым имел некую информацию и опыт торговли преддивидендной стратегии прошлых лет.

Что означают столбцы:

Покупка- цена бумаги на день публикации

Текущая- цена на момент составления таблицы (сегодня)

Отсечка- цена бумаги в последний день когда акции торгуются с дивидендами. То есть за два рабочих дня до отсечки

Дивы- размер выплаты дивидендов на 1 акцию

Д1- финансовый результат в процентах, который мы получим сейчас без учета дивидендов

Д2- финансовый результат по бумаге с учётом дивидендов

Д3- финансовый результат по бумаге если бы мы закрыли бумагу за два рабочих дня до отсечки

Итого получатся что стратегия закрытия ДО дивидендов более доходная. По крайней мере, на примере этого портфеля. В прошлые годы я использовал стратегию покупки за 3 недели до отсечки и продажи за 3 дня до отсечки. А у вас какие результаты? Как вы поступаете с дивидендами? Остаётесь на отсечку или закрываете?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал