Дефолты

Подкаст "Песочница_LIVE. Поляризация. О тектонических тенденциях макро- и микроэкономического мира с обязательной вставкой про ВДО.

- 31 октября 2022, 09:04

- |

☝️ Подписывайтесь и слушайте в любое время на любой для Вас удобной площадке.

Для удобства расписали тайминг по темам разговора:

10:28 — Как начало СВО и мобилизация отразились на портфелях PRObonds ВДО и Акции.

17:18 — Динамика доходностей облигаций строительных компаний (АПРИ Флай, Страна Девелопмент, Джи Групп).

22:16 — Новые имена в портфеле: ВИС, Промомед, ЭТС.

36:36 — Дефолты.

41:41 — Оптима: уйти, чтобы вернуться.

45:20 — Зачем читать пресс-релизы РА.

47:50 — Поляризация. Политика выше экономики.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 6 )

Индекс потенциальных дефолтов. Состояние на 6 сентября

- 07 сентября 2022, 08:18

- |

Индекс потенциальных дефолтов накапливает первую статистику. Приведенный график индекса отражает совокупную величину обесценения облигаций, помещенных в него, в рублях (за вычетом выплаченных по этим бумагам купонов).

( Читать дальше )

Индекс потенциальных дефолтов ВДО. Пока без обновлений

- 31 августа 2022, 07:43

- |

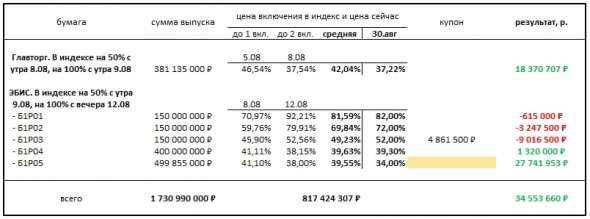

Индекс потенциальных дефолтов (наш мысленный эксперимент) с момента последней публикации 19 августа не изменился по составу. Изменение – в динамике. 19 августа результат индекса (разница между текущими ценами облигаций и ценами включения в индекс, а также выплаченными купонами по ним) превышал 113 млн.р., а вчера составляла только 34 млн.р.

В индексе 6 бумаг, одна – дебютная облигация Главторга, 5 – выпуски ЭБИСа. За это время в полный дефолт ни одна из них не ушла. Но вчера по 5-му выпуску ЭБИСа не было выплаты купона (по меньшей мере, нет раскрытия соответствующей информации от эмитента). Ближайший купон Главторга — 15 сентября.

У обоих эмитентов сохранились неизменными и статусы блокировок банковских счетов. У ЭБИСа они действуют с 17 августа, у Главторга – с 26 июля.

Индекс в конце нынешней или в начале следующей недели, вероятно, пополнится новыми именами. От практики публикации кандидатов в индекс уходим, чтобы не задавать ненужных дискуссий. Зато и тянуть с расширением индекса смысла нет. Времена на облигационном рынке интересные, а в сегменте ВДО особенно.

( Читать дальше )

Индекс потенциальных дефолтов. Первая статистика

- 19 августа 2022, 08:25

- |

С момента запуска нашего эксперимента – индекса потенциальных дефолтов – прошло 10 дней. Для выводов рано, для первой числовой информации достаточно.

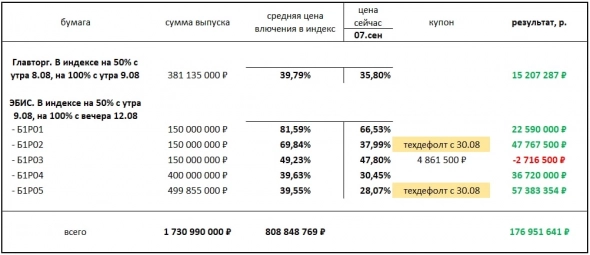

Статистика приведена в таблице. Слово «индекс» не волне отражает суть идеи. Это, скорее, портфель дефолтов. Его идея – показать, сколько можно было бы сэкономить или, напротив, упустить, если продать бумаги при включении их в индекс.

Но продажа облигаций – такая же абстракция, как и сам индекс. На практике ее реализовать проблематично. Поэтому информация (для нас) имеет сугубо индикативное значение.

Вернемся к таблице. У каждой облигации, помещенной в индекс, 2 цены включения в него. Первая непосредственно предшествовала предварительному включению бумаги в индекс (на первые 50% от суммы выпуска), вторая – подтверждению включения в индекс (оставшиеся 50% выпуска). Со временем механизм включения изменится. Справа приведен результат включения в рублях. Это разница между текущей ценой облигации и средней ценой включения в индекс, результат рассчитывается в пересчете на всю сумму выпуска, из него вычитаются выплаченные по бумаге купоны.

( Читать дальше )

Индекс дефолтов

- 08 августа 2022, 07:40

- |

Дефолтный риск – самый болезненный, если речь о портфеле высокодоходных облигаций. На портфели первоклассных бумаг больше влияют инфляция и политика базовых процентных ставок.

Дефолты в сегменте ВДО из-за его молодости долго казались редкими событиями. По аналогии с давно сложившимся первым эшелоном. Однако ситуация резко изменилась в нынешнем году. По сути, она лишь пришла в норму. Не нужно думать, что в рейтинговом диапазоне B- — BBB+ нынешние дефолтные проблемы – локальный всплеск. В особенности в диапазоне B- — BB+.

Значит, можно вводить дефолтный индикатор, временно назовем его индексом дефолтов. Мы видим это так. Какие-то облигации мы считаем наиболее подверженными дефолту или обесценению. И добавляем их в индекс, по сложившимся на данный момент котировкам. Скорее всего, подобные бумаги будут стоить меньше 100% от номинала. И это добавляет риска нашему предположению. Если компании здоровы, а облигации продолжат обслуживаться и вырастут в цене, прогноз будет убыточен.

( Читать дальше )

Сегодня дефолт облигаций ОБУВЬРУС-БО-07 может/должен перестать быть техническим

- 03 февраля 2022, 08:08

- |

Сегодня OR Group должна погасить выпуск облигаций серии БО-07, либо перевести технический дефолт в полный. Каких-либо свидетельств того, что произойдет погашение, не вижу. Сомневаюсь и в частичном погашении. БО-07 с остатком долга ~585 млн.р. – непубличный выпуск, находящийся, по информации эмитента, у одного держателя. Техдефолт по нему произошел 20 января и уже привел к падению котировок всех рыночных выпусков OR вплоть до 30% от номинала. Переход к полному дефолту БО-07, по сложившейся практике, должен отправить рыночные выпуски облигаций в лист «Д» Московской биржи. Там, например, торгуются облигации «Каскада» и «Дяди Дёнера». Имея маркер «Д», и нынешние котировки облигаций OR Group могут оказаться ощутимо ниже. Далее, у группы есть время до 3 марта (ранее я некорректно указывал 18 марта) на погашение БО-07, хотя бы частичное, чтобы непогашенный долг не достигал 300 млн.р. В противном случае возникает оферта уже по рыночному выпуску 1P1. Данный выпуск имеет номинальную сумму ~1,1 млрд.р. и вчера торговался на 38% от номинала.

( Читать дальше )

Принадлежащая государству «ОВК Финанс» допустила дефолт по выплатам 16,34 миллиарда рублей Принадлежащая государству «ОВК Финанс» допустила дефолт по выплатам 16,34 миллиарда рублей

- 27 ноября 2021, 17:10

- |

Российская компания «ОВК Финанс», структура Объединенной вагонной компании (ОВК), допустила технический дефолт. Она должна была выплатить инвесторам 16,34 миллиарда рублей в среду, 24 ноября, но не нашла средств. Об этом со ссылкой на сообщение компании пишет РБК.

По словам представителя ОВК, в настоящее время с держателями облигаций ведутся переговоры о сроках и вариантах урегулирования ситуации. Он указал, что владельцы ценных бумаг и уполномоченные ими лица имеют право обратиться к эмитенту и поручителям с требованием о выплате причитающихся им сумм.

Российская компания «ОВК Финанс», структура Объединенной вагонной компании (ОВК), допустила технический дефолт. Она должна была выплатить инвесторам 16,34 миллиарда рублей в среду, 24 ноября, но не нашла средств. Об этом со ссылкой на сообщение компании

( Читать дальше )

🔥Риски дефолтов от АКРА и "Эксперт РА"

- 29 октября 2021, 19:23

- |

Рейтинговые агентства АКРА и «Эксперт РА» по-разному оценили риски дефолтов на российском рынке облигаций в 2022 году.

Эксперты АКРА в аналитическом комментарии «Российский долговой рынок: нет поводов для беспокойства у владельцев бумаг с кредитными рейтингами АКРА» фактически изложили свой основной вывод прямо в заголовке. Они подчеркнули, что анализ предстоящих в 2022 году погашений и рефинансирований в корпоративном секторе показывает: эти объемы не являются непропорционально существенными по отношению к будущим периодам.

Кроме того, общее состояние экономики и отдельно взятых отраслей также не свидетельствует об аккумуляции в какой-либо отрасли кредитных рисков, способных привести к массовым дефолтам.

«Безусловно, более высокий кредитный риск компаний с рейтингами „ВВ“ и ниже обусловлен менее доступным банковским и облигационным финансированием. Однако

( Читать дальше )

Дефолты в Китае достигли рекорда! Сможет ли кризис в Китае обрушить мировую экономику?

- 26 мая 2021, 15:44

- |

Маржин-колл инвестфонда из США привёл к миллиардным убыткам крупных инвестиционных банков и распродаже акций IT-компаний и медиакорпораций.

- 31 марта 2021, 06:21

- |

Ещё в пятницу деловые медиа писали о необычайно масштабной распродаже: Goldman Sachs продал акций Американских и Китайских компаний на 10 миллиардов долларов.

К понедельнику стала известна причина. Инвестиционный фонд Archegos, под управлением которого находились активы на 10 миллиардов долларов, допустил маржин-колл. Активы фонда были сильно сконцентрированы в секторе IT и медиа-коммуникаций. Инвестиционным банкам, которые оказывали фонду брокерские услуги, пришлось закрывать позиции, что и спровоцировало массовую распродажу.

В понедельник Швейцарский Credit Suisse и Японский Nomura объявили о потерях. Credit Suisse не давал количественных оценок, по информации FT два человека, близких к банку, заявили, что ожидаемые убытки оцениваются в размере от 3 до 4 миллиардов долларов.

Nomura заявила, что оценивает размер потенциальных убытков, отметив, что ее предполагаемый иск составляет около 2 миллиардов долларов.

Примечательно, что помимо Nomura и Credit Suisse фонд сотрудничал с Goldman Sachs, Morgan Stanley и UBS, которые не понесли значительных потерь.

Собеседники FT связывают потери банков с плохим риск-менеджментом и крайне высоким уровнем риска. Один банкир из Токио сказал, что чрезвычайно высокий уровень кредитного плеча, который Nomura, по-видимому, предоставил Archegos, «ставит в тупик». Другие брокеры, предоставляющие плечо для Archegos, заявили, что проблемы у Nomura и Credit Suisse связаны с более медленной выгрузкой пакетов акций на рынок по сравнению с другими брокерами.

Один из руководителей глобального хедж-фонда в Гонконге сказал: «Удивительно, что фонд, ориентированный на Китай, использовал Nomura и получил такое большое кредитное плечо от японского банка. Похоже, что это было как минимум в четыре раза больше, чем обычно»

Западные деловые медиа обращают внимание, что фонд управлял состоянием Билла Хвана. До этого Хван работал в Tiger Asia Management LLC. Tiger Asia вернула деньги инвесторам после того, как Хван признал в декабре 2012 года, что хедж-фонд преступным образом использовал инсайдерскую информацию инвестиционных банков как минимум три раза для получения прибыли от сделок с ценными бумагами.

Прошлое Хвана оставляет открытым вопрос: связаны ли убытки банков только с плохим риск менеджментом и крайне высоким плечом или в деятельность Archegos сопровождалась мошенническими схемами и введением в заблуждение контрагентов.

Так или иначе негативные новости не распространились на весь рынок. В понедельник S&P закрылся с незначительным убытком -0.09%, Nikkei225 +0.71%, SWI -0.24%.

Марк Савиченко

Источники: www.wsj.com/articles/japans-nomura-says-u-s-client-owes-it-2-billion-shares-fall-15-11616992085

www.ft.com/content/073509cd-fe45-44d2-afac-cace611b6900

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал