Джи-групп

«Джи-групп» покупает активы шведского девелопера

- 11 октября 2022, 06:06

- |

Российский бизнес шведской компании Bonava обойдется девелоперу из Татарстана в 98 млн евро.

«Джи-групп» подписала соглашение о покупке российского бизнеса шведской девелоперской компании Bonava стоимостью около 98 млн евро. Завершение сделки планируется после одобрения ФАС и Правительственной комиссии. Ожидается, что в течение полугода российские активы Bonava перейдут к покупателю.

«Для «Джи-групп» сделка по приобретению Bonava — прежде всего возможность быстро нарастить объемы бизнеса, получить диверсифицированный земельный банк в одном из самых привлекательных регионов России. Также мы хотим перенять компетенции Bonava, которая очень сильна в собственном проектировании с хорошим уровнем стандартизации секций, в использовании технологий панельного домостроения, качественной проработке бизнес-процессов и развитом направлении отделки «под заказ», — прокомментировал подписание соглашения генеральный директор компании «Джи-групп» Линар Халитов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 29.09.2022

- 30 сентября 2022, 10:49

- |

- «Реаторг» планирует в октябре провести размещение выпуска трехлетних дебютных облигаций серии 001Р-01 объемом 200 млн рублей. Ориентир ставки купона — 16-18% годовых. Купоны ежеквартальные. По выпуску планируется амортизация: в 5-8-й купонный период — по 10% номинальной стоимости выпуска, 9-12 купонный период — по 15%. Организатор — «ИВА Партнерс» (ранее «Универ Капитал»).

- НРА присвоило кредитный рейтинг «Солид-Лизинг» на уровне B+|ru| со стабильным прогнозом.

- «Главстрой» установил ставку 7-го купона облигаций серии 001Р-01 на уровне 9,5% годовых. Ставка 8-го купона будет определена по формуле: ключевая ставка Банка России, действующая по состоянию на 5-й рабочий день, предшествующий дате начала купона, плюс 2%.

( Читать дальше )

АКРА подтвердило кредитный рейтинг АО «ДЖИ-ГРУПП» на уровне BBB+(RU), изменив прогноз на «позитивный»

- 30 сентября 2022, 07:29

- |

Изменение прогноза по кредитному рейтингу на «Позитивный» обусловлено ожиданиями Агентства по улучшению показателей долговой нагрузки и диверсификации проектов Компании и роста объема портфеля текущего строительства.

За январь–август 2022 года продажи жилой недвижимости Компании существенно сократились в физическом выражении (основное падение пришлось на второй квартал), при этом средняя цена реализации продолжила расти. В результате выручка и основные метрики рентабельности, согласно отчетности по МСФО, за первое полугодие 2022 года не претерпели каких-либо существенных негативных изменений.

Средневзвешенное за период с 2019 по 2024 год отношение чистого долга к FFO до чистых процентных платежей Группы оценивается Агентством на уровне 1,3х, что является индикатором низкого уровня долговой нагрузки.

Источник: www.acra-ratings.ru/press-releases/3527/

/Облигации Джи-групп входят в портфель PRObonds ВДО на 3,4% от активов/

( Читать дальше )

Девелоперы отделались испугом

- 30 августа 2022, 12:20

- |

Первое полугодие для участников строительного рынка оказалось периодом тревог: сначала на фоне СВО упали продажи, а вслед за ними и объемы ввода жилья в эксплуатацию. Впрочем, уже к июлю ситуация начала выправляться. Выйти из пике девелоперам помогла льготная ипотека, а также привлечение инвестиций в банках и на публичном долговом рынке. Только на бирже застройщики привлекли более 82 млрд рублей.

( Читать дальше )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 15 августа 2022, 09:20

- |

- Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

- Онлайн Микрофинанс, 01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

- Джи-групп, 002Р-01 Ежеквартальные выплаты ставка купона 10,6% Сумма купона 26,43 руб.

- МФК ВЭББАНКИР, 001P-01 Ежемесячные выплаты, ставка купона 22% Сумма купона 18,08 руб.

16.08.2022

- МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

17.08.2022

- Займер, 03 Ежемесячные выплаты ставка купона 12,7% Сумма купона 10,44 руб.

18.08.2022

- Хайтэк-Интеграция, БО-01 Ежеквартальные выплаты, ставка купона 24% Сумма купона 59,84 руб.

- АО им. Т.Г. Шевченко, 001P-02 Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

- Маныч-Агро, 01 Ежеквартальные выплаты ставка купона 12% Сумма купона 29,92 руб.

- Агрофирма-племзавод Победа, 001P-01 Ежеквартальные выплаты ставка купона 9,75% Сумма купона 24,31 руб.

( Читать дальше )

Джи-групп

- 12 августа 2022, 20:41

- |

11 августа Арбитражным судом Республики Татарстан было вынесено решение по иску АО «Гарант-М» против АО «Джи-групп», о досрочном погашении облигаций.

Резолютивная часть решения доступна на сайте: kad.arbitr.ru/Document/Pdf/5f460426-671a-48bd-a085-a1564857c354/dd2a7b17-1a80-43e7-9d0c-b90840b47384/A65-3312-2022_20220811_Reshenie_(rezoljutivnaja_chast).pdf

Суд признал законными требования истца по тем же основаниям, на которые опираются в своей позиции частные инвесторы в коллективном иске, рассматриваемом в районном суде г. Казань.

Мы надеемся, что эмитент не будет далее затягивать исполнение решения о досрочном погашении и удовлетворится решением суда первой инстанции.

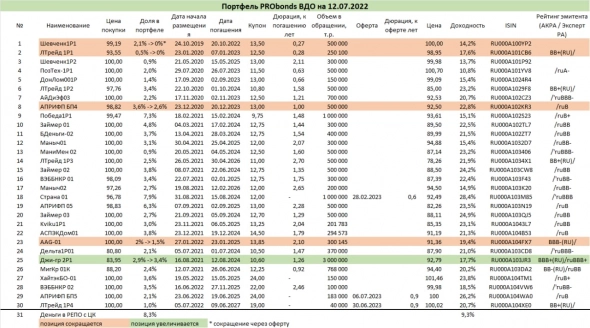

Портфель PRObonds ВДО. Сокращение убытка с начала года до -3%. И ряд операций

- 13 июля 2022, 07:56

- |

Портфель PRObonds ВДО после застоя последних 2-3 недель вновь вернулся в тренд восстановления. Убыток с начала года сократился до -3%. Накопленный за 4 года ведения результат составляет 46% (до НДФЛ, но с учетом комиссий). Последний год из этих четырех – с прошлого по нынешний июль – портфель пока отработал в ноль.

Ожидаемая доходность портфеля на ближайшие 12 месяцев – около 20%. Она складывается из доходностей к погашению входящих в портфель облигаций и доходности денежной позиции. Исходя из нее, наиболее вероятный результат портфеля в 2022 году с учетом глубокой просадки первого квартала – 5%.

Операции вновь достаточно много, хотя они больше косметического характера.

( Читать дальше )

Коротко о главном на 18.05.2022

- 18 мая 2022, 10:24

- |

Ставка купона дебютного выпуска и кредитный рейтинг:

- «Хайтэк-Интеграция» 19 мая начнет размещение дебютного трехлетнего выпуска облигаций серии БО-01 объемом 150 млн рублей. Ставка 1-4 купонов установлена на уровне 24% годовых. Ставка 5-12 купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая на 5-й рабочий день, предшествующий дате начала купонного периода, плюс премия 4-6%, размер которой будет определяться в зависимости от уровня кредитного рейтинга эмитента и/или поручителей по выпуску. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал».

- «Эксперт РА» подтвердил рейтинг АО «Джи-групп» на уровне ruBBB+, прогноз «Стабильный».

- ОР допустила техдефолт по выплате купонного дохода за 6-й период по облигациям серии 002Р-01 на 3,454 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере. Срок наступления фактического дефолта — 31 мая.

( Читать дальше )

«Эксперт РА» подтвердил кредитный рейтинг компании «Джи-групп» на уровне ruBBB+

- 17 мая 2022, 16:32

- |

Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности нефинансовой компании «Джи-групп» на уровне ruBBB+. Прогноз по рейтингу стабильный.

/Облигации Джи-групп входят в портфель PRObonds ВДО на 3% от активов/

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 16 мая 2022, 07:54

- |

16.05.2022

- Джи-групп, 002Р-01 Ежеквартальные выплаты ставка купона 10,6% Сумма купона 26,43 руб.

- Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

- Онлайн Микрофинанс, 01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

- МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

19.05.2022

- АО им. Т.Г. Шевченко, 001P-02 Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

- Агрофирма-племзавод Победа, 001P-01 Ежеквартальные выплаты ставка купона 9,75% Сумма купона 24,31 руб.

- Маныч-Агро, 01 Ежеквартальные выплаты ставка купона 12% Сумма купона 29,92 руб.

- Займер, 03 Ежемесячные выплаты ставка купона 12,7% Сумма купона 10,44 руб.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал