Доходности

Завьялов Илья Николаевич про Yield-агрегатор.

- 17 ноября 2023, 16:58

- |

В современных реалиях общество становится все более и более финансово грамотным, узнавая о различных предметах инвестирования, стремится к увеличению своего капитала либо же спасении его от инфляции. При этом люди тратят огромное количество времени для поиска информации о наиболее стабильных активах и точек входа в них. Но уже существует решение этой проблемы.

Yield-агрегаторы — агрегаторы доходности DeFi, которые позволяют пользователям наиболее эффективно размещать свои активы и получать пассивный доход. Обратите внимание, что агрегаторы доходности не генерируют доходность сами, а создают систему смарт-контрактов, позволяющие агрегировать наилучшие процентные ставки на сайте на основе их risk/reward предпочтений.

Идея возникновение Yield-агрегаторов возникла из сферы традиционных финансов, а именно инвестирования в фондовые рынки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Доходности ВДО не покрывают риска

- 01 ноября 2023, 07:02

- |

Последнее решение по ключевой ставке все дальше от сегодняшнего дня. Но его последствия, в частности, для облигаций, возможно, не разыгранная тема будущего.

Приводим три диаграммы. Первая (выше) – динамика средней доходности ВДО, ключевой ставки и их соотношение.

Вторая (ниже) – статистика ЦБ о доходности банковских депозитов. Эта статистика, в отличие от облигационной, запаздывающая, интересна она не как факт, а как тенденция.

На первой диаграмме видим, что соотношение доходности ВДО (средний рейтинг ВВ) и величины КС опустилось к 1,2. До того уровня, с которого в августе начался быстрый рост облигационных доходностей и падение облигационных котировок.

( Читать дальше )

Зачем нужны купоны лесенкой: случай Бизнес Альянс

- 21 сентября 2023, 14:41

- |

Причины применения «лесенки», озвученные эмитентом:

1. Инвертированная на момент размещения КБД (она же gcurve), что можно интерпретировать как рыночные ожидания смягчения ДКП на горизонте года;

2. Короткий выпуск (до года) скорее навредит компании, чем поможет. Привлечение длинных денег делает бизнес эмитента более стабильным. Во-первых, не возникает необходимости выводить средства из оборота, а во-вторых, планирование на 3-летнем горизонте открывает возможность конкурировать за крупных платежеспособных клиентов;

( Читать дальше )

Коррекция в акциях и облигациях РУБЛЬ ЗОЛОТО Ожидание повышения ставки Нала все меньше Легкий доход заканчивается

- 08 сентября 2023, 19:08

- |

В 2023г. доходность портфелей более 75%,

опережаю индекс полной доходности Мосбиржи на 20%.

На этой неделе на рынке на российском рынке небольшая коррекция в связи с ожиданиями роста ставки ЦБ России.

Индекс ОФЗ (RGBI) падает, медвежий тренд.

Доходность облигаций, соответственно, растёт.

Доходность длинных облигаций уже 12% с тенденцией к рост.

Вторую неделю падает количество наличных денег в обращении.

Время лёгких денег (которое было с ноября 2022г. по август 2023г.) проходит:

Компании, которые на виду (Сбер, Полюс и др.) уже третий не растут, хотя в июле и в августе рынок рос.

Для того, чтобы и дальше идти лучше индекса, нужен анализ отчётности и трендов.

#Мосбиржа одна из идей,

выиграет от поднятия ставки:

больше заработают на чужих деньгах (ГО и др.).

#Нефть (Urals около $75) – Лукойл, Роснефть, Татнефть и др.

В выходные тщательно разберу портфель и сделаю ребалансировки

(в 1 очередь в ИИС).

Об этом – в следующем ролике.

( Читать дальше )

ВДО. Динамика доходностей (13,5-15%) и статистика дефолтов от Эксперт РА. Рынок в мечтательном состоянии

- 10 июля 2023, 06:37

- |

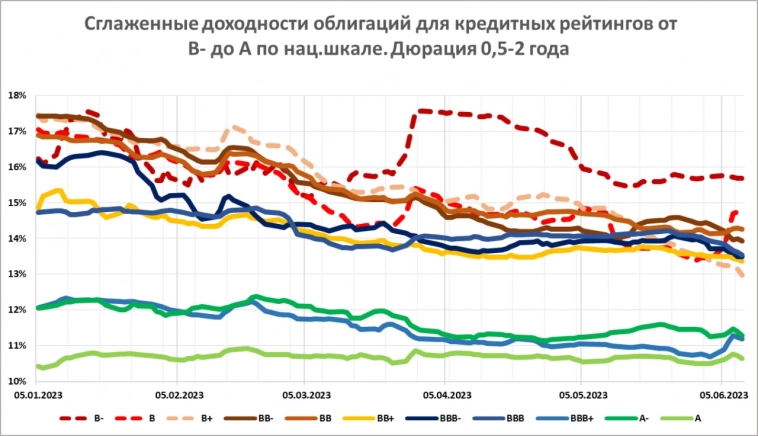

В конце мая доходности высокодоходных облигаций вне зависимости от их кредитных рейтингов (к ВДО мы относим бумаги с рейтингами от В- до ВВВ) максимально приближались к одной точке. Тогда это было примерно 14% годовых.

И тогда же обозначило готовность рынка к ценовой коррекции. Дальше падение рубля стало стимулом для коррекции, избирательной.

По состоянию на 7 июля доходности разошлись, от 13,5% до 15%. Часть ВДО, действительно, скорректировалась вниз по цене. Однако само расхождение доходностей близко к случайному. С одной стороны, наихудшие рейтинги, В- и В, дают заметно более высокую доходность относительно более же качественных рейтингов. С другой, не без изъяна: наименьшие доходности, 13,3%, не только у рейтинга ВВВ, но и у В+. Да и само расхождение доходностей совсем незначительное.

( Читать дальше )

Статистика, графики, новости - 04.07.2023

- 04 июля 2023, 04:37

- |

Доброе утро, всем привет!

Вчера S&P Global распространил свежие данные по PMI — индексу деловой активности...

( Читать дальше )

ВДО-доходности. И ВДО-рейтинги (как чувства, на них вечно плюют)

- 27 июня 2023, 07:25

- |

Неспокойная ситуация? Скажите об этом рынку корпоративных облигаций. Доходности снижаются несмотря на легкую (пока что?) лихорадку акций и рубля.

Премии ВДО-рейтингов (не выше ВВВ) к денежному рынку и ключевой ставке – всего около +6% годовых. Величина еще не совсем проблемная, но уже напряженная. Особенно в ожидании повышения ключевой ставки. А ожидание не беспочвенно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал