ЕВРО

Игорь Суздальцев. Торговый план 29 августа 2018 г.

- 29 августа 2018, 11:28

- |

- комментировать

- Комментарии ( 0 )

Мой план.

- 28 августа 2018, 07:23

- |

Поздравляю! СП500 взял высоту 2900!!!

Мой план на сегодня продавать нефть и Евродоллар. Брент ночью тюкнула 76.75. У меня нарисовалась продажа.

Думаю, что РТС тоже пойдет вниз.

Золото и валюты

- 28 августа 2018, 06:37

- |

Евро. 1.1625 (взяла цель 1.1670, следующая — 1.1874, дальше по ситуации)

Фунт. 1.2850. Также ожидаю роста до 1.31, фунт еле тащится.

Ауд. 0.7305. Цели в постах ниже.

Прогноз на неделю с 28.08.2018

- 27 августа 2018, 17:29

- |

Аэрофлот (AF). Восходящий канал с целью 3%. Лонг-. Есть в портфеле

АлРоса (AL). Восходящий канал. Нет в портфеле

Брент Brent (BR). Восходящий канал с целью 3%. Шорт+. Есть в портфеле

СеверСталь (CH). Консолидация в диапазоне ± 2%. Шорт± соответственно. Есть в портфеле

Валютная пара Euro|USD (ED). Восходящий канал с целью 0,5%. Лонг-. Есть в портфеле

ФСК ЕЭС (FS). Консолидация. Есть в портфеле

ГазПром (GP). Восходящий канал. Есть в портфеле

ГМК «Норникель» (GM). Восходящий канал. Есть в портфеле

Золото Gold (GD). Восходящий канал с целью 1%. Лонг-. Есть в портфеле

РусГидро (HY). Восходящий канал с целью 3%. Лонг-. Есть в портфеле

ЛУКОйл (LK). Восходящий канал. Есть в портфеле

( Читать дальше )

Сравнение экономики России и Турции, рекомендации на неделю

- 27 августа 2018, 15:28

- |

Утро

- 27 августа 2018, 04:33

- |

Фунт- 1.2794

Евро-1.1523

Золото- 1192.7

Детально расписывать пока нечего). Цели написаны в предыдущих постах, позиции уже есть, остается доливаться и ждать взятия целей с перестановкой позиций в безубыток.

Экономический дайджест 26.08.2018

- 26 августа 2018, 22:11

- |

На прошедшей неделе пара доллар/рубль изменилась мало и закрылась на уровне 67.10. Ранее в ней разрешился горизонтальный треугольник, после чего она ожидаемо резко выросла, достигнув первых целей — диапазона 67-71. Среднесрочно пара находится в волне С волны 2 конечного диагонального треугольника с 86, которая является плоской. Варианты долгосрочных разметок здесь. Объём длинных спекулятивных позиций во фьючерсе на рубль упал на 300, с 5 300 до 5 000. Индекс РТС подрос и закрылся на уровне 1064.46 (разметка здесь). Индекс российских государственных облигаций также слегка подрос и закрылся на уровне 463.38 (разметка здесь). Подробнее слушайте в последней части «итогов недели».

Мировые рынки

Нефть

( Читать дальше )

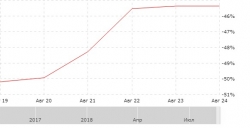

Прогноз курса евро к рублю

- 24 августа 2018, 19:50

- |

С начала 2018 года стоимость евро по отношению к рублю выросла на 5,8%, несмотря на улучшение конъюнктуры рынка нефти и подъем стоимости барреля Brent на 9,5% за аналогичный период. Росту стоимости европейской валюты относительно рубля в большей степени способствовали антироссийские санкции со стороны США, которые были введены в начале апреля. Так, 9 и 10 апреля котировки пары EUR/RUB поднялись на 4,6% и 4,3% соответственно.

Кроме того, поддержку евро оказало намерение ЕЦБ снизить объем ежемесячного выкупа активов в рамках программы количественного смягчения (QE) с сентября 2018 года до 15 млрд евро, а к концу года и вовсе прекратить покупку гособлигаций. При этом регулятор планирует сохранить нулевой уровень процентной ставки до лета 2019 года, так как уровень базовой инфляции, которая не учитывает изменение стоимости энергоносителей и продуктов питания, все еще находится ниже целевого значения в 2% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал