ИНВЕСТИРОВАНИЕ

Ставка остается 21%. Во что я буду вкладываться?

- 28 апреля 2025, 11:22

- |

Итак, ЦБ снова сохранил ключевую ставку — 21%. Ставка остается на максимуме за последние 20 лет. Причем уже продолжительное время.

Когда разворот? Разворот, судя по всему, уже произошел. Еще в декабре. О чем сигнализирует фондовый рынок, которые существенно вырос за это время. Сейчас мы как бы зависли в верхней точке высокого прыжка. Меры жесткой денежно-кредитной политике уже делают свое дело: инфляция тормозится через охлаждение экономики.

Несмотря на эйфорию в акциях все риски, связанные с высокой ставкой сохраняются для экономики.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

РУБ-ИН | 💳 Недельные покупки на ИИС. 311-312.

- 28 апреля 2025, 08:57

- |

- Неделя 311-312

- 14-27 апреля

В выходные пополнил счет на 16 т.р. А это значит, что на этой неделе будем покупать акции. Покупок у меня не было уже давно.С помощью инвестирования я создаю денежный поток, который не зависит от моей основной работы и носит подстраховывающий характер.

Читайте также. Отчеты о тратах: | Январь | Февраль | Март |

Инвестировать я начал с мая 2019 года.

Пополнение счета ИИС: 16 200 ₽

Список покупок:

➖ Покупок не было

- Полученные купоны и дивиденды: 821,4 ₽

- Общий размер ИИС: 3 681 927 ₽ (+147 т.р. с прошлой недели)

- Пассивный доход на ИИС с начала 2025 года: +57 530,08₽

Заруба БПИФ vs собранный индекс

- 25 апреля 2025, 11:04

- |

Дисклеймер

Данный биф будет между отдельно собранным индексом Мосбиржи MCFTRR и бпифами на индекс Мосбиржи MCFTR

Пост написан об обычном инвесторе, а не увлеченном человеке данным процессом, прошу учитывать при комментировании.

Я сам прошел через составление своего индекса, через отслеживание своего портфеля самостоятельно в таблице и Snowball. Меня это порядком достало, очень много телодвижений и очень много времени, а как мы знаем, время деньги. Не говоря уже о комиссиях и прочем. Для меня важнее потратить время на что-то более полезное.

Акции еще у меня остались, но больше не накапливаю, а покупаю на дивы фонды

Привет.

В быту своей инвестиционной молодости, я подвергался дивидендному искажению и ошибке, что круто покупать дивидендные акции, они лежат, есть не просят, а ты снимаешь сливки и на них живешь. Но, есть нюанс, за последние 5 лет наш IRUS(IMOEX) вышел плюс-минус в 0, вычтем отсюда инфляцию и что получится, а получится то, что наш капитал без дивидендов прожигается каждый год, как будто лежит под матрасом, накопленная дивидендная доходность отсутствует и в итоге, с постоянным выводом дивидендов капитал сам себя исчерпает.

( Читать дальше )

Новый виток фарминдустрии: как ПРОМОМЕД задаёт тон всему рынку

- 25 апреля 2025, 08:38

- |

📈 Выручка компании по итогам прошлого года увеличилась на +35% до 21,4 млрд руб., благодаря выводу на рынок новых высокомаржинальных препаратов предназначенных для лечения болезней эндокринной системы и онкологических заболеваний.

📈 Привлекает внимание внушительная валовая рентабельность на уровне 66%! Как тут не вспомнить легендарного Уоррена Баффетта, предпочитающего вкладывать средства в компании с валовой маржой более 50%, полагая, что такие предприятия обладают конкурентным преимуществом. Задумайтесь!

📈 Показатель EBITDA увеличился на +31% до 8,2 млрд руб. Эффективное управление издержками, в сочетании с ростом продаж лекарственных препаратов, позволили компании завершить отчётный период с рентабельностью EBITDA на уровне 38%, что оказалось выше целевых ориентиров, озвученных менеджментом в процессе подготовки к IPO. Хоть кто-то на нашем рынке ещё способен приятно удивлять!

( Читать дальше )

Облигации ТЕХНО Лизинга: ключ к высоким доходам на годы вперёд

- 24 апреля 2025, 19:30

- |

📊 На рынке облигаций сформировалась интересная ситуация: текущие показатели доходности корпоративных бумаг остаются весьма высокими, хотя значительная часть участников долгового рынка уже не сомневается, что ЦБ летом приступит к снижению ключевой ставки. Следовательно, пока сохраняется такая возможность, целесообразно зафиксировать приемлемую доходность на длительный срок, воспользовавшись преимуществами высокого уровня текущих ставок.

Единственным недостатком является тот факт, что большая часть облигаций с привлекательной премией к ОФЗ характеризуется короткими сроками обращения — преимущественно сроком до двух лет, а хотелось бы зафиксировать высокую доходность на более долгий срок — минимум на пять лет. Именно поэтому моё внимание сегодня привлёк облигационный выпуск компании ТЕХНО Лизинг, выпущенный в середине апреля, который я предлагаю «прожарить» вместе с вами.

🚛 Что это за компания? ТЕХНО Лизинг представляет собой универсальную лизинговую компанию, оказывающую услуги по финансированию приобретения строительной техники, коммерческого транспорта различного назначения, включая автомобили, а также спец.

( Читать дальше )

«ПАРУС-КРАСНОЯРСК» - сибирская звезда на рынке коммерческой недвижимости?

- 23 апреля 2025, 18:55

- |

🏛 В последнее время не утихают споры относительно будущего снижения ключевой ставки. Участники рынка высказывают разные мнения: одни полагают, что переход к режиму смягчения денежно-кредитной политики произойдёт уже летом, другие убеждены, что регулятор приступит к снижению ставки лишь осенью. Сейчас точно ясно одно: эпоха высокой ключевой ставки неумолимо движется к завершению.

💼И в такой обстановке остро стоит задача поиска надёжных инструментов, способных обеспечивать доходность выше 20% годовых. Сегодня у нас на «прожарке» компания PARUS Asset Management, которая уже в эту пятницу, 25 апреля, начнёт торги новым фондом индустриальной недвижимости «ПАРУС-КРАСНОЯРСК».

Начнём с того, что компания PARUS Asset Management уже более четверти века профессионально занимается строительством, управлением и продажей объектов коммерческой недвижимости, зарекомендовав себя надёжным игроком на рынке. На сегодняшний день уже шесть фондов под управлением PARUS свободно обращаются на Мосбирже.

( Читать дальше )

Регрессия на исторических данных дают слишком высокий риск премиум

- 23 апреля 2025, 13:43

- |

Расчеты дают прогноз средней цены через год для спокойной MCD 1.1 (что нормально) и волатильной AMD 1.23 (что на мой взгляд завышено, причем завышено сильно). Дополнительно проверил получив среднюю цену инверсией цен опционов, и они подтверждают мои ощущения, рынок опционов ожидает цену АМД через год где то вдвое ниже 1.12 а не 1.23.

Среднее через инверсию опционов думаю точнее, и верить нужно им, но мне таки хотелось бы получить независимую от рынка оценку будущей цены на основе исторических данных.

Расчеты: данные и код в линейном пространстве и код в лог пространстве если кому то будет интересно посчитать.

( Читать дальше )

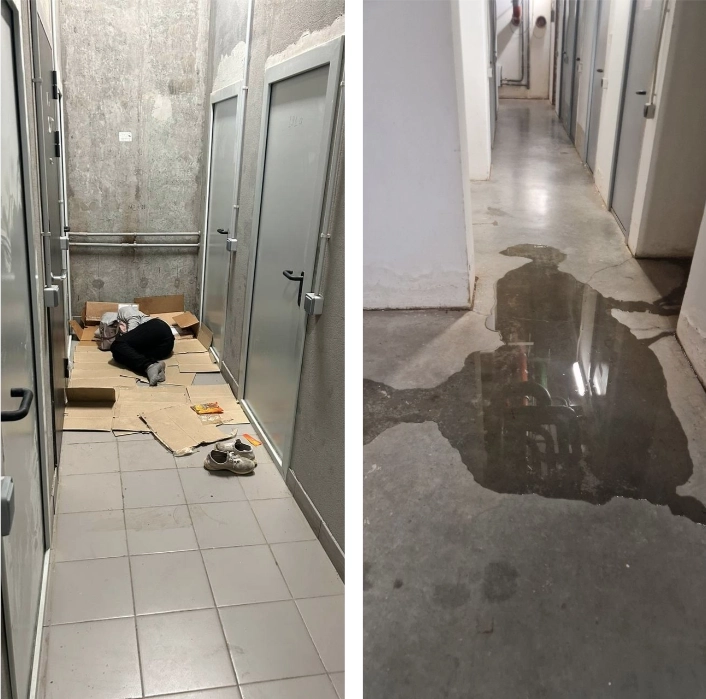

«Я — кладовочный король!». Сдаю в аренду кладовки и паркинг в ЖК, пассивный доход 16к, но ещё есть потопы и бездомные...

- 23 апреля 2025, 10:13

- |

Купил пару кладовок в новом жилом комплексе, а потом взял ещё и место на подземном паркинге. Герой истории делится своим опытом: как не встрять с такими инвестициями, что делать, если возле твоей кладовки спит бездомный или её затопило.

Ивесторский привет, или кладовочный омлет, всем дорогим читателям лучшего блога на просторах интернета.

***

Данная статья написана на основе интервью с главным героем истории или взята из открытых источников и адаптирована. «Все истории вымышлены, а совпадения случайны». Некоторые фотографии могут быть взяты из интернета для создания атмосферы и глубокого погружения в рассказ.

Моё инвесторское нутро

Мне 29 лет, живу в Москве. Работаю финансовым директором в фирме, которая торгует всякими медицинскими штуками — томографами, сканерами и прочими приборами, за которые больницы отдают бешеные деньги. А я тем временем считаю каждую копейку, потому что моя главная страсть — это накопительство.

( Читать дальше )

GloraX: как девелопер покоряет регионы, обходя ипотечный кризис

- 22 апреля 2025, 17:41

- |

🧐 Друзья, как вы знаете, я периодически поглядываю на динамику денежного рынка и заметил, что за последние две недели ставки заметно снизились, что сигнализирует о возможном снижении ключевой ставки ЦБ. На этом фоне хочется вместе с вами порассуждать, сможет ли рынок недвижимости отыграть это событие ростом, взяв в качестве примера опубликованные сегодня фин. результаты российского девелопера GloraX за 2024 год.

Напомню, на сегодняшний день GloraX представлен на фондовом рынке четырьмя выпусками облигаций(RU000A1053W3, RU000A108132, RU000A10ATR2 и RU000A10B9Q9), однако деловые издания активно считают эту компанию одним из главных кандидатов на проведение IPO в обозримом будущем.

( Читать дальше )

Трамп, Юнипро и российские реалии

- 22 апреля 2025, 07:27

- |

Нет, определённая логика здесь, безусловно, присутствует, и даже инвестиционную идею, скрытую за завесой большой геополитической игры, здесь при большом желании можно рассмотреть: если вдруг случится чудо и стороны действительно придут к миру, немецкая Uniper может вернуть себе полный контроль над компанией. А это, в свою очередь, откроет путь к возвращению накопленных денег акционерам через дивиденды.

Но так ли всё радужно на самом деле? Опыт подсказывает, что верить в подобные сценарии если и стоит, то с очень большой осторожностью. За свои первые 100 дней у власти Трамп успел наобещать столько, что даже самые оптимистичные инвесторы начали уставать от этой череды громких заявлений. А рынок тем временем продолжает реагировать на новые надежды о мире, и на этом фоне акции Юнипро то подскакивают на каких-то надеждах, то снова падают, когда становится ясно — мир если и возможен, то явно не завтра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал