ИНТЕР РАО ЕЭС

Utilities - незащитные, но доходные - Финам

- 11 марта 2021, 15:02

- |

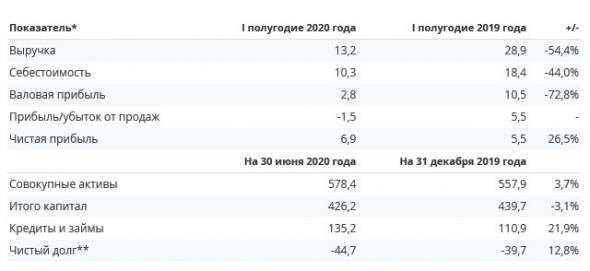

Utilities RU: кризис не отменяет генерации дивидендов. Защитный актив или нет? Вирусный кризис неблагоприятно повлиял на сектор Utilities в прошлом году вследствие сокращения энергопотребления, ухудшения платежной дисциплины клиентов, а также задержек по инвестиционным проектам. Мы также отмечаем риски отражения обесценений активов по итогам прошлого года в отчетах МСФО, так как кризис создает благодатную почву для переоценки активов в меньшую сторону, но мы видим, что сектор в целом неплохо пережил кризис и сохранил способность генерировать дивиденды.ГК «Финам»

По России потребление электроэнергии в 2020 году составило 1050,4 млрд кВт*ч, что эквивалентно сокращению на 2,3% (г/г). Среди региональных ОЭС рост наблюдался лишь на Дальнем Востоке, в зоне промышленного развития.

Финансовые отчеты отразили снижение выручки и прибыли по сектору. Наиболее уязвимыми оказались операторы ТЭС: общий спад спотовых цен и тепло-энергопотребления, в том числе экспортного, на фоне кризиса и нетипично мягкой зимы совпал с сокращением загрузки топливных станций в условиях высокой водности в 1-м полугодии.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Как "тыквы" 2 эшелона превращаются в кареты

- 05 августа 2020, 04:36

- |

ВТБ в сотрудничестве с Яндексом внезапно должен обогнать всех конкурентов, хотя ранее сотрудничавший Яндекс с более сильным Сбером как то не проявил себя и такой эйфории не случилось, ранее писал о том что сами фонды ВТБ продают свою бумагу https://smart-lab.ru/blog/632643.php

ENPG безумно увеличил объемы гидрогенерации, снижение ставки ЦБ чуть ли не обесценил их долги)) Затем в игру вступают БКС\Тинькофф рекомендации !STRONGBUY, и тут мы видим как эти бумаги внезапно начинают лететь вверх по 10-20-30% в неделю! А затем дрейфуют во флэте с неплохими объемами на продажу)

( Читать дальше )

Интер РАО, покупка на несколько месяцев.

- 08 июля 2020, 22:01

- |

После удачной покупки яндекса в мае (https://smart-lab.ru/blog/618936.php), и недавнего выхода из нее, глобально ожидал снижения рынков на фоне квартальных фин отчетов. Думал дождаться падения цен, а там уже думать из чего собирать портфель. Но ФРС Америки с такой скоростью печатает деньги, и заливает ими фондовый рынок (кстати это отражается на все остальные рынки в мире), что коррекции может и не быть. Вообщем устал я «сидеть на заборе», и начал искать, что прикупить.

И честно, Я и не думал рассматривать «Интер РАО» к покупке, пока мой знакомый не спросил мнения о ней.

С технической точки зрения, данная компания смотрится уверенно по бычьи. Есть паттерн, есть уровень поддержки на отметке около 4.7, оба выше фибы 62. Да и цена уже сначала недели держится выше всех ЕМА (7,14, 50,100,200) на дневках.

Вообщем я вошел в длинную позицию с текущих значений. Срок примерно до сентября.

( Читать дальше )

Интер РАО ЕЭС – Отчет рсбу за 2019г

- 11 февраля 2020, 14:04

- |

Интер РАО ЕЭС – рсбу/ мсфо

104 400 000 000 акций

www.interrao.ru/investors/securities-information/

Free-float 34,24%

Капитализация на 11.02.2020г: 616,221 млрд руб

Общий долг на 31.12.2016г: 7,941 млрд руб/ мсфо 163,689 млрд руб

Общий долг на 31.12.2017г: 37,763 млрд руб/ мсфо 177,573 млрд руб

Общий долг на 31.12.2018г: 70,746 млрд руб/ мсфо 243,109 млрд руб

Общий долг на 30.09.2019г: 104,529 млрд руб/ мсфо 204,878 млрд руб

Общий долг на 31.12.2019г: 118,225 млрд руб

Выручка 2016г: 43,180 млрд руб/ мсфо 868,182 млрд руб

Выручка 9 мес 2017г: 31,51 млрд руб/ мсфо 621,078 млрд руб

Выручка 2017г: 40,975 млрд руб/ мсфо 869,204 млрд руб

Выручка 9 мес 2018г: 35,153 млрд руб/ мсфо 688,228 млрд руб

Выручка 2018г: 53,901 млрд руб/ мсфо 962,582 млрд руб

Выручка 9 мес 2019г: 39,961 млрд руб/ мсфо 753,809 млрд руб

Выручка 2019г: 55,106 млрд руб

Прибыль 2016г: 97,475 млрд руб/ Прибыль мсфо 61,312 млрд руб

Прибыль 9 мес 2017г: 5,438 млрд руб/ Прибыль мсфо 41,457 млрд руб

Прибыль 2017г: 15,669 млрд руб/ Прибыль мсфо 54,662 млрд руб

( Читать дальше )

ФАС выступила против увеличения тарифов ФСК

- 19 июня 2019, 14:51

- |

19 июня 2019

По мнению службы, это будет стимулировать крупных потребителей к переходу на собственную генерацию и приведет к лавинообразному росту тарифов.

МОСКВА, 18 июня — Повышение тарифа на передачу электроэнергии по магистральным сетям ФСК ЕЭС, предлагаемое группой «Россети», будет стимулировать крупных потребителей к переходу на собственную генерацию и в результате приведет к резкому росту тарифов на электроэнергию и тепло, следует из письма главы Федеральной антимонопольной службы (ФАС) Игоря Артемьева в адрес вице-премьера Дмитрия Козака.

«Предлагаемая (?) мера неэффективна, не даст положительных результатов и приведет к лавинообразному росту тарифов. При этом рост тарифов произойдет не только в электроэнергетике, но и в коммунальной сфере. Переход на собственную генерацию крупных потребителей повлечет за собой по ряду регионов уход этих потребителей от централизованного теплоснабжения, а это повлечет соответствующий рост тарифов и на тепловую энергию», — отмечается в письме, передает ТАСС.

( Читать дальше )

ГОСА Интер РАО ЕЭС

- 20 мая 2019, 15:41

- |

Собрание проходило в гостинице «Славянская» рядом с Киевским вокзалом. Регистрация акционеров начиналась в 8 часов. Акционерам изготавливали бейдж с их фотографией и логином с паролем для электронного голосования. Подарили плащевой рюкзачок с кожаным планшетом с блокнотом и ручкой, к которому была прикреплена пластиковая карточка для получения хавчика. На втором этаже стояло много терминалов для электронного голосования. Рядом стояли девушки и подсказывали тем кто не умеет ими пользоваться. В буфете халдеи предлагали чай, кофе, воду и тарелочку с булочкой и ватрушкой. Многие акционеры подходили по несколько раз, и набирали булочки и воду себе в сумочку. В 10 часов началось собрание. Зал был полупустой, акционеров было чуть больше ста человек. В выступлении нам поведали, что компания увеличила долю акций в свободном обращении и теперь это 33,74%. Индекс энергетики снизился на 11%, а Интер РАО ЕЭС выросла на 14%. Типа мы лучшая компания. Прибыль распределяем 5% на резерв, это так нужно по уставу. Предлагаем собранию погасить из прибыли убытки прошлых лет и выплатить дивиденды.

( Читать дальше )

Минфин "продавливает" увеличение дивидендов ИнтерРАО

- 29 апреля 2019, 08:48

- |

Приветствую вас, дорогие подписчики. Сегодня поговорим об энергетиках. Обсудим свежие слухи про увеличение дивидендов ИнтерРАО, посмотрим на бизнес компании.

Вот что пишет Коммерсант:

Минфин предлагает кратно поднять уровень дивидендов энергохолдинга «Интер РАО» — до 50% чистой прибыли компании по МСФО за 2018 год, сообщил сегодня «Интерфакс» со ссылкой на источник и подтвердили собеседники “Ъ”. В частности, министерство уже предложило Минэкономики подготовить проекты директив представителям государства в «Интер РАО» для принятия решений о выплате промежуточных дивидендов в 2019 году.

Чтобы «Интер РАО» смогло выполнить норму по выплате 50% прибыли по МСФО по итогам 2018 года, компания незапланированно заплатит промежуточные дивиденды за первый квартал 2019 года.

( Читать дальше )

Интер РАО ЕЭС – рсбу/мсфо за 2018г. Прогноз величины дивидендов за 2018г.

- 04 марта 2019, 12:11

- |

Интер РАО ЕЭС – рсбу/ мсфо

104 400 000 000 акций http://fs.moex.com/files/12122 №19

Free-float 33%

Капитализация на 04.03.2019г: 413,320 млрд руб

Общий долг на 31.12.2016г: 7,941 млрд руб/ мсфо 163,689 млрд руб

Общий долг на 31.12.2017г: 37,763 млрд руб/ мсфо 177,573 млрд руб

Общий долг на 31.12.2018г: 70,746 млрд руб/ мсфо 243,109 млрд руб

Выручка 2016г: 43,180 млрд руб/ мсфо 868,182 млрд руб

Выручка 9 мес 2017г: 31,51 млрд руб/ мсфо 621,078 млрд руб

Выручка 2017г: 40,975 млрд руб/ мсфо 869,204 млрд руб

Выручка 1 кв 2018г: 9,742 млрд руб/ мсфо 247,784 млрд руб

Выручка 6 мес 2018г: 19,945 млрд руб/ мсфо 460,746 млрд руб

Выручка 9 мес 2018г: млрд руб/ мсфо 688,228 млрд руб

Выручка 2018г: 53,901 млрд руб/ мсфо 962,582 млрд руб

Прибыль 2016г: 97,475 млрд руб/ Прибыль мсфо 61,312 млрд руб

Прибыль 1 кв 2017г: 15,54 млн руб/ Прибыль мсфо 19,202 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

дивиденды

дивиденды