Иволга Капитал

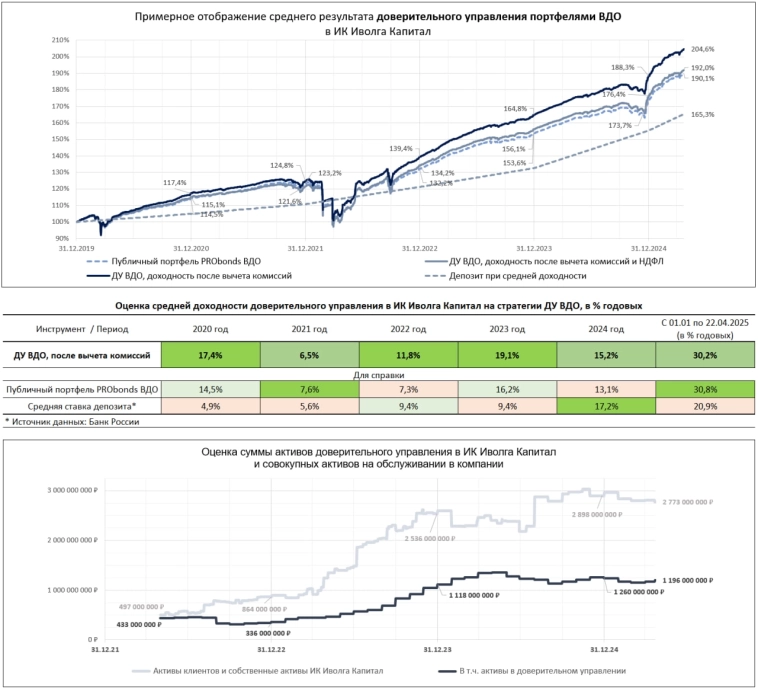

Доверительное управление в сегменте ВДО. Удерживаем 30% годовых / 1,5 депозитные ставки с начала года

- 24 апреля 2025, 07:00

- |

Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена).

Рынок лихорадит, хотя общий тренд – вроде бы тренд роста. В высокодоходном сегменте облигаций лихорадит особенно. Там зачастили дефолты.

В нашем управлении первые почти 4 месяца года пока что сложились неплохо. В среднем по портфелям доверительного управления на стратегии ВДО имеем с начала года 9,3%, или 30,2% годовых, после списания всех комиссий.

В тактике остаемся консервативными. Т. е. много свободных рублей в портфелях, на вчера около 37% от активов (размещены в РЕПО с ЦК под эффективную ставку 22-23%). Соответственно, несвойственно высокий для ВДО кредитный рейтинг портфелей, вблизи A+. Неизменно короткая дюрация. Так что недавняя просадка рынков прошла от нас стороной.

О короткой дюрации, она в портфелях 0,5-0,6 года. Мы не ставим на удачу. Пока деньги дорогие, нужно опираться на стабильный поток платежей от облигаций, а не на рост стоимости их тела. По нашей мысли. И что и когда будет с длинными ОФЗ и не только, вопрос для нас не насущный. Практика научила забирать с рынка наиболее доступные деньги.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Какие облигации маркетирует Иволга?

- 23 апреля 2025, 07:04

- |

Начинаем публиковать список облигаций (а в дальнейшем и акций), где ИК Иволга Капитал выступает маркет-мейкером. Всего сейчас в списке 35 выпусков от 18 эмитентов, общей номинальной суммой 10,1 млрд руб.

Почему это может быть полезно?

Ликвидность. Не везде и не всегда, но в среднем она в маркетируемых выпусках должна быть выше, чем на остальном рынке. Уже потому, что доля маркет-мейкера в обороте торгов приведенных выпусков обычно между 20 и 50%.

Анализ эмитента. Если мы что-то маркетируем, а торгуем мы этим активно, то с обязательной оценкой эмитента. Поскольку ММ недорогая опция, без мониторинга эмитента маркет-мейкер может с легкостью отправиться с его бумагами в глубокий минус. Который не покроют абонентские платежи.

Таблица обновляется, в конце апреля – начале мая в ней сменится сразу несколько позиций. Сообщать об этом мы можем лишь по факту. Но сообщать теперь будем.

В мае планируем запустить индекс из облигаций (а в дальнейшем и акций), которые маркетируем. Более показательный для инвестора индикатор качества и указанных бумаг, и нашей работы с ними.

( Читать дальше )

О том, зачем, как долго и дорого выпускать облигации. И об Иволге как ВДО-организаторе

- 18 апреля 2025, 07:17

- |

Сегодняшняя информация – для эмитентов.

А для инвестора – лишняя возможность заглянуть за кулисы.

За 6 лет Иволга организовала почти 40 эмитентам ВДО привлечение 41 млрд руб. (3 компании / группы из них, на 3,9 млрд руб. ушли в дефолт).

( Читать дальше )

Во что бы я вложил свои деньги в 2025 году? Вебинар от Иволги Капитал 20 февраля в 16-00

- 19 февраля 2025, 16:07

- |

Во что бы я вложил свои деньги в 2025 году?

Поделимся мнением уже завтра в прямом эфире.

На эфире обсудим:

— Какие перспективы у ВДО?

— Акции уже поздно покупать?

— Рубль или валюта?

Интересно? Подключайтесь 20 февраля в 16-00!

🌐Youtube

📺Rutube

💙ВК

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Тактика доверительного управления Иволги. Девальвация, структурный кризис, юань, рубль, ВДО и акции

- 04 декабря 2024, 06:54

- |

0️⃣ 2 базовых предположения для распределения и управления активами, исходя из оценки обстоятельств:

• 1) рубль продолжит слабеть,

• 2) экономика от перегрева переходит к структурному кризису.

1️⃣ Денежный рынок в юанях.

В ноябре мы добавили в линейку доверительного управления стратегию ДУ РЕПО с ЦК CNY. Посчитали биржевые юани наиболее надежным способом валютной диверсификации. Юаневое РЕПО в отличие от рублевого не имеет четкой ставки размещения денег. • В ноябре средняя дневная ставка составляла ~10% годовых. В первые дня декабря она всего 2,3%.

У нас есть Сводный портфель, который объединяет основные стратегии управления. До ноября в нем по трети занимали 3 стратегии: ВДО, Акции / Деньги и рублевое РЕПО. Теперь 7% от портфеля приходится на РЕПО юаневое. И • доля юаня продолжит увеличиваться. Снижение ставки размещения компенсируется ростом самого юаня к рублю.

2️⃣ Рублевый денежный рынок (РЕПО с ЦК в рублях).

Здесь • однодневная ставка размещения ушла к 21%. Не вполне типично: обычно ставка денежного рынка чуть ниже ключевой, которая как раз 21%. Но, видимо, рубли востребованы. • Эффективная ставка (с реинвестированием ежедневного дохода), таким образом, превысила 23% годовых.

( Читать дальше )

Первичные размещения ВДО и не только: флоатер АПРИ (КС+8%), флоатер Рольфа (не выше КС+6%) и далее по списку

- 26 ноября 2024, 09:24

- |

Актуальные размещения Иволги:

🚀 Сегодня, 26 ноября, в 10:00 стартует размещение первого флоатера от ГК АПРИ (BBB–|ru| / BBB-.ru, 200 млн руб., ставка купона = КС+8%)

А также:• АПРИ БО-002Р-05 (BBB–|ru| / BBB-.ru, 250 млн руб., ставка купона 30% на 1 год до оферты, YTM 33,55%, дюрация 0,9 года) размещен на 44%.

• Р-Вижн 001Р-01 (ruA+, 300 млн, ставка купона КС+ 2,75%) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• БИЗНЕС АЛЬЯНС 001P-07 (BB+(RU) с позитивным прогнозом, 300 млн руб., фиксированный купон 24% на 2 года до оферты, YTM 26,83%, дюрация 1,61 года) размещен на 21%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• МФК ВЭББАНКИР 07 (ruBB, 150 млн руб., ставка купона КС+5%) размещен на 71%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

Иволга на Конференции Смарт-Лаба 26 октября расскажет про дефолты. Как их увидеть и как в них не попасть

- 24 октября 2024, 15:21

- |

Буду рад видеть всех в 12.30 на своем выступлении в зале Облигаций. Готов общаться вживую. Смело выдергивайте меня и задавайте вопросы)

Для тех, кто еще думает, как провести выходной, напоминаю, что для подписчиков нашего канала все еще действует скидка 20% по промокоду IVOLGA

Иволга и акции (Займер и АПРИ). Первые опыты и итоги на новом для нас рынке

- 02 августа 2024, 07:25

- |

Иволга Капитал сделала пару шагов из сегмента ВДО на рынок акций. Как и в ВДО, опираясь на понятные логические конструкции.

Оказались мы на нем в двух амплуа – маркетмейкера (в акциях Займера) и организатора IPO (в акциях АПРИ).

Первые итоги.

Срез результатов маркетмейкинга в Займере мы уже публиковали, и обновим их. Мы стали маркетировать эти акции 10 июня. И за 1,5 месяца нашей активности акции Займера потеряли в цене. Но. До нашего маркетмейкинга (ММ) с момента IPO 12 апреля и по 7 июня бумаги снизились на -20,7%. При снижении Индекса МосБиржи на -6,5%. Т.е. заметно проигрывали рынку. После включения ММ Иволги снижение -7,1% при снижении Индекса МосБиржи -9,2%. Выигрыш у индекса не крупный, но он появился.

Мы исходим из того, что формирование здоровой ликвидности должно положительно влиять на цену (и задача маркетмейкера – уплотнять стакан котировок своими позициями, не стесняясь вступать в сделки). Практика нашу мысль, скорее, подтверждает.

Планируем в дальнейшем перенести наработки в ММ и на акции АПРИ.

( Читать дальше )

Результаты доверительного управления ИК Иволга Капитал в высокодоходных облигациях (средняя доходность за 12 мес. 14,0% годовых на стратегии ДУ ВДО)

- 18 июля 2024, 07:21

- |

Обозначим тренд и процентные результаты. Для нашей основной стратегии доверительного управления – ДУ ВДО (стратегии, ориентированной на вложения в высокодоходные облигации). В общем портфеле стратегии сейчас около 800 млн р. В статистику доходностей для каждого из приведенных периодов включены только те счета доверительного управления, которые управлялись в течение всего этого периода времени.

Значения по всему нашему ДУ, включая точные объемные приведем в ближайшие дни.

Сейчас больше о работе на рынке, который падает. Вслед или вместе с ОФЗ и акциями.

Как видим, наш портфель показывает постепенный прирост, несмотря на обстоятельства. Он перестал выигрывать у банковского депозита. Насколько временно, вскоре узнаем. Думаем, временно, т.к. доходности облигаций приближаются к 25%. А в 2022 и 2023 годах депозит (по статистике Банка России) оставался позади и далеко позади.

О том, как именно мы управляем, больше информации в материалах о публичном портфеле PRObonds ВДО, мы их публикуем 1-2 раза в неделю в нашем телеграм-канале под тегами #портфелиprobonds и #вдо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал