SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ИнтерРАО

Интер РАО - выплата дивидендов за 2019 г планируется в размере 25% от прибыли по МСФО, капзатраты в 2020 г - 30 млрд руб

- 28 февраля 2020, 14:19

- |

член правления Интер РАО Евгений Мирошниченко в ходе телефонной конференции, отвечая на вопрос о дивидендах за 2019 год:

источник

источник

«Мы в настоящее время, менеджмент компании, следуем принятым решениям и остаемся в рамках той дивидендной политики, которая советом директоров определена. Никаких дополнительных решений нет»

«По поводу capex, примерно 30 миллиардов будет на этот год, это с учетом, соответственно, проектов КОММод и всех наших традиционных техперевооружений»

источник

источник

- комментировать

- Комментарии ( 0 )

Интер РАО: изменение доли инсайдера

- 28 февраля 2020, 11:20

- |

Кто: Филатов Дмитрий Александрович

Должность: Член правления

Доля в капитале до: 0,0389%

Доля в капитале после: 0,0359%

Было обыкн. акций: 0,0389%

Стало обыкн. акций: 0,0359%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=12213

Должность: Член правления

Доля в капитале до: 0,0389%

Доля в капитале после: 0,0359%

Было обыкн. акций: 0,0389%

Стало обыкн. акций: 0,0359%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=12213

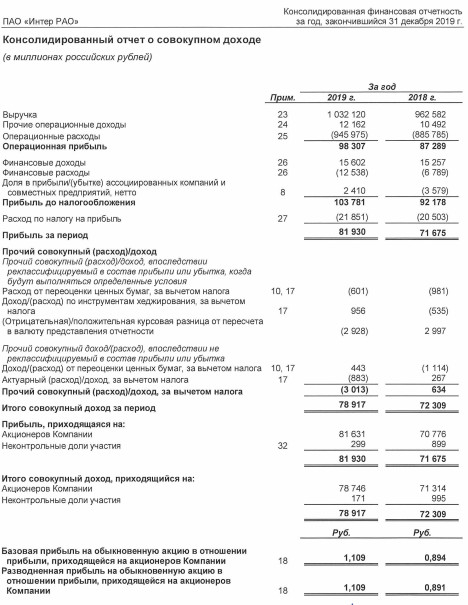

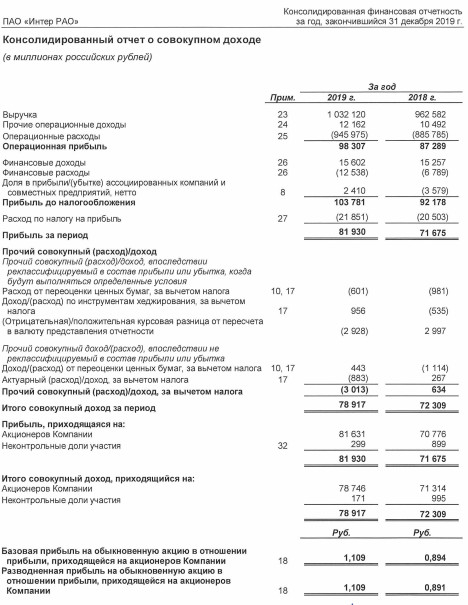

Интер РАО - чистая прибыль по МСФО в 2019 г +14,3%, до 81,93 млрд руб

- 28 февраля 2020, 09:57

- |

Чистая прибыль «Интер РАО» по МСФО в 2019 году выросла на 14,3% по сравнению с 2018 годом и составила 81,93 миллиарда рублей

Выручка «Интер РАО» +7,2%, до 1,032 триллиона рублей.

EBITDA составила 141,547 миллиарда рублей, +16,7%.

релиз

( Читать дальше )

Выручка «Интер РАО» +7,2%, до 1,032 триллиона рублей.

EBITDA составила 141,547 миллиарда рублей, +16,7%.

релиз

( Читать дальше )

EBITDA Интер РАО за 2019 год вырастет на 15,7% - Sberbank CIB

- 27 февраля 2020, 19:06

- |

В пятницу, 28 февраля, ожидается публикация отчетности «Интер РАО» за весь 2019 год. Мы полагаем, что EBITDA по итогам года выросла чуть более значительно, чем предполагал прогноз самой компании. По нашим оценкам, этот показатель должен превысить уровень 2018 года на 15,7%, а менеджмент прогнозировал рост на 10-15%. Чистая прибыль, вероятно, выросла менее значительно, чем EBITDA, в основном из-за выплат в связи с лизингом калининградских активов, а также под влиянием неблагоприятных курсовых колебаний.

Sberbank CIB

Мы полагаем, что ожидающаяся отчетность и посвященная им телефонная конференция едва ли будут достаточно значимыми для фондового рынка. «Интер РАО» собирается в мае существенно обновить свою стратегию, поэтому мы бы не рассчитывали, что менеджмент выступит с какими-либо существенными заявлениями в ходе телеконференции, посвященной итогам 2019 года (если не считать прогнозов на 2020 год).Карначев Федор

Sberbank CIB

Выручка Интер РАО за 2019 год может увеличиться на 8% - Газпромбанк

- 27 февраля 2020, 18:36

- |

«Интер РАО» завтра, 28 февраля, опубликует финансовые результаты за 4 квартал и весь 2019 год, а также проведет телефонную конференцию с инвесторами. Мы ожидаем следующую динамику финансовых результатов:

Динамика выручки за 4К19 может быть более скромной: +4% г/г.

— EBITDA за 2019 г. может увеличиться на 14% г/г за счет роста EBITDA в генерации (+24% г/г) и трейдинге (+8% г/г), который может быть частично сдержан снижением в сегментах сбыта (-2% г/г), зарубежных активов (-5% г/г). Рост EBITDA в сегменте генерации во многом обуславливается увеличением выручки.

( Читать дальше )

— Выручка за 2019 г. может увеличиться на ~8% г/г, во многом за счет роста в сегментах российской генерации (+9% г/г) и сбыта (+10% г/г), который может быть частично компенсирован более умеренной динамикой выручки в сегментах трейдинга (+2% г/г), зарубежных активов (-9% г/г) и инжиниринга (-3% г/г). Рост выручки сегмента генерации может быть обусловлен, в частности, введением в эксплуатацию Прегольской ТЭЦ (март 2019 г., 455 МВт).Газпромбанк

Динамика выручки за 4К19 может быть более скромной: +4% г/г.

— EBITDA за 2019 г. может увеличиться на 14% г/г за счет роста EBITDA в генерации (+24% г/г) и трейдинге (+8% г/г), который может быть частично сдержан снижением в сегментах сбыта (-2% г/г), зарубежных активов (-5% г/г). Рост EBITDA в сегменте генерации во многом обуславливается увеличением выручки.

( Читать дальше )

Отчетность Интер РАО - не триггер для котировок - Велес Капитал

- 27 февраля 2020, 17:02

- |

«Интер РАО» представит консолидированную отчетность за 2019 г. и проведет конференц-звонок 28 февраля.

Мы ожидаем сильных результатов: по нашим оценкам, выручка вырастет на 8%, EBITDA – на 18%, чистая прибыль – на 16%. Среди благоприятных факторов – рост экспорта электроэнергии, который прибавил 16% г/г. Кроме того, 3 крупных блока -на Уренгойской ГРЭС, Южноуральской ГРЭС-2 и Черепетской ГРЭС перешли в фазу дельта ДПМ и начали получать повышенные платежи за ДПМ мощность. С 2019 г. также работают 2 блока Прегольской ТЭС в Калининграде. Кроме того, увеличился отпуск сбытов на 3,4% г/г.

На конференц-звонке нам было бы интересно услышать взгляд менеджмента на будущее развитие в разрезе ESG-аспекта. Возможно, менеджмент даст ориентир по типу станций, которые компания рассматривает для приобретения, например, по типу используемого топлива. Очевидно, что менеджмент не станет пока говорить про дивиденды, но, возможно, поделится намеками на то, что инвесторы увидят в новой стратегии, которая будет обнародована в мае 2030 г., например, то, как будет структурирована опционная программа.

ИК «Велес Капитал»

Мы ожидаем сильных результатов: по нашим оценкам, выручка вырастет на 8%, EBITDA – на 18%, чистая прибыль – на 16%. Среди благоприятных факторов – рост экспорта электроэнергии, который прибавил 16% г/г. Кроме того, 3 крупных блока -на Уренгойской ГРЭС, Южноуральской ГРЭС-2 и Черепетской ГРЭС перешли в фазу дельта ДПМ и начали получать повышенные платежи за ДПМ мощность. С 2019 г. также работают 2 блока Прегольской ТЭС в Калининграде. Кроме того, увеличился отпуск сбытов на 3,4% г/г.

На конференц-звонке нам было бы интересно услышать взгляд менеджмента на будущее развитие в разрезе ESG-аспекта. Возможно, менеджмент даст ориентир по типу станций, которые компания рассматривает для приобретения, например, по типу используемого топлива. Очевидно, что менеджмент не станет пока говорить про дивиденды, но, возможно, поделится намеками на то, что инвесторы увидят в новой стратегии, которая будет обнародована в мае 2030 г., например, то, как будет структурирована опционная программа.

Отчетность – не триггер для котировок. Мы считаем, что в отсутствие комментариев менеджмента о стратегии компании в 2020 г. котировки не будут реагировать на отчетность.Адонин Алексей

ИК «Велес Капитал»

Интер РАО - доля прямого распоряжения в Томскэнергосбыте выросла до 100%

- 26 февраля 2020, 11:08

- |

Группа «Интер РАО» довела долю прямого распоряжения в «Томской энергосбытовой компании» («Томскэнергосбыт») с 24,3% до 100%.

«Публичное акционерное общество „Интер РАО ЕЭС“ приобрело у акционерного общества „Интер РАО Капитал“ 3 999 462 642 обыкновенных именных бездокументарных акций и 281 769 199 привилегированных акций типа А акционерного общества „Томская энергосбытовая компания“

До события:

Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которым эмитент имел право распоряжаться до наступления соответствующего основания:

5 656 008 580 голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, или 100,00%, включая:

1 374 776 739 голосов или 24,3065% — прямое распоряжение,

4 281 231 841 голосов или 75,6935% — косвенное распоряжение.

После события:

Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которым эмитент получил право распоряжаться после наступления соответствующего основания:

5 656 008 580 голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, или 100, 00% — прямое распоряжение.

сообщение

«Публичное акционерное общество „Интер РАО ЕЭС“ приобрело у акционерного общества „Интер РАО Капитал“ 3 999 462 642 обыкновенных именных бездокументарных акций и 281 769 199 привилегированных акций типа А акционерного общества „Томская энергосбытовая компания“

До события:

Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которым эмитент имел право распоряжаться до наступления соответствующего основания:

5 656 008 580 голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, или 100,00%, включая:

1 374 776 739 голосов или 24,3065% — прямое распоряжение,

4 281 231 841 голосов или 75,6935% — косвенное распоряжение.

После события:

Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которым эмитент получил право распоряжаться после наступления соответствующего основания:

5 656 008 580 голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, или 100, 00% — прямое распоряжение.

сообщение

21.02.2020 Итоги дня. Инвестиционный портфель "МагнатЪ" – дивидендные акции 2020 на долгосрок: -0,63%

- 21 февраля 2020, 19:58

- |

«Если вы не построите свою мечту, кто-то наймет вас для того, чтобы строить свою»

21 февраля 2020 г.

По итогам дня не сработала ни одна заявка на докупку акций в мой портфель ИИС. Жду коррекции.

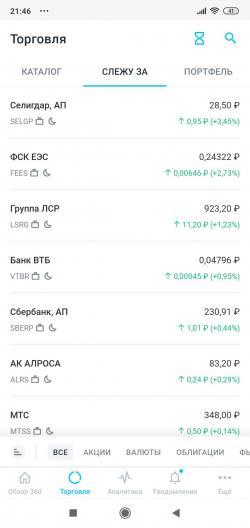

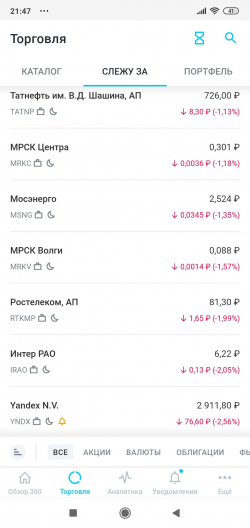

Портфель по дню: -0,63%.

Результат за неделю: -1,5%

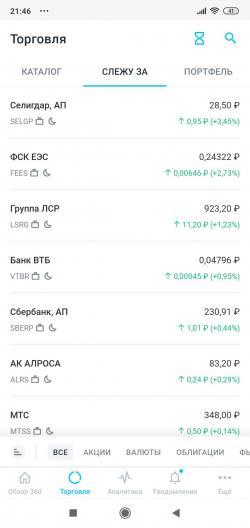

Лидеры роста за день: #Селигдар ап +3,45% #ФСКЕЭС +2,73% #ЛСР +1,23%

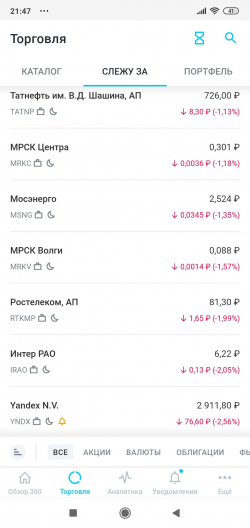

Аутсайдеры: #Яндекс — 2,56% #ИнтерРАО — -2,05% #Ростелеком ап — 1,99%

Продолжаю удерживать уже набранные долгосрочные инвестиционные позиции.

На следующей неделе жду продолжение коррекции, на которой буду докупать акции по плану.

( Читать дальше )

21 февраля 2020 г.

По итогам дня не сработала ни одна заявка на докупку акций в мой портфель ИИС. Жду коррекции.

Портфель по дню: -0,63%.

Результат за неделю: -1,5%

Лидеры роста за день: #Селигдар ап +3,45% #ФСКЕЭС +2,73% #ЛСР +1,23%

Аутсайдеры: #Яндекс — 2,56% #ИнтерРАО — -2,05% #Ростелеком ап — 1,99%

Продолжаю удерживать уже набранные долгосрочные инвестиционные позиции.

На следующей неделе жду продолжение коррекции, на которой буду докупать акции по плану.

( Читать дальше )

18 февраля 2020 г. ИТОГИ ДНЯ Счет - 2,25% Мосэнерго - 2,96% ИнтерРАО - 2,92% Распадская - 2,75%

- 18 февраля 2020, 20:47

- |

Друзья, привет!

Несмотря на просадку по счету — 2,25% за день, ни одна из ранее выставленных заявок на покупку акций Магнит Яндекс Мосбиржа не сработали.

С нетерпением жду завтрашнего дня. Яндекс очень близок к уровням для моих покупок...

( Читать дальше )

Несмотря на просадку по счету — 2,25% за день, ни одна из ранее выставленных заявок на покупку акций Магнит Яндекс Мосбиржа не сработали.

С нетерпением жду завтрашнего дня. Яндекс очень близок к уровням для моих покупок...

( Читать дальше )

17 февраля 2020 г. Итоги дня МРСКЦентра+4,69% ИнтерРАО+3,02% Россети+2,8% Портфель подрос+1,26%

- 17 февраля 2020, 23:04

- |

Доброй ночи!

Сегодня заявки на покупку акций в портфеле не сработали. В целом портфель подрос на +1,26% Лидеры дня: акции МРСКЦентра +4,69% ИнтерРАО +3,02% Россети ап +2,8%

( Читать дальше )

Сегодня заявки на покупку акций в портфеле не сработали. В целом портфель подрос на +1,26% Лидеры дня: акции МРСКЦентра +4,69% ИнтерРАО +3,02% Россети ап +2,8%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал