КИТАЙ

Китай надувает пузырь

- 26 марта 2015, 21:36

- |

Рынок облигаций китайских компаний, номинированных в юанях, столкнулся с оттоком инвестиций, пишет South China Morning Post со ссылкой на исследование Merrill Lynch. По словам издания, в первую очередь на позициях облигаций «дим-сам» (общепринятое у инвесторов название юаневых облигаций) крайне отрицательно сказалась волатильность курса китайской национальной валюты. С января 2014 года юань по отношению к доллару подешевел уже на 2,8%.

Кроме того, инвесторов также смущают долгосрочные финансовые обязательства их эмитентов. Дело в том, что ими часто являются крупные девелоперы на китайском жилищном рынке. В последние годы Китай переживал настоящий строительный бум, однако в 2014 году стала очевидной перенасыщенность первичного жилищного рынка. Правительство попыталось повысить продажи жилья за счет снижения ипотечной ставки, но это не смогло реанимировать спрос. А в январе 2015 года стоимость жилья в 70 крупнейших городах Китая и вовсе снизилась на рекордные 5,1% по сравнению с показателем годичной давности.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Китай даст Украине 15 млрд долл?

- 26 марта 2015, 20:39

- |

Друзья, пишу и читаю только ради экономической и финансовой информации.

Иное не интересно. Если кому-то приснилось про порт в Херсоне, или еще что-то — оставьте при себе.

И другие выкрики с задней парты. Всех упоротых забаню. Остануться только те кому такие новости нужны для работы, а не для развлечения.

\ Китайська компанія CITIC ConstructionCo. Ltd надасть Україні позику в розмірі 15 мільярдів доларів на будівництво доступного житла.

Меморандум підписали в четвер у Києві уповноважений глави Мінрегіону України (за дорученням віце-прем’єра Геннадія Зубка) та уповноважений CITIC ConstructionCo. Ltd, повідомили Укрінформу в Міністерстві регіонального розвитку, будівництва т ЖКГ.

Кредит дається під мінімальні відсотки, терміном на п'ятнадцять років із правом пролонгації.

В міністерстві додали, що в Україні буде реалізовано пілотний проект інвестиційною вартістю до 1 мільярда доларів. Компанія CITIC розглядатиметься як генеральний підрядник – замовник із реалізації проектів, Мінрегіон займатиметься підготовкою та реалізацією проектів.

( Читать дальше )

Забавный факт про китайский размах, который не переплюнуть

- 26 марта 2015, 10:18

- |

По данным Washington Post, Китай в период 2011-2013 использовал для строительных целей цемента больше, чем Америка за 100 лет.

( Читать дальше )

Китай грозится обрушить доллар

- 26 марта 2015, 05:59

- |

Власти Китая начали скоординированную кампанию по экономическому запугиванию Соединенных Штатов, намекнув, что, если Вашингтон попытается добиться ревальвации юаня, наложив на Китай торговые санкции, Китай, в свою очередь, может избавиться от своих колоссальных запасов американской валюты и ценных бумаг.

Власти Китая начали скоординированную кампанию по экономическому запугиванию Соединенных Штатов, намекнув, что, если Вашингтон попытается добиться ревальвации юаня, наложив на Китай торговые санкции, Китай, в свою очередь, может избавиться от своих колоссальных запасов американской валюты и ценных бумаг.В последние дни два представителя руководящих органов Коммунистической партии дали интервью, где впервые прозвучало предостережение, что Пекин может воспользоваться своими резервами иностранной валюты, составляющими 1,33 трлн долларов (685 млрд фунтов), в качестве политического инструмента — в противовес давлению Конгресса США. Об изменениях в политическом курсе Китай часто оповещает через ключевые аналитические центры и ученых. Этот шаг, который государственные СМИ называют «ядерным вариантом» Китая, может спровоцировать обрушение доллара в период, когда американская валюта уже падает, а ее традиционные опоры шатаются.

( Читать дальше )

Китай теснит США на финансовом Олимпе

- 25 марта 2015, 17:05

- |

Китай, похоже, одержал победу в одном из сражений в финансовой войне, которую он ведет с Соединенными Штатами. Причем, сделал это с помощью американских союзников

Китай, похоже, одержал победу в одном из сражений в финансовой войне, которую он ведет с Соединенными Штатами. Причем, сделал это с помощью американских союзниковНовым орудием, в любимой китайским руководством политикe мягкой силы, стал Азиатский банк инфраструктурных инвестиций (AIIB). Число его участников растет с каждым днем. Это говорит о стремительном усилении авторитета Поднебесной на планете. При помощи AIIB Пекин нанес очень сильный удар по престижу Вашингтона во всем мире и среди его союзников в первую очередь.

В Вашингтоне не скрывают вполне оправданных опасений, что создаваемый Китаем Азиатский банк инфраструктурных инвестиций станет инструментом проведения китайской внешней политики. Естественно, Белый дом прилагает максимум усилий, чтобы помешать Пекину закрепиться на финансовых рынках Азии и распространить свое влияние на финансовые площадки других континентов. Однако сейчас Вашингтон, (читать далее...)

Иностранцы начали обходить санкции против России через Китай

- 25 марта 2015, 07:14

- |

Французская нефтяная корпорация Total планирует инвестировать в Россию до $15 млрд через китайские фонды, сообщает Газета.ру. Иностранные вливания в российские проекты будут осуществлены в евро и в юанях. Компания намерена привлечь финансирование в Китае, так как осуществление прямых инвестиций в российский рынок затруднено из-за санкций.

В первую очередь компанию Total интересует участие в проекте «Ямал-СПГ», сообщил исполнительный директор Total Патрик Пуянне, который заменил на этой должности погибшего в авиакатастрофе во Внуково Кристофа де Маржери.

Несмотря на антироссийские санкции со стороны США и Евросоюза, руководство Total считает перспективным сотрудничество с российскими компаниями.

http://south-insight.com/node/1412

Казахстан нашел экспортную трубу для "Газпрома"

- 24 марта 2015, 09:39

- |

Астана предлагает Москве альтернативный вариант поставок газа в Китай — транзит через Казахстан. Как рассказал «Ъ» глава «Казмунайгаза» Сауат Мынбаев, для этого можно использовать существующий маршрут поставок из России на юг Казахстана по газопроводам Бухара--Урал и Бозой--Чимкент. Но «Газпром» пока относится к этой идее, как и к другим сходным предложениям Астаны, без энтузиазма. По мнению аналитиков, Россия не заинтересована в появлении страны-транзитера.

Казахстан предлагает «Газпрому» использовать уже существующую в стране инфраструктуру для экспорта газа в Китай. Сейчас «Газпром» снабжает южные области Казахстана по газопроводу Бухара--Урал (осенью 2014 года запущен в реверсном режиме), затем газ подается в газопровод Бозой--Чимкент, который соединен с магистральным газопроводом Средняя Азия--Китай, по которому Пекин получает газ из Туркмении. «Что касается возможности поставок газа по этому маршруту на Китай, то потенциально такой интерес, безусловно, есть»,— заявил «Ъ» глава «Казмунайгаза» Сауат Мынбаев. Он отметил, что сейчас газ из газопровода Бозой--Чимкент из-за невысокого давления в трубе не может быть направлен в газопровод Средняя Азия--Китай. Но Казахстан планирует увеличить мощность трубы Бозой--Чимкент с 2,5 млрд до 10 млрд кубометров за счет установки трех компрессорных станций.

( Читать дальше )

Китай в печали. Время золота?

- 24 марта 2015, 09:26

- |

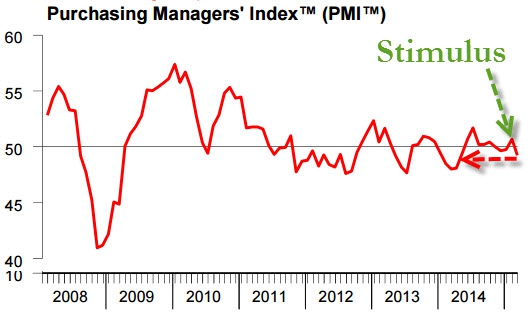

Предварительный индекс менеджеров закупок (PMI) в перерабатывающей промышленности КНР снизился в марте по сравнению с февралем, оказавшись существенно хуже ожиданий рынка.

Индекс, публикуемый HSBC, упал до 49,2 пункта с февральских 50,7 пункта, что соответствует 11-месячному минимуму и против 50,5 пунктов ожиданий. Все, что ниже 50 — рецессия. Динамика PMI указывает на уменьшение внутреннего спроса, что может свидетельствовать о замедлении темпов экономического роста — 7,3% в 4-м квартале.

Есть мнение, что слабый Китай к концу 2015 года может спровоцировать существенный рост биржевого золота. Физическое золото — монеты, слитки, драгоценности — растет и так. Быть может, пришло время купить металл, пока он еще торгуется низко? И, кстати, плохое положение дел в экономики очень вероятно спровоцирует власти на беспрецедентно масштабное QE. Предыдущее монетарное стимулирование оказалось, как видно на графике, на очень. Ждем.

Новые задачи Пекина: сбалансировать долг и рост

- 23 марта 2015, 08:47

- |

Инвесторы в высшей степени обеспокоены угрозой дефолта в Китае, поскольку долговое бремя неуклонно растет, а темпы роста экономики снижаются. И все же, аналитики считают, что Пекин может справиться с трудностями. «Китаю это по плечу. Почти все, происходящее в стране, контролируется правительством. Более того, у правительства есть достаточно средств, чтобы поддержать экономику», — считает глава отдела инвестиционной стратегии и старший экономист AMP Capital Стив Оливер. Угроза дефолта по долгам в Китае сейчас в глазах инвесторов является главным побочным риском, она оттеснила даже угрозу дефляции в Еврозоне. Об этом написали аналитики Bank of America Merrill Lynch на прошлой неделе. По данным Morgan Stanley, по состоянию на сентябрь 2014 года общий объем долга достиг 153.7 трлн. юаней по сравнению с 141.2 трлн. юаней на конец 2013 года. Это 247% от ВВП. Однако эти опасения несколько надуманы. У китайского правительства достаточно финансовых возможностей, чтобы справиться с кризисом, если он все-таки разразится. McKinsey Global Institute сообщает, что государственный долг не превышает 55% от ВВП.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал