Ключевая ставка ЦБ РФ

ЦБ скорее всего сохранит ключевую ставку без изменений на уровне 21% на заседании 21 марта - Альфа-банк

- 12 марта 2025, 14:15

- |

Банк России, скорее всего, сохранит ключевую ставку без изменений (на уровне 21% годовых) по итогам заседания 21 марта 2025 года, считают главный экономист Альфа-банка Наталья Орлова и экономист Валерия Кобяк.

ЦБ РФ во вторник опубликовал материал «О чем говорят тренды», которому финансовый рынок придает большое значение для оценки действий регулятора на ближайшем заседании. Сигнал публикации неоднозначный, отмечают эксперты.

С одной стороны, указано, что «оперативная февральская статистика указывает на появление признаков формирования тренда на замедление роста цен». Это воодушевило рынок, констатируют Орлова и Кобяк. Однако оценки трендовой инфляции выросли, и в целом уровень инфляции остается повышенным.

На наш взгляд, тональность публикации скорее сдержанная, и мы ожидаем сохранения ставки на паузе 21 марта", — говорится в материале экспертов Альфа-банка

Источник

- комментировать

- Комментарии ( 1 )

Наш прогноз по ставке

- 12 марта 2025, 11:35

- |

Наш прогноз: ставка останется без изменений, и останется без изменений до осени. О том, что цикл роста ставок завершен, мы объявили еще перед декабрьским заседанием.

Мы не ждем никаких изменений по ставке, но мы ждем начало периода позитивных словесных интервенций. Рынок надо подготовить к снижению ставки, и разумно это делать осенью. Впрочем, если будет выходить хорошая статистика, начало цикла снижения ставок может начаться чуть раньше.

Какие факторы важны?

❇️ Инфляционные риски: статистика по инфляции, инфляционные ожидания населения;

❇️ Укрепление рубля;

❇️ Геополитические факторы.

Если тенденция замедления инфляции и стабилизация курса рубля продолжится, то можно ожидать символического снижения ставки уже до осени. Символически – это значит снизить ставку на 0.25%, тем самым обозначить тренд и помочь бизнесу в РФ, который сворачивает свои проекты и поднимает цены на продукцию.

Инвесторы достаточно заработали на высоких ставках, а вот обычные люди и бизнес потеряли на дорогих кредитах.

( Читать дальше )

На ближайшем заседании снижение ставки ждать не стоит, но инфляция тормозит и это хорошо.

- 11 марта 2025, 21:47

- |

3 причины почему предполагать снижение ставки сейчас рановато

(1) ЦБ говорит, что смягчать условия рано.

ЦБ представил отчёт: «Денежно-кредитные условия и трансмиссионный механизм ДКП»

Ключевой момент который говорит нам ЦБ:

«Достигнутая жесткость ДКУ формирует необходимые предпосылки для возобновления процесса дезинфляции и возвращения инфляции к цели в 2026 году. При этом в базовом сценарии для возвращения инфляции к цели потребуется более продолжительный период поддержания жестких ДКУ в экономике, чем прогнозировалось ранее» (рис 1)

Т.е. простыми словами текущих условий достаточно, но о снижении ставки говорить рано.

(2) Отчёт Сбера $SBER показывает замедление кредитования.

Сбер — это половина банковского сектора. Причём его лучшая половина. Сокращенные результаты за 2 месяца дают нам общее представление о всём банковском секторе. И Сбер в отчёте нам говорит, что кредитование продолжает тормозить:

( Читать дальше )

Банки готовятся к снижению ставки?

- 11 марта 2025, 00:35

- |

Крупнейшие банки продолжают снижать ставки по вкладам. По полугодовым депозитам индекс, рассчитываемый Мосбиржей, опустился ниже отметки в 21% впервые с середины ноября 2024, а по вкладам на год – ниже 20%.

Наблюдаемые тенденции:

👉 12 банков из топ-20 по объему депозитного портфеля снизили ставки по вкладам на разных сроках до уровня не только ниже ключевой, но и ниже 20%

👉 У 4 банков из вышеуказанных 12 ставки по всем видам вкладов на 3, 6 и 12 месяцев не превышают 20% годовых

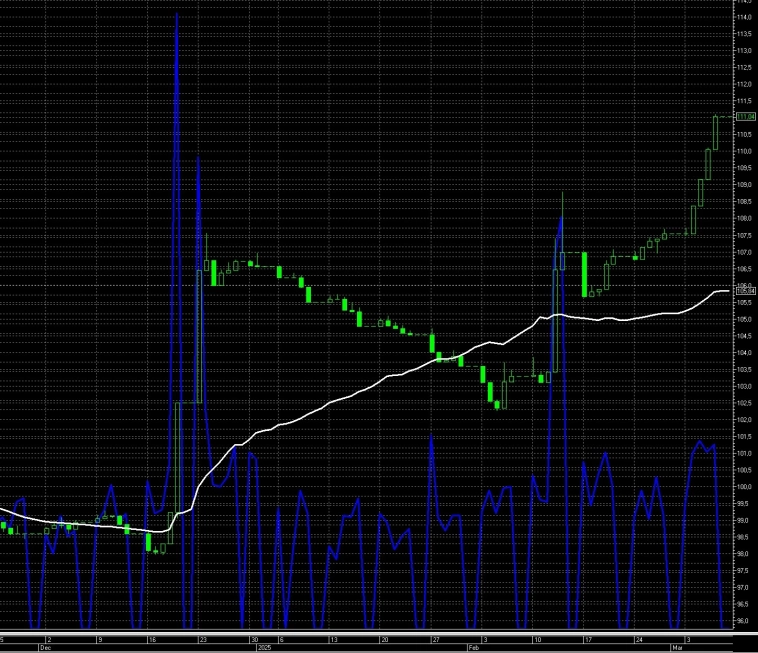

👉 RGBI вернулся к уровням мая 2024 – выше 109 пунктов. Чем выше индекс, тем выше стоимость облигаций и ниже их доходность

👉 RUSFAR находится на отметке 21,5%. То есть денежный рынок ожидает ключевую ставку на уровне 21%

Вслед за вкладами некоторые банки снижают и ставки по ипотеке. Пока все сводится к тому, что 21% – предел, выше которого ЦБ уже не пойдет. Повторим, что это косвенные индикаторы, нужно учитывать и кредитование с инфляцией. В динамике инфляции пока нет четкого тренда на замедление. В ЦБ говорили, что в марте могут рассмотреть и снижение, и повышение ставки. Больше определенности появится только к апрельскому заседанию.

( Читать дальше )

Анализ чувствительности классических ОФЗ к снижению ключевой ставки до равновесного уровня R*= 8,5%

- 10 марта 2025, 19:12

- |

Полный размер в PDF

Минфин продолжает работу по выравниванию доходностей ОФЗ, предлагая дополнительные объемы в старых выпусках. В среду будут предложены 26238 (16 лет), 26233 (10 лет) и 26218 (6,5 лет).

В рамках подготовки к размещению рынок банки сегодня распродали немного эти выпуски на фоне роста цен по практически всем остальным облигациям.

Если в январе в таблице были явные лидеры с потенциалом 100+%, то теперь лишь старый добрый 26238-й может обеспечить чуть большую, чем у остальных выпусков доходность в случае нормализации ставки за 2 или 4 года. 5 выпусков имеют одинаковый потенциал в ~66% за 2 года и еще 4 около 60%. Если, конечно, ставку опустят.

( Читать дальше )

Сохраняем долгосрочный позитивный взгляд на долговой рынок с потенциалом доходности по длинным госбумагам на уровне 30%-33% на горизонте 12 мес. - ПСБ

- 10 марта 2025, 10:07

- |

Прошедшая неделя оказалась кране успешной для гособлигаций – индекс RGBI показал рост на 3,5 пункта, достигнув максимумов с мая прошлого года (111 пункта), когда ключевая ставка еще находилась на уровне 16%.

Дальнейшая динамика индекса по-прежнему будет определяться геополитическим фоном. В начале недели ожидаем переход индекса RGBI к консолидации на ожиданиях результатов начала переговоров и потенциальных угроз ужесточения санкций со стороны США.

Однако мы сохраняем долгосрочный позитивный взгляд на долговой рынок с потенциалом доходности по длинным госбумагам на уровне 30%-33% на горизонте 12 месяцев.

Ставки по банковским вкладам тают на глазах

- 09 марта 2025, 23:37

- |

Видимо в ожидании какого-то улучшения ситуации, банки стали постепенно снижать ставки по вкладам. Так получилось, что в последние недели у меня и близких заканчивалось много вкладов, и я практически в режиме реального времени видел, как постепенно снижаются процентные ставки.

Даже на финуслугах, на сегодняшний день, уже не осталось, как ещё совсем недавно, вкладов под 23%. В лучшем случае, это 21% (на 3 месяца) и 21,5 (на 6 месяцев).

( Читать дальше )

Главные бенефициары снятия санкций и снижения ставки на рынке акций. Кого выбрать?

- 09 марта 2025, 14:33

- |

Пока эти факторы полноценно не отыграны рынком предлагаю пробежаться по эмитентам и отобрать акции компаний, которые, станут главными бенефициарами снижения ставки и снятия санкций:

• Газпром $GAZP Драйвер роста — возобновление поставок в ЕС и возможные дивиденды.

• НОВАТЭК $NVTK Драйвер роста — ослабление санкций и разрешение проблемы с газовозами под СПГ-проекты.

• Сбер, ВТБ $VTBR Т-Технологии $T Драйвер роста — подключение к SWIFT, снижение транзакционных затрат. Под снижение КС из банковского сектора можно рассмотреть Совкомбанк.

• Аэрофлот $AFLT Драйвер роста — возобновление полетов в западном направлении, разрешение проблем с нехваткой запчастей и самолетов.

• Сегежа $SGZH Драйвер роста — в случае возвращения возможности поставлять продукцию за рубеж компания сможет постепенно улучшить финансовые результаты и решить долговые проблемы.

( Читать дальше )

Участники рынка ожидают в середине 2025г снижение ставки

- 09 марта 2025, 10:10

- |

(т.е. доходность ОФЗ, соответственно, падает)

RGBI по дневным

RUSFAR 21,52%

(т.е. доходность фондов денежного рынка чуть выше 21%, = RUSFAR минус плата за управление).

ОФЗ 26236 (погашение 15 мая 2041г)

Доходность вернулась на уровень начала 2025г.

Широкодиапазонный день 7 марта (доджи)

говорит о неуверенности участников рынка в продолжении роста

По дневным

( Читать дальше )

🏦 Мосбиржа – Что грозит бизнесу компании при снижении ключевой ставки? Отчет за 2024 г.

- 07 марта 2025, 22:04

- |

📌 Как известно, Мосбиржа является бенефициаром высокой ключевой ставки, но что станет с бизнесом компании, когда ключевая ставка начнёт снижаться? Сегодня изучим результаты компании за прошедший год и найдём ответ на этот вопрос.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Процентные доходы за 2024 год выросли на 56,9% год к году до 81,9 млрд рублей. Более половины своей выручки Мосбиржа получает благодаря размещению клиентских остатков под процент. Эти средства вкладываются в краткосрочные ценные бумаги, за счёт чего Мосбиржа и получает процентный доход.

• Комиссионные доходы увеличились на 20,6% до 63 млрд рублей благодаря высокой активности клиентов и компаний.

• Чистая прибыль показала рост на 30,4% до 79,2 млрд рублей – темпы роста прибыли всё ещё достойные, но уже не сравнятся с +67% в 2023 году.

• На конец 2024 года у Мосбиржи отсутствовал долг, что является значительным позитивом в период высокой ключевой ставки.

❗ РИСКИ:

• В 4 квартале видим замедление роста фин. показателей – по сравнению с 4 кварталом 2023 года чистая прибыль снизилась на 13,4%, а процентные доходы уменьшились на 14,3%. Клиентские остатки на счетах начали снижаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал