МАГНИТ

Рост выручки Магнита за 2017 год должен составить 7,1%

- 25 января 2018, 18:36

- |

С начала 2017 года компания публикует квартальные операционные результаты вместе с финансовыми.

Мы ожидаем, что «Магнит» ощутит преимущества низкой базы сравнения: в 4К16 рост выручки замедлился на 4,6 п. п. (в основном из-за слабых декабрьских результатов). Этот эффект отчасти должен был смениться на противоположный в 4К17, так что мы прогнозируем рост выручки за квартал на 8,5% до 307 млрд. руб. (исключая оптовые продажи). В итоге рост выручки за весь 2017 год должен составить 7,1%, что ниже прогноза компании (8-10%), хотя это обстоятельство уже учтено в цене ее акций.Sberbank CIB

Мы ожидаем, что валовая рентабельность выросла на 70 б. п. по сравнению с предыдущим кварталом до 27,0% (за счет сезонных факторов), но при этом была ниже, чем 27,5% в 4К16. Последний квартал года обычно отличается более высокими операционными расходами, которые должны были еще больше вырасти в связи с ускоренным открытием новых магазинов (в 4К17 было открыто 800 торговых точек против 629 в 3К17 и 383 в 4К16). При этом компания собиралась завершить к декабрю запланированные на 2017 год работы по обновлению магазинов, что, в свою очередь, должно позитивно отразиться на рентабельности. В чистом остатке мы прогнозируем общие, коммерческие и административные расходы (исключая амортизацию) на уровне 19,4% от выручки (против 19,1% в 3К17) и ожидаем, что EBITDA составит 23,6 млрд. руб., т. е. будет на 14% ниже уровня 4К16, что соответствует рентабельности по EBITDA в 7,6%. С учетом нашего прогноза чистых процентных расходов и отчислений по налогу на прибыль это даст чистую прибыль в размере 9,1 млрд. руб. и чистую рентабельность на уровне 2,9%, т. е. ниже 4,7% за 4К16.

В 16:00 по московскому времени компания проведет телефонную конференцию с участием менеджмента, на которой мы ожидаем услышать информацию о текущих тенденциях, инициативах в отношении ассортимента, промоакциях и результатах программы ремонта магазинов. Мы ожидаем умеренно негативную реакцию на результаты «Магнита» за 4К17.

- комментировать

- Комментарии ( 0 )

Магнит отчитается в пятницу, 26 января

- 25 января 2018, 14:43

- |

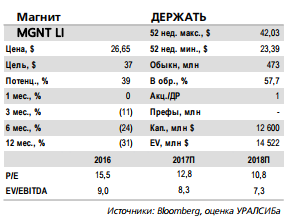

В пятницу, 26 января, Магнит должен опубликовать финансовые результаты за 4 кв. 2017 г. по МСФО. Мы ожидаем ускорения роста выручки по сравнению со слабым предыдущим кварталом, но его темпы останутся ниже, чем у основного конкурента – X5 Retail Group. В частности, мы прогнозируем увеличение выручки Магнита на 10% (здесь и далее – год к году) до 314 млрд руб. (5,4 млрд долл.) и сокращение EBITDA на 14% до 23,5 млрд руб. (403 млн долл.). Это предполагает снижение рентабельности по EBITDA на 2,2 п.п. до 7,5%. Чистая прибыль, по нашим оценкам, сократится на 42% до 7,8 млрд руб. (134 млн долл.)

( Читать дальше )

Магнит (Флет который кормит брокеров плечами)

- 25 января 2018, 10:38

- |

Флет который длиться уже чуть больше двух месяцев! Плечевики которые хотели получить прибыль после падения магнита на 40%, теперь платят проценты за свои кредиты, кормя брокеров по ставкам даже выше чем дают сейчас банки наличку, к примеру сбер дает налик под 12%, брокеры же в общей массе до сих пор просят по 15%

Завтра будет отчет, грамотнее его было бы опубликовать после 19:00 что бы на выходные было над чем поразмышлять тем инвесторам, которые еще думают «уйти из бумаги или нет»

Ну а в понедельник нарисовать график еще ниже и так зависнуть до того момента пока магазины не будут приведены в должны вид!

Все же было бы неплохо обновить лои, высадить плечевиков, ну и дальше можно было бы закупиться

ТеханализМагнит

- 24 января 2018, 12:45

- |

|

||

| Возможность для покупок бумаг Магнита, по фибо на недельных графиках дает хороший торговый сигнал для покупок с целью до 35. | ||

Магнит и Х5 (Х5 показал хороший результат, ждем Магнит)

- 24 января 2018, 09:25

- |

Т.е. они увеличили продажи на 25% и это произошло ну явно не с той долей клиентов которые постоянно к ним ходили, учитывая что увеличение зарплат у населения почти не было, можно предположить что эти 25% это люди которые перешли из Магнитов и других локальных сетей, в Пятерочку

Если где то прибыло, то значит где то убыло

Полагаю что Магнит покажет отчет за 2017 год с 0% или 5% выручки (и этот отчет будет неаудирован, т.е. как захотели так и написали, ну а потом выясниться что магнит сработал в -20% за год, но это уже будет потом)

Магнит, Лента и Х5 (Отчеты)

- 23 января 2018, 09:37

- |

Возможно для того что бы посмотреть на результат других и выдать что то схожее с Лентой и Х5, дабы котировки не упали еще ниже, а потом уже через месяцок вывести у себя на сайте отчет аудированный в котором у них дела обстоят еще хуже, но там уже мало кто будет смотреть на это, всем хватит и отчета от 26 числа

| 23.01.2018 | X5 Retail Group: продажи за 4 кв 2017 | X | |

| 23.01.2018 | Лента: продажи за 4 кв 2017 | X |

| 26.01.2018 | Магнит: отчет МСФО 2017 неаудированный | X |

Новости компаний — обзоры прессы перед открытием рынка

- 23 января 2018, 09:24

- |

«Газпром» съезжает с высокой базы. Экспорт в Европу начал падать

Рекорды экспорта газа в дальнее зарубежье в январе 2017 года сейчас обернулись для «Газпрома» снижением показателей. На фоне высокой базы поставки за рубеж в первые 20 дней января упали на 14%. Основной причиной стала теплая погода в Европе, которая притормозила импорт и отбор газа из местных подземных хранилищ. «Газпром» предпочел сокращать прокачку через самое дорогое направление — через Украину, где транзит упал почти на 2 млрд кубометров. (Коммерсант)«Роснефти» нужна длинная «Дружба» с Германией. Компания хочет перенаправить трубопроводные поставки нефти

«Роснефть» планирует поставлять нефть на свои НПЗ на юге Германии через нефтепровод «Дружба» вместо трансальпийского трубопровода TAL, для чего потребуется построить продолжение трубы. В этом заинтересован «ряд акционеров» НПЗ. Но получить одобрение европейских регуляторов на удлинение «Дружбы» будет непросто. (( Читать дальше )

Магнит: Самый темный час - перед рассветом

- 22 января 2018, 17:12

- |

По состоянию на 30 сентября 2017 года на него приходилось более 15 000 магазинов различных форматов, а в 2018 году он планирует добавить еще 2500 магазинов в свой портфель. Магнит занимает второе место по рыночной капитализации (19 млрд долларов США) в Европе. Его продажи росли среднегодовыми темпами 23% с 2013 по 2016 год и достигли 841 млрд руб. за 9М17. Двумя основными сегментами компании являются продуктовый ритейл и продажа косметики. Магнит также работает как оптовый торговец и рассматривает возможность запуска нового направления − аптек. В 2016 году рыночная доля Магнита в продуктовом ритейле достигла 8%.

Мы начинаем аналитическое освещение Магнита с рекомендации ПОКУПАТЬ и 12-месячной целевой цены 8 230 руб. за акцию и $34 за GDR, что предполагает общую доходность 22% и 16% с, включая дивидендную доходность 3%.Ключевые аспекты инвестиционной истории остаются неизменными, несмотря на слабую динамику в 2017 году. Магнит остается основным элементом российской продуктовой розницы с сильными конкурентными преимуществами. На наш взгляд, проблемы, которые стоят перед Магнитом, разрешимы, но это потребует времени. Темпы текущего прогресса магазинов X5 дают хорошее представление о том, как долго весь процесс может занять у Магнита и какое влияние может оказать на деятельность компании. Мы отмечаем, что с начала программы модернизации трафик у X5 вышел в плюс в течение 12 месяцев и вырос примерно на 400 бп в год с последующими улучшениями. По нашим оценкам, LFL Магнита начнут демонстрировать восстановление уже в 2018 году.

( Читать дальше )

X5 Retail Group - сохранение лидерства в секторе

- 22 января 2018, 16:31

- |

X5 Retail Group крупнейшая продовольственная сеть в России по доходам.

Группа управляет портфелем магазинов, которые работают в разных сегментах, чтобы удовлетворить потребности всех категорий клиентов. В 2016 году объем продаж достиг 1 026 млрд руб. Среднегодовые темпы роста составили более 20% в 2012-2016 и превысили 27% в 2014-2016. В 2017 году группа решила начать выплату дивидендов, и согласно политике компании, X5 будет выплачивать своим акционерам не менее 25% консолидированной чистой прибыли.

Мы начинаем аналитическое освещение X5 Retail Group (X5) с рекомендации ПОКУПАТЬ и 12М целевой цены $53.4 за GDR, предполагающей общую доходность 22%, включая дивидендную доходность 1%.Ритейлер продолжает укреплять свои лидирующие позиции на рынке и демонстрирует результаты своего недавнего разворота.

Мы считаем сильный рост прибыли − на 24% г/г (оценка АТОНа) ключевым катализатором для акций в 2018. Другими потенциальными возможностями для роста являются листинг на Московской бирже, который сделает акции доступными для новых инвесторов, и последующее включение в MSCI Russia.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал