ММК

ММК - общее производство стали за 9 мес +1,9% г/г

- 11 октября 2017, 09:55

- |

В 3 квартале ММК увеличила выплавку стали на 4,4% к/к — до 3 321 тыс. тонн.

Прогноз

Высокий уровень спроса на внутреннем рынке в 3 кв. 2017 г. позволил полностью распродать сезонные запасы высокомаржинальной продукции, что обеспечило существенный приток денежных средств из оборотного капитала.

Ожидается, что рост объемов реализации, улучшение структуры реализуемого сортамента и снижение затрат на основные сырьевые ресурсы приведут к значительному улучшению показателя EBITDA Группы за прошедший квартал.

Приток денежных средств из оборотного капитала окажет дополнительную поддержку свободному денежному потоку компании.

В 4 кв. 2017 г. менеджмент компании ожидает незначительное сокращение объемов реализации товарной металлопродукции на фоне сезонного замедления деловой активности на основных рынках компании.

пресс-релиз

- комментировать

- Комментарии ( 0 )

Техническая картина по ММК ао

- 10 октября 2017, 21:31

- |

Анализ графика проведен с помощью аналитической программы по автоматическому анализу биржевых графиков PATTERN ANALYZER.

08.08.2017 мною был опубликован сигнал программы PATTERN ANALYZER по ММК ао: На часовом графике акций ММК видим фигуру разворота падающего тренда «ПЕРЕВЕРНУТАЯ ГОЛОВА И ПЛЕЧИ» и пробитие линии шеи цель движения 44,50 рублей за акцию. Стоп можно разместить ниже уровня 33,34. Подробнее по ссылке: https://smart-lab.ru/blog/tradesignals/413860.php

Бумаги достигли указанных целей. Сейчас на дневном графике бумага движется в рамках растущего канала. Верхняя граница канала находится на отметке 48 рублей. Но на дневном графике по индикатору RSI(14) образовались многочисленные дивергенции плюс сегодня пройдет отсечка под выплату промежуточных дивидендов, поэтому вероятно пришло время для локальной коррекции по бумагам.

MSCI может в ноябре включить Полюс, Мегафон и ММК, исключить Ростелеком и Систему - ВТБ Капитал

- 09 октября 2017, 16:46

- |

Результаты будут объявлены в ночь на 14 ноября по московскому времени.

Наиболее вероятными кандидатами на исключение из индекса MSCI Russia в ноябре, по мнению эксперта, являются GDR АФК Система и акции Ростелекома.

Изменения в рамках ноябрьской ребалансировки, если они будут, вступят в силу 30 ноября после закрытия торгов.

Финмаркет

Новости компаний — обзоры прессы перед открытием рынка

- 09 октября 2017, 09:37

- |

«Газпром» подготовил альтернативный маршрут «Северного потока – 2»

«Газпром» продолжает успешно отбиваться от попыток европейских стран помешать строительству «Северного потока – 2». В частности, у компании уже готов резервный маршрут для трубопровода – на случай, если Дания заблокирует его прокладку в своих территориальных водах, сообщил в пятницу технический директор Nord Stream 2 AG Сергей Сердюков. «Тогда будет альтернатива, она уже проработана – маршрут увеличится не сильно. Он не сложнее». (Ведомости)

«Обувь России» назвала себе цену. В рамках IPO компания рассчитывает привлечь до 7,9 млрд руб.

( Читать дальше )

Еврокомиссия ввела антидемпинговые пошлины на горячекатаный прокат из России

- 06 октября 2017, 15:40

- |

Европейская комиссия ввела антидемпинговые пошлины на горячекатаный листовой прокат из России, Украины, Сербии и Ирана. Отдельно оговариваются номенклатурные коды и товары, не подпадающие под пошлину.

Фиксированная пошлина на продукцию НЛМК составила €53,3 за тонну, ММК — €96,5 за тонну, Северстали — €17,6 за тонну.Коммерсант

В Северстали отметили, что объемы импорта горячекатаного проката в ЕС остаются практически неизменными, а текущая цена на 60% выше, чем была в период расследования.

«Это еще раз подтверждает, что влияние импорта из конкретных стран на ситуацию в металлургической отрасли ЕС было минимально. Общемировая конъюнктура и катастрофически низкий уровень цен в тот период одинаково влияли на всех представителей отрасли в мире. Выводы Еврокомиссии о нанесении ущерба ошибочны, и де-факто они признали это, отменив минимальную цену. В данном расследовании в отличие от проведенного ранее антидемпингового расследования по холоднокатаному прокату комиссия ЕС использовала собственные данные «Северстали». В итоге компания получила минимальную из всех экспортеров демпинговую маржу»

РБК

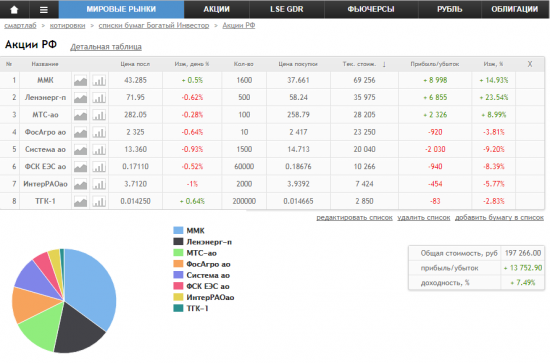

Путь Инвестора к финансовой независимости! (Запись третья "Работа с рынком")

- 30 сентября 2017, 10:23

- |

Всем привет

Сразу хочется сказать, так как я пытаюсь использовать фундаментальный анализ при выборе акций в портфель (и нечего глобально интересного за неделю не происходит) я решил делать записи ежемесячно, а не как изначально планировал еженедельно…

И так продолжим….

Месяц выдался позитивным. Основные акции в портфеле подросли. За месяц портфель вырос на 6,36%, относительно Августа (правда основной рост был в начале месяца, и его уже было видно в прошлой записи) что я считаю не плохой показатель. Цель этого месяца выполнена! (она была 5-8 процентов)

Что же было куплено и что продано.

Сургнфгз ап продан по 29,100

Докупил ФосАгро по 2293 и немного МТС 278,50

МосБиржа продана по 113,45

На средства от МосБиржи было куплено ИнтерРАО по 3,8790 и ТГК-1 по 0,013430

На этом сделки в этом месяце закончились.

Это реальный портфель на вчерашнее закрытие

( Читать дальше )

ММК - обсуждаемая сделка не должна сказаться на долговом профиле компании

- 29 сентября 2017, 10:33

- |

Как сообщает Коммерсант, со ссылкой на неназванные источники, ММК рассматривает возможность покупки Лысьвенского металлургического завода (ЛМЗ) в Пермской области. Мощность завода по нанесению покрытия составляет 360 тыс т, и он является одним из основных клиентов ММК в России — в 2015 он приобрел 264 тыс т стальной продукции. По имеющейся информации, ЛМЗ планирует расширение производства до 820 тыс т, но в настоящий момент испытывает некоторые финансовые трудности, и издание пишет, что завод может быть приобретен за переуступку долгов, которые составляют приблизительно 5 млрд руб. (85 млн долл.).

Потенциальное приобретение выглядит органическим расширением перерабатывающих активов ММК, принимая во внимание уже установленные торговые отношения между двумя заводами. Обсуждаемая сделка — не масштабная и не должна сказаться на долговом профиле ММК (чистая задолженность 0,1x на конец 1П17). Новость не подтверждена и нейтральна на данном этапе.АТОН

Новости компаний — обзоры прессы перед открытием рынка

- 29 сентября 2017, 09:27

- |

Миллер: по итогам года «Газпром» установит рекорд по поставкам газа в Турцию

По итогам года "Газпром" установит рекорд по поставкам газа в Турцию, объемы поставок выросли на 48% в сентябре. Глава компании Алексей Миллер: «Если сравнивать период с 1 января по сегодняшний день 2017 года с аналогичным периодом 2016 года, то объем поставок на турецкий рынок вырос на 24,3%. Это плюс 4,1 млрд кубометров газа в год, — сказал глава „Газпрома“. — Это говорит о том, что, по видимому, по итогам 2017 года „Газпром“ установит исторический рекорд по поставке газа на турецкий рынок». (ТАСС)

Инвестор МТС подал иск к АФК «Система» на 133 млрд рублей дивидендов «Башнефти»

Предприниматель из Омска Евгений Графеев, долго и безуспешно судившийся с мобильным оператором МТС из-за реорганизации одной из ее дочерних компаний, подал в Арбитражный суд Москвы иск к АФК «Система» и ее дочерней компании «Система-Инвест» о возврате полученных от «Башнефти» дивидендов во время владения компанией. В распоряжении ТАСС имеется копия иска, поданного в суд Москвы через электронную систему «Мой Арбитр», подачу иска подтвердил и сам Графеев. (

( Читать дальше )

НЛМК, Северсталь, ММК - не исключаем, что до конца года цена на железную руду может опуститься до 60 $/т, а в 2018 году торговаться в коридоре 50-60 $/т.

- 27 сентября 2017, 11:12

- |

Цены на железную руду демонстрируют сильное падение. За неделю ее котировки потеряли почти 6%, а за месяц 17%. Сейчас ее стоимость (62% Qingdao) составляет около 65 $/т.

Падение цен идет на фоне ожиданий сокращения ее потребления в Китае из-за остановки мощностей в зимний период с дальнейшим их сокращением из-за экологических проблем. Мы не исключаем, что до конца года цена может опуститься до 60 $/т, а в 2018 году торговаться в коридоре 50-60 $/т. В целом падение цен на железную руду может «утянуть» за собой котировки коксующегося угля и, как следствие, цены на сталь. Данный фактор скажется на финансовых результатах российских металлургов, прежде всего, на НЛМК и Северстали, тогда, как ММК может наоборот получить преимущество в марже.Промсвязьбанк

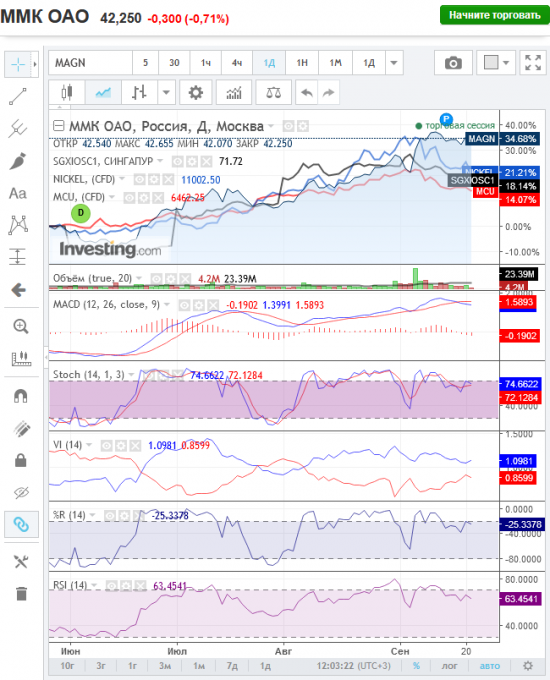

Явная перекупленность на примере ММК

- 21 сентября 2017, 11:59

- |

Явная перекупленность на примере ММК . Использовали для корреляции: Железная руда (сырье) — черная линия, Медь (как индикатор экономики) — красная, Никель — синяя.

Индикаторы: MACD, Stochastic, Vortex, williams R%, RSI

Отсечка 6.10.17

Справедливая цена в районе 38 рупий — 05.09.17 она туда и упиралась

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал