Мультипликаторы

Вопрос - как в инфографике определяется числовая оценка по показателю?

- 07 апреля 2021, 17:45

- |

В аналитических обзорах, когда указывается P/E или дивидендная доходность, мне всегда не хватало пояснений — а насколько этот уровень высокий или низкий? Ведь само по себе знание, что компания имеет P/E в 15 ничего не говорит об оценке. Рыночные условия быстро меняются — сегодня это очень дешевый мультипликатор, а три года назад такие значения были средними для рынка.

Как, например, быстро понять P/E у Nvidia в 79 это дорого или очень дорого?

Несколько лет назад в обзоре у кого-то из иностранных брокеров я увидел, что рядом со значением индикаторов стоит перцентиль. В статистике это показатель, который указывает, какой процент значений в выборке находится ниже, чем у рассматриваемой метрики.

80-й перцентиль для P/E в 40, например, будет означать, что 80% компаний на рынке имеют показатель ниже или равный 40, а 20% — больше. По нему можно быстро понять, насколько дорого стоит компания относительно рынка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

50 американских компаний, показавших лучшую доходность за 15 лет

- 07 апреля 2021, 11:46

- |

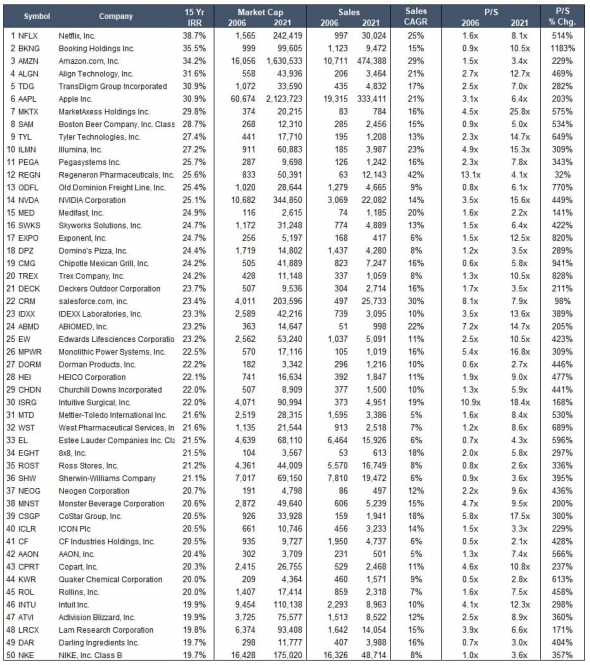

Таблица лучших американских акций по доходности за полтора десятилетия от портфельного менеджера Джо Франкенфилда. Они принесли инвесторам более 19,7% годовых против 8% у индекса S&P500. Несколько наблюдений:

1) В 2006 году многие лидеры рынка еще не изобрели продукты, благодаря которым, в будущем вырастет стоимость их акций. Netflix, ставший первым по доходности со среднегодовым результатом в 38,7%, тогда рассылал DVD-диски по почте. До презентации первого iPhone от Apple оставался год. Amazon только начал коммерческое тестирование облачных сервисов.

2) Чтобы оказаться в лидерах необязательно быть всем известной компанией IT-сектора. 4-е место по доходности занимает калифорнийская Align Technology, разработавшая устройство выравнивания зубов без брекетов.

TransDigm Group со среднегодовой доходностью как у Apple разрабатывает и производит инженерные компоненты для авиакосмической отрасли.

( Читать дальше )

Как высчитывать основные Коэффициенты. P/E, P/S, EPS, P/B, ROE, PEG. и что они означают.

- 23 марта 2021, 17:34

- |

Стоит ли бояться больших текущих оценок рынка? Что такое «нормализация»

- 15 марта 2021, 10:45

- |

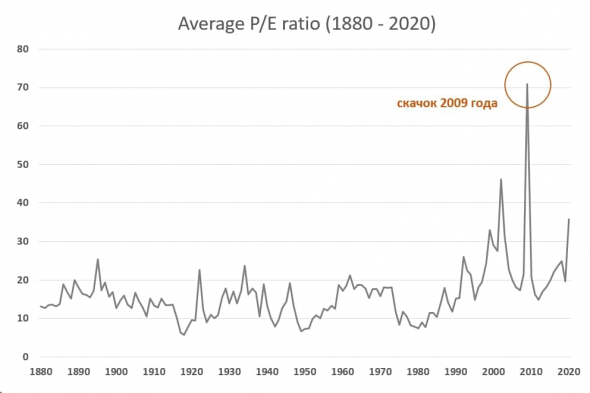

Хотел бы я быть первым, кто скажет вам о том, что рынке сейчас дорогие, но, видимо, не в этот раз. «Дорогие рынки» — сегодня уже устойчивое выражение. Но главный вопрос в том, а стоит ли этого бояться? И да, и нет.

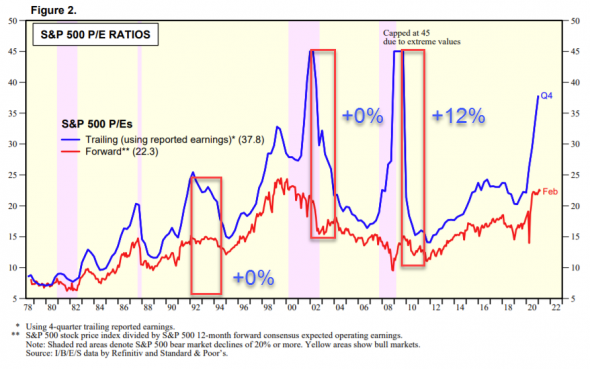

По истории после кризисов в период восстановления, фондовый рынок всегда опережает восстановление экономики, что по истории приводит к росту его оценочной стоимости. Но эта «переоцененность» исторически не приводит к его падению, а вызывает так называемую нормализацию. Когда получив аванс, компании должны показать реальный рост прибылей. В этот момент времени с ростом фактических показателей, происходит нормализация оценок, по которым торгуется рынок.

Это же означает, что стоимость акций практически не растет. Ниже на графике указана доходность (без учета дивидендов), которую получили инвесторы во время нормализации. В предыдущие три кризиса доходность рынка в период нормализации была около нулевой.

( Читать дальше )

Бэктест мультипликаторов P/E, P/S и пр. с учетом ошибки выжившего

- 12 февраля 2021, 10:51

- |

В прошлом году я опубликовал бэктест доходности различных мультипликаторов на американском рынке акций. В том исследовании я протестировал коэффициенты P/E, P/S, P/B, P/DIV, P/FCF, EV/EBITDA, EV/S, а также некоторые их комбинации с точки зрения доходности и риска. Недостатком того исследования, на который я прямо указывал, был тест только тех бумаг, которые котируются в настоящее время. Многие компании вышли из бизнеса, их акции в расчеты не попали, что сместило гипотетическую доходность вверх. Это называется survivorship bias или ошибкой выжившего. Я посчитал, что все равно исследование имеет смысл. Логика была такая: выжили многие компании, но в лидеры по доходности почему-то попали лишь некоторые из них. Значит, необходим поиск причин, почему одни акции опередили других.

В тот момент необходимых данных у меня просто не было.

Потребовалось время, чтобы найти:

- списки акций, входивших в индекс S&P 500 в тестируемые периоды;

- динамику котировок индексных акций, позже прошедших делистинг;

- финансовые показатели компаний, акции которых ушли с биржи.

( Читать дальше )

Господа, кому верить?

- 26 января 2021, 17:05

- |

( Читать дальше )

Тонкости сравнительного анализа компаний, мультипликатор P/E и его «внутренности»

- 08 января 2021, 13:20

- |

Многие любят сравнительный анализ из-за его простоты и быстроты использования. Достаточно нескольких минут, чтобы понять дорогая или дешевая компания. Но, как и в любом деле, тут также есть свои нюансы, об одном из которых я и хотел бы рассказать в этой статье. Речь пойдет о, наверное, самом известном мультипликаторе P/E.

Сам мультипликатор незамысловат и вычисляется как стоимость всех акций компании, деленная на прибыль компании. Либо же цена акции, деленная на прибыль на одну акцию. Это мультипликатор показывает вам окупаемость ваших инвестиций при неизменности показателей компании, сколько лет вам будет нужно, чтобы полностью вернуть свои вложения. Для примера P/E Tesla 1496, это значит, что если прибыль компании не изменится, то вы окупите свои вложения только через полторы тысячи лет. Что говорит о том, что покупка акций Tesla при текущих значениях, выглядит довольно долгосрочной инвестицией.

Теперь к нюансам. Этот простой мультипликатор можно представить по-другому, через формулу Гордона для сформированных компаний (Tesla не совсем подходит, но на ее примере очень хорошо будет понята вся суть этой статьи). Сама формула выглядит как:

( Читать дальше )

Акции (урок 6) – мультипликатор P/E

- 10 ноября 2020, 11:13

- |

Перейдём к мультипликаторам. Дальше я буду использовать материалы из CFA.

Прежде чем погружаться в этот океан, надо понимать: расчёт мультипликаторов – это прекрасное упражнение для ума, но всё это мало прибавляет вам как трейдеру. Цены на акции могут годами отклоняться от справедливой стоимости. Вы успеете сединой покрыться, пока мультипликаторы вернутся на разумный уровень.

Понимание мультипликаторов даёт некое общее понимание: переоценена или недооценена анализируемая компания, но основывать торговые и инвестиционные решения на основе одних лишь мультипликаторов нельзя.

По одним мультипликаторам компания может быть переоценена, по другим – недооценена.

Если какая-то компания в текущий момент недооценена или переоценена по метрикам, обычно для этого есть какая-то существенная причина. В этом-то вся и подстава.

Все мультипликаторы можно сравнивать по двум основаниям:

- ▫️Со средними историческими значениями этих мультипликаторов у самой компании

- ▫️Со значениями мультипликаторов у аналогичных компаний

( Читать дальше )

Tesla вырастет дальше? Где у компании говорящие показатели и какие выводы можно сделать на их основе

- 15 сентября 2020, 12:53

- |

Tesla — самая любимая из нелюбимых бумаг Василия Олейника, который каждую неделю с экрана YouTube вещает нам о Р / Е выше 1 000 и грозится отобрать у Илона Маска свои проигранные в шорте деньги. Меня всегда удивляет — ну почему и зачем зрителям говорить о Р / Е, который совершенно неприменим для оценки растущего стартапа? Попробуем разобраться, насколько действительно дорого стоит Tesla и какого апсайда ждать от нее в будущем.

Почему бизнес Tesla классный — в трех картинках

Картинка 1. Всего за 2019 год в мире было произведено 92 млн автомобилей, из которых доля Tesla составила всего 367 656 автомобилей (1/250 часть, или 0,4%). При этом среди производителей электромобилей Tesla — лидер рынка с долей 16,2% по сравнению с 11,8% в 2018 году (+37,3%):

Верхняя диаграмма — продажи электроавтомобилей в 2019 году в тысячах штук, нижняя диаграмма — доля рынка по брендам, динамика за 2018—2019 гг. в процентах. Источник: McKinsey

Картинка 2. Tesla планирует открывать заводы по всему миру — как раз сейчас компания строит три гигафабрики в Шанхае и Берлине. А в планах еще четыре производственные мощности в США и две в Азии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал