ОБЗОР РЫНКА

План торговли на 5 Августа.

- 05 августа 2020, 09:13

- |

Всех приветствую.

S&P500 без глубокой провокации, но свои традицию в виде новых максимумов он все же не нарушил. Сегодня жду падения на 3275, после чего продолжения роста.

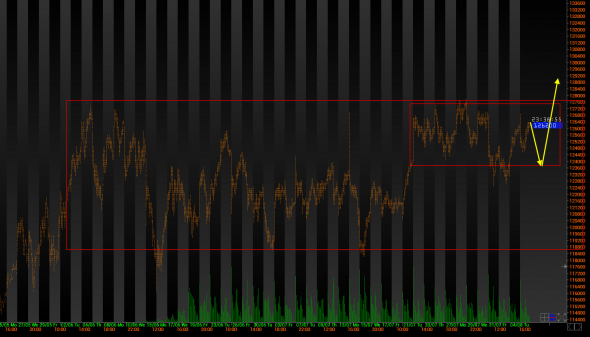

1. RTS

РТС сделал небольшой откат, не такой как я ожидал, но провокация все же получилась. Сегодня жду движения в верхней границе боковика.

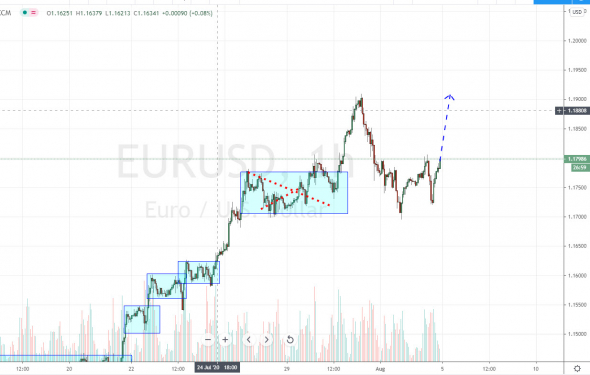

2. EUR/USD:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Усиление антироссийской риторики окажет давление на рубль (обзор валютного рынка ГК "ФИНАМ")

- 04 августа 2020, 16:51

- |

На минувшей неделе российский рубль оказался под мощным давлением. За пять торговых дней курс USD/RUB повысился на 3,71% до отметки 74,39, а курс EUR/RUB подскочил на 4,77%, закрывшись на уровне 86,89. В итоге рублевая стоимость бивалютной корзины из доллара США и евро выросла на 4,19% до отметки 79,69.

На динамику курса национальной валюты оказывал влияние целый ряд факторов. Одной из основных причин снижения рубля стала конвертация дивидендов российских корпораций в валюту нерезидентами. В частности, на прошлой неделе на счета номинальных держателей и профучастников были зачислены дивиденды ПАО «Газпром» и ПАО «ЛУКОЙЛ» на общую сумму приблизительно $8,2 млрд.

Еще одним негативным фактором для рубля стало сезонное ухудшение текущего счета РФ, что вкупе со снижением экспортной выручки от продажи нефти и газа уменьшило предложение иностранной валюты на рынке.

Кроме того, можно отметить эффект реализации отложенного спроса на товары с высокой долей импорта после снятия карантинных мер и покупки валюты со стороны населения в связи с открытием авиасообщения с Турцией.

( Читать дальше )

План торговли на 4 Августа.

- 04 августа 2020, 09:07

- |

Всех приветствую.

S&P500 обновил максимумы. Основная цель выполнена, по этой причине можно ждать более глубокого отката. Сегодня жду отката и только после него буду искать точки входа в лонг.

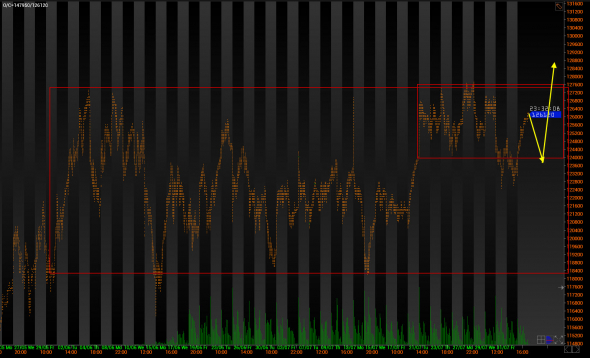

1. RTS

РТС вернулся обратно за визуальный уровень. Сегодня жду теста нижней провокации и после этого можно искать точку входа в лонг. Можно попробовать взять по старшему ТФ, но стоп в таком случае будет большой. Баланс лонг, жду продолжения движения к новым максимумам этого контракта.

2. EUR/USD:

( Читать дальше )

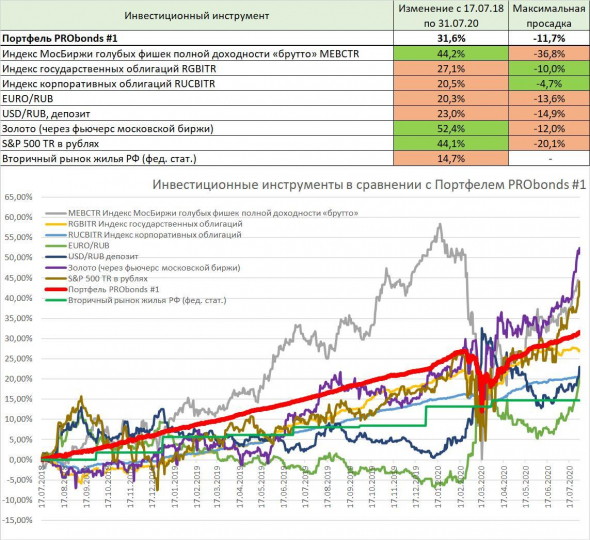

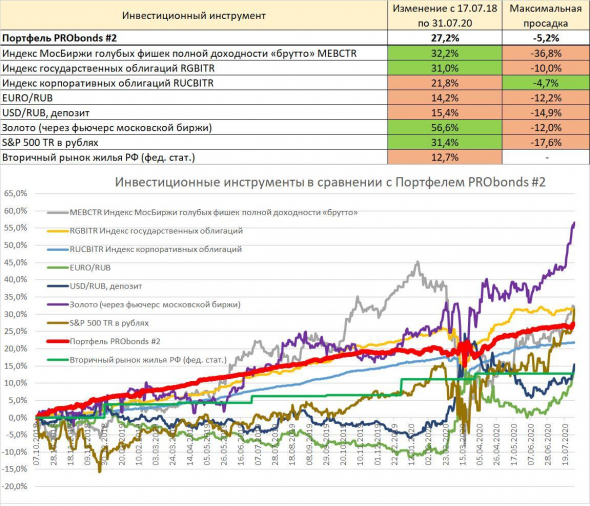

Сравнительная динамика портфелей PRObonds и популярных инвестиционных инструментов

- 04 августа 2020, 06:52

- |

Закончился июль, сравним портфелей PRObonds с популярными инвестиционными инструментами. По сравнению с июнем накопленные доходности обоих портфелей растеряли часть позиций по отношению к прочим участникам рейтинга. При этом оба портфеля остаются одними из наиболее стабильных инструментов извлечения инвестиционного дохода. Доходность портфеля PRObonds #1 сейчас составляет 13,8% (за последние 365 дней, с учетом комиссий), портфеля PRObonds #2 – 10,8%. В портфелях будут происходить ребалансировки позиций, в первую очередь под новые облигационные размещения, но об этом – на следующей неделе.

( Читать дальше )

Обзор фьючерсных инструментов SI, BR, RI

- 04 августа 2020, 06:19

- |

В понедельник фьючерс на доллар США/Российский рубль торговался в зоне шортового дисбаланса, достигнув минимума на отметке 73 443.

Зона баланса: 74 287 — 74 092.

Бифуркационный уровень: ценовым уровнем проторговки является 74 118.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 73 990, 73 798.

Long сценарий: лонговыми уровнями дисбаланса являются 74 385, 74 575.

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ")

- 03 августа 2020, 16:39

- |

Обзор российского рынка

На прошлой неделе российские суверенные бумаги после некоторой паузы присоединились к растущему тренду на других ЕМ. «Антигероем» недели стала Турция, чьи евробонды нарастили в доходности около 80 б. п. Впрочем, инвесторам в турецкий долг к всплескам волатильности не привыкать. Отметим рост спроса на UST, доходности которых переписали локальные минимумы на фоне прогнозов членов ФРС сохранить ставку на околонулевом уровне в перспективе 2020-2022 гг.

Корпоративный российский сегмент продолжает пребывать в полусонном состоянии. Ни начавшийся сезон отчетности, ни рейтинговые действия со стороны крупнейших агентств пока не в состоянии внести оживление в ход торгов.

В целом долларовые долги развивающихся стран дорожают вслед за бенчмарком, при этом повышенный спрос на UST не влечет за собой, как ранее в этом году, автоматическую распродажу долларового долга ЕМ.

Инвестиционные идеи (зарубежные выпуски)

( Читать дальше )

Два слова про рынки за последнюю неделю

- 03 августа 2020, 16:32

- |

👉Золото достигло $2000/унция, реальные доходности по Treasuries -1% (Это тоже рекорд).

👉США готовят фискальные стимулы +$1 трлн (в дополнение к уже потраченным +$1,4 трлн), которые могут добавить инфляционного давления, к чему монетарные власти не готовы.

👉Одновременно индекс доллара упал на минимум за 2 года.

👉На этом всем биток хитанул $12к — годовой хай

Рубль:

👉кто-то говорит, что чуть ли не выборы в Белоруссии давят на рубль, я лично сомневаюсь

👉рубль отстал от других валют EM, есть вероятность его укрепления до конца августа

👉Я говорил, что во второй половине лета будет давление на рубль от дивов. Скорее всего это был главный фактор роста доллара.

👉На этой неделе Газпром начислит 360 млрд дивидендов, тоже будет конверсия продолжаться, но это будет последняя выплата в этом БДС.

👉Пугает то, что все инвест.дома (SELLSIDE) говорят о том, что рубль укрепится.

👉нерезы из ОФЗ не выходят пока. Рекорд был 3,19 трлн, месяц назад был 3,07, то есть всего -120 млрд от пика. Новой статы пока не было.

Рынок акций

👉Инфляции нет, но есть страх инфляции.

👉Рынок акций выглядит сильно. Амеры растут 4 месяца подряд. S&P500 сейчас на максимуме с февраля (сегодня обновили).

👉Я даже уже не могу придумать причину, на чем могут упасть😁 хотя сам акции не держу

👉На этой неделе 7 отчетов МСФО у российских компаний см. календарь

По экономике:

👉Реальные доходы россиян снижаются

👉Ипотека растет

👉Внутренние авиа-перелеты почти восстановились до докризисных уровней

👉Корону никто не боится уже. Страх перед короной ~20% россиян, в то время как в сша и китае ~50%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал